【編譯/觀察者網郭涵】

“新加坡依然有一些高質量的公司。但是,如果你思考亞洲的重心在哪裏,未來會向何處去,一切都指向中國內地。”一名新加坡投資經理如是說。

在投資人眼裏,新加坡曾一度是進入東亞新興經濟體市場的“門戶”,多年前與香港就“亞洲金融中心”的地位爭得難解難分。可過去5年來,包括新加坡本國的公司紛紛在該國股市退市,越來越多的投資人也望而卻步。

彭博市場雜志2月12日發表評論文章,認爲在中國內地市場崛起以及新加坡自身結構性問題等背景下,該國股市正無可避免地萎縮,其作爲金融中心的地位也在被逐漸邊緣化。

彭博市場(Bloomberg Markets)雜志標題:新加坡股票市場的大萎縮

過去5年來,新交所上市公司現退市潮

2014年,在新加坡股票交易所(簡稱“新交所”)退市的公司數量首次超過入市數,當年市值蒸發了84億新元(約419億人民幣)。

做了20多年資本市場律師的李德龍決定離職:“我看到衰退的迹象,所以選擇離開。”

自那時起,越來越多的上市公司開始退出。截止2018年12月,新交所共有741家上市公司,相比之下,2010年的峰值是782家。

2018全年,新交所的15場首次公開募股(IPO)總共籌得7.1億新元(約35.4億人民幣)。而同年則有19家上市公司退市,市值蒸發192億新元(約958億人民幣)。

新加坡海峽指數(STI)過去五年走勢 圖源:新交所(SGX)

新交所股票與固定收益主管周士達(Chew Sutat)稱,退市“是全球趨勢”,淘汰掉更弱的公司是“市場健康的表現”。“與其他的交易所不同,新交所不會爲了數字好看而保留僵屍公司。”

不過彭博社評論認爲,他的話只說了一半,受影響的不僅僅是上市公司數量。根據新交所數據,截至去年年底,主板上市公司的市值相比2014年已經下滑了14%,975億新元(約4862億人民幣)。證券交易所的日均交易量只達到2007年的一半。

“這一趨勢讓人很擔憂。”新加坡聯昌證券的分析師Ngoh Yi Sin表示。

尋求更大機遇,本國公司也紛紛退市

在退市的名單當中,不乏新加坡本國企業的身影,比如物流業地産巨頭、新加坡政府投資公司旗下的普洛斯地産,以及亞洲最大的按摩椅制造商傲勝國際等。

這些公司的總裁認爲,新加坡股市估值太低,希望投奔流動性更強、股價更高的股市。

2009年,香港家具制造商敏華控股曾從新交所退市。不到半年,該公司在香港重新上市,市值是在新加坡時的八倍。

一些新加坡本國公司上市時,也把目光繞過新交所。2017年,在新加坡本地創辦、得到政府投資公司大力支持的雷蛇(Razor)就選擇在香港上市,因爲“看中了與中國內地交易市場的距離(“滬港通”)。”

彭博社認爲,新交所一度幾乎被公認是投資者進入亞洲新興經濟體的門戶,如今卻正在被邊緣化。

圖源:視覺中國

亞洲金融中心地位,新加坡被香港甩開

由于東南亞各國國內公司與市場偏小,亞洲金融中心的地位之爭基本在新加坡與香港之間展開。而得益于中國內地公司的選擇,香港正逐漸拉大與新加坡的距離。

2018年,香港證交所在IPO中共募得335億美元(約2272億人民幣),數額在全球各大交易所中居首。

由中移動、聯通、和電信共同出資的中國鐵塔公司(China Tower Corp),上市時募得75億美元(約508億人民幣),成爲全世界兩年內最大的一輪IPO。

中國內地(紅)、香港特別行政區、日本、泰國、新加坡(橙)過去5年的股價指數變化 圖源:彭博社

普華永道(PwC)新加坡資本市場服務組總監譚德成表示,香港股市在規模與活力方面遠超新加坡,“兩者判若雲泥”。

而且,這種不平衡無可逆轉,因爲公司會“自然地被更大、流動性更強的市場所吸引”。

除了香港,帶給新加坡危機感的還包括近年來紛紛開設本國交易所的東南亞國家。2018年,越南胡志明證交所募得29億美元,泰國交易所也募得26億美元。

安本亞洲股票團隊資深投資經理唐健表示,“新加坡依然有一些高質量的公司。但是,如果你思考亞洲的重心在哪裏,未來會向何處去,一切都指向中國內地。”

股市重分紅不重增長,令人望而卻步

對于現狀,新交所與政府也不是毫無反應。

2018年,新交所推出了雙重股權制(dual-class shares),給予部分公司所有者更高的投票權;並與美國納斯達克、以色列特拉維夫交易所簽署了合作協議。政府也投入7500萬新元,支持中小型股的企業上市,卻依然未能阻止股市的萎縮。

隨著過去10多年來龍籌股的潮起潮落,加上2013年的股災,如今在新加坡股市占支柱地位的是那些“安全、穩定”的公司。它們不在乎增值預期,而依靠國家投資公司、金融服務業、房産與銀行的分紅。

不遵循這一模式的新加坡公司有的則被迫退出,他們抱怨投資者對其形成了依賴,是一種僵化思維。

在新加坡海峽指數(STI)中,星展銀行(DBS)、華僑銀行(OCBC)、大華銀行(UOB)占據了超過40%,房地産與電信公司占有23%,其他還有一批外國的上市公司。

但其中的科技公司有且只有一家:創業公司(Venture Corp)。該公司34年來都在新加坡生産電路板與光纖電子設備。

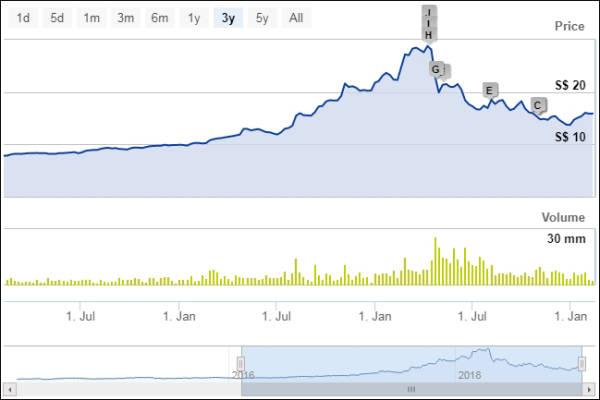

創業公司過去三年股價變化 圖源:新交所(SGX)

瑞銀集團駐新加坡財富管理部首席投資官Kelvin Tay表示,“這裏(新加坡)真的缺少新創立的、讓人眼前一亮的公司…我一個也想不出來。”

華僑銀行投資研究部主管李彩蓮表示,“很多私人銀行的錢都在新加坡。他們其實很喜歡新加坡這種核心、有點無聊的防守型股市。”

目前,私人銀行在新加坡的資産(如房地産、私募股權投資、結構性産品)價值超過2兆億美元。

無論如何,新加坡依然有著低稅率、透明的法治、教育程度高的勞動力、歡迎外資等優勢。這個560萬人、面積僅有洛杉矶一半大的城市國家,依然能保住“世界領先的金融中心”的名聲。

金英證券資深經濟學家蔡學敏說,新加坡到最後“可能就是一個‘利基市場’(形容大市場中的夾縫市場,易被優勢企業忽略)。”

“也許那樣就夠了。”文章寫道。

本文系觀察者網獨家稿件,未經授權,不得轉載。