銷售額一度超3000億跻身行業前十的世茂集團,在境內債違約後首次出現美元債違約。

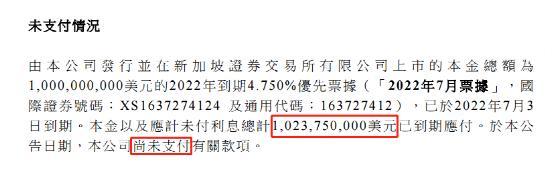

7月3日晚世茂集團公告,由其發行並在新加坡交易所上市的2022年7月票據已于7月3日到期,本金與利息總計10.24億美元,公司未能支付上述款項。目前世茂集團共存續美元債8筆,金額約57億美元,合人民幣約380億元。

在此之前境內債方面世茂早已違約,4月份旗下一筆本金5億的私募債“20滬世茂PPN002”宣布展期一年,本金分期支付。5月一筆本金4.75億元的公司債“19世茂G3”違約,宣布展期一年。此外,世茂集團正在推動7月7日到期,本金金額9.5億元的“20 世茂 G2”展期2年。目前,世茂旗下共存續境內債21只,合計金額約242億元。

世茂集團目前遲遲未發布2021年年報,股票停牌超三個月。截至2021年6月末,公司表內負債超4600億元,其中有息負債1645億元。另外,瑞銀的報告估算,世茂集團還有表外負債約1200億元。

或觸發交叉違約加速債務到期

7月3日晚間,世茂集團(00813.HK)發布公告稱,一筆7月3日到期的10億美元公募債券未能進行本息償還。該筆優先票據起息日爲2017年7月3日,本金總額爲10億美元,票面利率爲4.75%。截至2022年7月3日,該筆優先票據本金及未付利率總計約爲10.24億美元已到期應付,但世茂方面尚未支付有關款項。

世茂在公告中稱,對于尚未支付的其他境外債務的本金款項,公司一直在與相關債權人持續討論,以期達成解決方案。若未能達成,則相關債權人可能有權根據債務條款要求加速債務償還,或對世茂采取執行措施。爲更好地尋求相關債務整體解決方案,其已聘請鍾港資本爲財務顧問和盛德律師事務所爲法律顧問。

除上述美元債以外,世茂集團實際上還有彙豐銀行牽頭的兩筆銀團貸款有未償還金額,不過對該2018年和2019年銀團貸款,相關債權人並沒有立馬催款或采取其他措施。

中國基金報記者不完全統計,世茂集團目前存續美元債8筆,總金額約57億美金,約合人民幣約380億元。除了此次違約的2022年7月票據外,從2023年到2027年世茂集團每年都有票據到期,目前這些美元債價格大部分跌到了1美元面值十幾二十美分區間。

目前,國際評級機構已經悉數放棄了對公司的評級。

4月19日,惠譽撤銷了世茂集團“CCC”的發行人違約評級,同時撤銷了世茂集團未償付美元高級票據的“CCC”高級無抵押評級以及“RR4”回收率評級。惠譽對“CCC”評級的定義是“信用風險很高”,“真實存在違約的可能性”。穆迪和標普也在1月和4月先後宣布放棄評級,放棄前穆迪給出的是“Caa1”,標普給出的是“B-”。

境內債已展期兩筆

本周將進行第三筆表決

在境外美元債之前,世茂旗下的境內債早已違約。

4月22日,世茂集團旗下世茂股份的一筆私募債“20滬世茂PPN002”展期方案出爐。具體來看, 世茂股份首期將支付15%,剩余本金展期一年,分別按季度支付20%、20%、 20%和25%。該筆私募債于2020年4月24日發行,應在2022年4月26日到期,發行額5億元,票面利率3.7%。

隨後是5月,金額4.75億元的公司債“19世茂G3”宣布展期,債券本金兌付日調整爲2023年5月22日,即展期一年,兌付日調整期間債券票面利率不變。該展期方案最終獲得60%的持有人同意,勉強通過。

進入7月,金額9.5億的“20 世茂 G2”又將于7月7日到期迎來兌付,公司正在推動展期。根據世茂集團公告,該債券本金兌付日調整爲2024年7月7日,到期一次還本,即展期兩年,方案能否獲債券持有人同意本周將見分曉。

東方財富choice數據顯示,目前世茂集團旗下上海世茂建設和上海世茂股份共存續境內公司債、中期票據、ABS等共21只,合計金額人民幣約242億元。

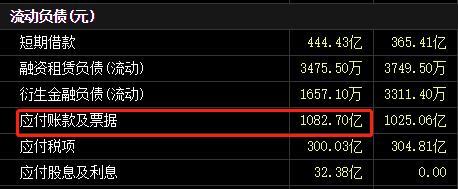

境內除了這些有息債務外,公司實際上還欠著大量的供應商款項。上海票交所截至2022年5月的商票持續逾期名單世茂旗下有上百個子公司或項目公司主體上榜,涉及幾十個城市,幾乎遍布世茂集團有項目的地方,單個主體金額從幾百萬到1億多不等。

截至2021年6月末,公司的“應付賬款及票據”有1082億元。

多個信托産品違約

投行預估表外融資1200億

境內境外公開債務外,世茂集團還有相當一大部分融資存在于表外,大多以信托方式存在。今年3月24日,普華永道辭任公司審計師,其中提到一項重要原因就是“要求提供關于涉及世茂集團合營企業及聯營公司的若幹信托貸款安排的資料”,但世茂方面沒能按時配合提供。

近日,遊戲公司米哈遊數億資金踩雷投向世茂項目的信托,就一度備受市場登上熱搜。天眼查APP上更新信息顯示,青海省西甯市城中區人民法院將于2022年7月25日上午9點分別開庭審理五礦國際信托(被告)與上海莉莉絲網絡科技有限公司(原告)、米哈遊科技(上海)有限公司(原告)的營業信托糾紛案。

據媒體報道,由招商銀行涉嫌違規代銷的五礦信托鼎興1號至15號産品全部到期後,均無法完成兌付,總規模超23億元。五礦信托鼎興系列産品投資方向爲房地産融資類産品。該信托用于受讓深圳五順方買斷持有的供應商對世茂集團旗下項目公司的應收賬款債權,世茂關聯公司爲債務人的償還義務提供差額補足。

在此之前,公開資料顯示世茂方面涉及違約或展期的信托産品就涵蓋了中信信托、中誠信托、重慶信托、國通信托、民生信托等。

世茂集團的債務整體來看,截至2021年6月底,其表內負債超過4600億,其中1645億是有息負債,但世茂更大的麻煩可能在表外。目前其總股東權益爲1629億元,其中包括了高達723億元的少數股東權益。美銀證券認爲,世茂表外債和信托負債更令人擔憂,包括其管理陷入困境的福晟項目的合資平台帶來的不確定影響。瑞銀的報告則估算稱,世茂集團的表外負債約爲1200億元。

前五月銷售下滑72%

去年四季度開啓“賣賣賣”

債務暴雷,新增融資堵死的情況下,世茂集團努力通過銷售和出售資産回籠資金。

但據其公告,今年5月世茂集團實現合約銷售額僅約61.1億元,與去年5月的290.5 億元相比,下滑79%。今年前5個月,世茂集團累計實現合約銷售總額約爲342.6億元,相比2021年同期約1217.9億元,下滑72%。

資産出售方面,世茂從去年12月就開始了“大甩賣”,但目前累計回籠資金也趕不上違約前一個月的銷售額。

2021年12月17日,世茂集團宣布以20.86億港元的價格,賣掉了香港西南九龍一個名爲“維港彙”的物業發展項目;今年1月21日,世茂集團以10.6億元的價格,將上海外灘核心區一宗商業辦公地塊轉給國企上海久事;1月24日,世茂將廣州亞運城項目26.67%股權,以18.45億元的價格賣給央企中海地産;1月28日,世茂集團宣布以45億元的價格,將上海外灘茂悅酒店出售予上海地産集團。

而有媒體報道稱,近幾個月來公司又陸續出售上海21街坊、北京IN三裏、世茂禦榕·武夷度假酒店等近20處資産。

目前,世茂集團股票因遲遲未披露2021年年報,按照監管要求處于持續停牌中,時間已經超過三個月。停牌前公司股價報4.42港元,較高點跌幅88%,市值還剩168億港元。

本文源自中國基金報