“不要用PE這種落後的估值方法看甯德時代,到了2030年的時候,還有埃克森美孚、沙特阿美什麽事啊。” 面對高企的新能源産業鏈估值和難散的“抱團”,某分析師此前做出了上述評論。

隨著歐洲、美國都開始強調“綠色複蘇”,中國更是作出“碳中和”承諾,電動車或智能車時代拉開大幕,而在新能源車産業鏈的“中遊”(電池、隔膜等),甯德時代作爲全球锂離子電池研發制造龍頭,無疑成了海內外投資機構的焦點,MSCI對其給出了A級的ESG評級,這也令關注ESG的外資機構持續買入,但是高企的估值也導致行業對其看法的分歧尤爲劇烈。2021年1月8日,成立僅10年左右的甯德時代在當天早盤市值突破10000億元,但近期由于流動性邊際趨緊,“殺估值”行情導致股價出現持續回調。截至2月5日收盤,甯德時代報373.45元,較曆史高點424.99元回調近12%,總市值回落到8700億元,動態市盈率仍高達194.36倍。

時至今日,對于“甯德時代值不值萬億市值”的辯論聲仍不絕于耳。這種質疑並非是針對公司的實力或潛力,未來也無疑將是電動車的時代,只是在近兩周流動性邊際轉向的背景下,各界開始擔憂這種高估值能否維持。對此,第一財經記者也采訪了多位中、外資機構的資深投資經理和資深汽車行業分析師。

高估值下脆弱性顯現

瑞信亞太區汽車行業研究聯席主管王斌對第一財經記者表示,毋庸置疑的是,電動車時代未來幾年就將到來,“但我認爲只有頭部(锂、钴等資源)和尾部(整車)才有較高的競爭壁壘,估值應該高于中遊(電池、隔膜)”。

原因在于,頭部的礦産都存在供應的限制,掌握了有限的供應才有話語權;對于尾部的汽車公司而言,未來的智能汽車公司擁有品牌溢價,並將迎來對軟件收費的全新商業模式,而不再是以往“銷量乘以價格”的模式。據部分機構測算,當前汽車的價值構成仍以硬件爲主,占到90%,未來這一比例將下降到40%,而剩余的60%將由服務、軟件及內容主導。更重要的是,這些側重于軟件和應用程序的層面也是利潤率較高的業務。“但對于中段的電池和隔膜而言,隨著時間的變化,産能可以快速增加、無限供給,再考慮到技術快速叠代的影響,一般估值要比兩頭低。”王斌稱。

但之所以估值高企,也自有其原因。目前,整個産業鏈都處于變革期之中,整車面臨極大的不確定性,因此似乎市場前期先花高價爲電池等中段的“確定性”買了單。煜德投資合夥人蔡建軍對記者稱,“現在還處于變革時期,到底是‘造車新勢力’能起來,還是傳統企業通過加大投入迎頭追上,還不明確。但是,有些趨勢是比較確定的,未來專業化分工將更明確,現有垂直一體化的産業結構可能會改變,會出現一些第三方代工商,就像是手機代工廠一樣。”

流動性也是關鍵。“此前美聯儲也提到2~3年內都不會加息,在全球流動性充裕的牛市情緒下,一般估值都會比正常水平高出若幹倍,也可以說極高的風險偏好和流動性使得高估值合理化了。”王斌稱。

高估值存在即合理,但一旦流動性轉向,“殺估值”的沖擊不容小觑,而這也是今年1月下旬以來所發生的。1月26日開始,央行官員也就何爲“政策不會突然轉向”做出了更清晰的定義,顯然低于市場預期。2月4日,央行以利率招標方式開展了1000億元14天期逆回購操作,但考慮到當日1000億元的逆回購到期,仍是零淨投放;而在2月3日,央行更是淨回籠資金800億元。近兩周,A股也持續回調,上證綜指從3600點上方回落到3500點附近,“抱團股”出現“殺估值”現象。

“極限估值思維”很重要

各界的共識在于,甯德時代的確是優質公司,也不排除産業鏈公司的股價還會持續攀升,但對于基金經理而言,在目前這個階段,計算極限估值至關重要,這樣就能評估一個公司的泡沫究竟大到了什麽程度。第一財經記者也了解到,不少機構在相關行業上已有超過1~2倍的浮盈,而當前的策略更多是持有,而並不傾向于大幅加倉和減倉。

對于“殺估值”的風險,最早一批拿到QFII資質的新加坡畢盛資管(APS)中國基金經理徐濤認爲風險不容小觑。他對記者稱,對新能源汽車的長期前景並無異議,但關鍵的風險在于短期滲透率可能無法提得那麽快(中國政府的目標是新能源汽車在新增車輛中占比在2030年達到40%。這意味著未來十年年均增長率將達25%)。 滲透率短期迅速提升只有兩個觸發要素:降價和自動駕駛汽車出現。

“就降價而言,目前汽車60%多銷量都集中在A級車,價格區間在10~15萬,那麽30~40萬的電動車要賣到什麽時候才有如此高的滲透率?我在這幾年內似乎看不見,而且我也不認爲幾年後成本會降低很多;就自動駕駛而言,如果五年內技術就能成熟,那麽即使貴也會有人搶著買,這就好比蘋果iPhone迅速搶占諾基亞的份額,即使價格相差懸殊。但無人駕駛因爲各種因素的限制,5年內難以成熟。”他稱。

至于如何進行極限估值,徐濤表示,假設未來十幾年,某中國電動車電池龍頭企業全球市占率達到30%(類比福耀玻璃當前的全球市占率),電池價格未來可能從現在的1元一度電降低到0.3元一度電,成熟期汽車零部件公司的估值一般是15倍,也就意味著雖然相關公司的滲透率可能提高了10倍,但屆時價格要殺3倍、估值殺10倍,這還不包括殺利潤率和技術顛覆的考量,也還沒算未來的CAPEX(資本支出)擴張,因爲要做電池就意味著每年花幾百億投錢生産,這意味著融資規模巨大,電池從來不是那麽好的一樁生意。如果現在估值就接近1萬億元,可以說極限估值已經沒有太大的空間了。

風險還在于,未來整車廠商將難以避免地介入核心零部件的生産,包括電池、锂資源等。“全球凡是有能力的車企都會自制電池,例如,蜂巢能源是長城汽車動力電池事業部,比亞迪、吉利都有自己的電池公司,海外的大衆、通用也投資了電池公司,此前特斯拉也展現了對锂資源、電池自制的雄心,因此對于有能力的車企而言,這絕不是選擇題。”王斌告訴記者。

不過,也有機構認爲,這種風險在3~5年內並無需擔憂。同時,技術顛覆的可能性在短期內仍很小。1月9日,蔚來在第四年NIO Day上發布了旗下第四款量産車型兼首款轎車ET7,隨新車型一起發布的,還有一款能量密度達360Wh/kg、續航裏程超1000公裏的150kWh固態電池。锂電板塊一度被該消息帶崩,有擔憂認爲電解液和隔膜的時代將被顛覆。不過市場很快緩和,甚至傳出甯德時代有可能成爲蔚來固態電池的供應商。

富敦上海中國區股票研究總監王宇軒對第一財經稱,“技術顛覆的可能性並不大,未來5年我們大概率將面臨半固態電池的狀況,即使電解液、隔膜的需求量未來會小幅下降,但整個市場仍在擴容。加之當前整個産業鏈上的公司的衆多研發都和車企保持同步,中遊的龍頭企業完全不介入新技術是不可能的。”

自動駕駛、智能車才是終極看點

盡管如此,對于電池這一門生意,機構也認爲需要看得更長遠一些。在徐濤看來,電動車以後一定是智能車而不是“電池車”,裝個電池並不算創新。

“未來,技術變革也可能提速,電動車産業鏈是跟著電池走的,但今後的5~10年,新技術比如固態電池和燃料電池逐步成熟後,會對目前的液體锂電池帶來巨大的沖擊,大量的固定資産面臨較大的貶值壓力,短期內我也認爲電解液和隔膜是不會被取代的,但是如果10年後的需求面臨著重大不確定性,我們再按照目前這種估值體系來估值,那麽風險就太大了。”他稱。

但不論如何,當前中外資機構最關心的仍是智能車或自動駕駛技術,電池等中段企業中長期仍只是配角,這也解釋了爲何美國市場願意給予“中國造車新勢力”如此高昂的估值。

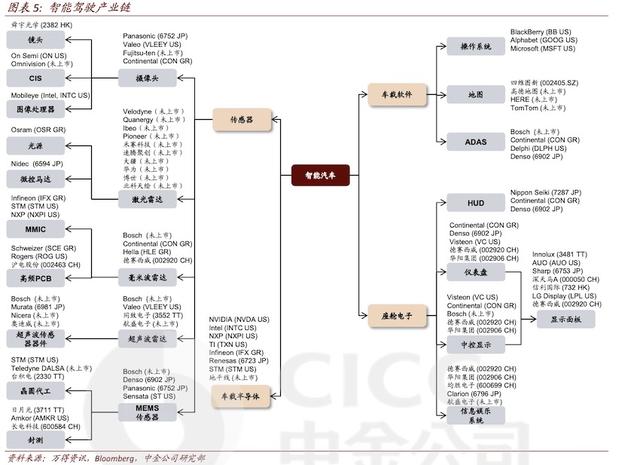

多位中外資投資經理對記者強調,目前的重點不是新能源車,而應該關注智能車。“目前锂電池驅動的新能源車看似是比較適合的智能車方向,但並非唯一的選擇,未來誰能夠做到自動駕駛才是重點。隨著自動駕駛級別提升,就需要更強的軟硬件能力,這也是更爲值得關注的領域。”

例如,攝像頭是自動駕駛的主要感知器。根據英飛淩的數據,L2級的單車傳感器價值量在160~180美元,L2+則有近一倍的價值量提升至280~350美元,而L4~L5級別更是高達1150~1250美元。在感知層,視覺感知扮演主要角色,其他多種傳感器(毫米波雷達、超聲波雷達、激光雷達等)爲輔助角色。以特斯拉的Model 3爲例,攝像頭共有9個。自動駕駛級別越高,對攝像頭像素要求越高。特斯拉采用的8顆攝像頭,其CMOS圖像傳感器(CIS)來自安森美2015年推出的産品,雖然像素僅爲120萬,但單個像素尺寸達3.75m。但是隨著自動駕駛級別的提升,車載攝像頭的像素數也有升級的趨勢。近期蔚來發布的ET 7所采用的CIS就達到了8MP,相較1.2MP攝像頭,感知範圍擴大三倍。