丹麥第三大銀行日德蘭銀行(Jyske)8月5日推出了世界首例負利率按揭貸款,房貸利率爲-0.5%。

8月6日,瑞士銀行(UBS)宣布將對50萬歐元以上的存款征收年費,就是說存款也將出現負利率。早在2012年7月,丹麥就開始對7天定期存單實施負利率了,但這是中央銀行針對商業銀行的,還沒有商業銀行對普通存款實施負利率的。

8月21日,德國首次發行了零息票的30年期國債。如果投資者購買了100萬歐元債券並持有到期,那麽在持有期間沒有任何利息收益,直到30年後收回100萬歐元票面價值。在此之前,德國也發行了零息票國債,但期限只有10年。

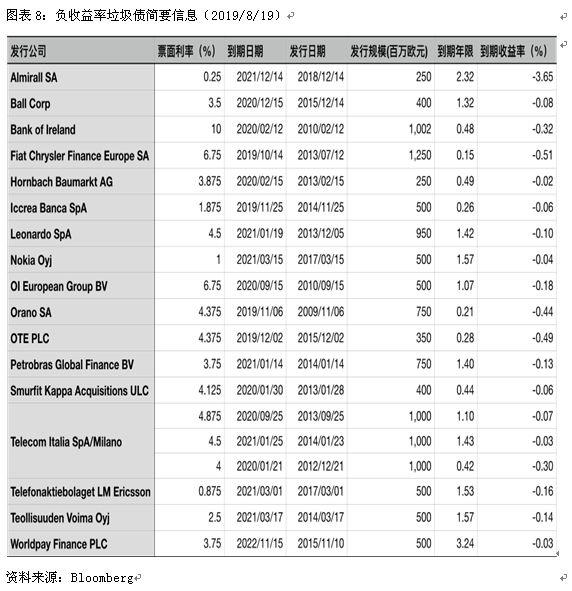

實際上,德國國債收益率已全部爲負。8月19日,30年期德國國債到期收益率是-0.146%,而10年期收益率更是只有-0.652%。全球市場上負收益率債券的規模已超過16萬億美元,意味著近30%的債券的收益率是負的。從今年6月開始,市場上還出現了負收益率垃圾債。

本文將討論什麽是負利率貸款、負利率存款以及負收益率債券,以及它們爲什麽會出現。

負利率貸款與存款

日德蘭銀行推出的世界首例負利率按揭貸款,利率是-0.5%。負利率意味著,銀行借錢給貸款人使用,貸款人還的錢比借的錢還少。這種負利率按揭貸款的最長期限是十年。而總部位于芬蘭的北歐銀行(Nordea)將在丹麥開始提供固定年利率爲0的20年期按揭貸款和年利率爲0.5%的30年期貸款。

申請負利率貸款的貸款人將照常每月還房貸,但貸款余額每月減少的金額將超過貸款人還款的金額。比如,一個貸款人在8月份還了3000丹麥克朗,而貸款余額減少3015克朗,多于他的還款金額。

即使名義利率是負的,日德蘭銀行的貸款者最後償還的金額還是會比貸款金額高一些,因爲要向銀行支付交易服務費作爲補償。根據日德蘭銀行網站的介紹,一筆金額25萬丹麥克朗、期限爲10年的貸款,每季度還款一次、分40次還清,那麽最終的還款總額是26.9127萬克朗。貸款利率雖爲負,但銀行會收取手續費,最終支付的手續費金額大約是貸款金額的7.65%。

需要注意的是,日德蘭銀行提供的按揭貸款的最長期限是十年,因而並不適合用來作爲購房的全部資金來源。銀行推出10年期按揭貸款的本意是用作現有房屋的維修和升級,或者替換以前借的高利率貸款。

日德蘭銀行之所以能夠給客戶提供負利率按揭貸款是因爲它能以負利率從貨幣市場和機構投資人那裏借到錢,現在只不過是將這種負利率的借款方式也提供給了它的客戶。

如果存款利率是負的,把錢存到銀行是需要支付給銀行一筆費用的,因此負利率的下限是資金的持有成本,比如金庫建造成本、保險箱成本、運輸成本。如果利率低于這個下限,那麽人們會選擇持有現金而非把錢存在銀行。對于小額現金來說,持有成本是可以忽略不計的。因此,銀行並不會輕易把超低利率貸款帶來的成本轉嫁到存款人身上,存款利率一般來說還是正的。然而,隨著貸款利率越來越低,銀行的盈利空間受到侵蝕,爲了應對,有的銀行准備對存款實施負利率了。

瑞士銀行8月6日告訴它的超富客戶,如果他們的存款超過50萬歐元(約合392萬元人民幣),自11月份開始將收取0.6%的年費,一筆50萬歐元的存款需要支付3000歐元的年費。對于200萬瑞士法郎(約合1445萬元人民幣)以上的存款,年費率將上升到0.75%,因而一筆200萬瑞士法郎的存款將每年支付1.5萬瑞士法郎(約合10.8萬人民幣)的年費。早些時候,瑞士第二大銀行瑞信銀行(Credit Suisse)也宣布將從9月份開始對100萬歐元以上的存款征收0.4%的年費。

日德蘭銀行的存款利率已經降到了0。現在丹麥的銀行正考慮跟隨瑞士銀行的腳步,對存款實行負利率。日德蘭銀行的一位高管表示:“目前我們沒有對存款實行負利率,不過最高層正在對此進行討論。問題在于沒有哪家銀行願意成爲第一個吃螃蟹的人,率先實施存款負利率。”

我們知道,銀行能夠給客戶提供負利率貸款,是因爲它們能夠以負利率從市場上融資,那麽市場上的負利率是怎麽來的呢?

負利率的起源

當利率爲正時,比如年利率是5%,你存100元到銀行,一年後銀行連本帶利還給你105元。如果利率是負的,比如年利率是-5%,你存100元到銀行,一年後銀行只付給你95元,比你的本金還要少。

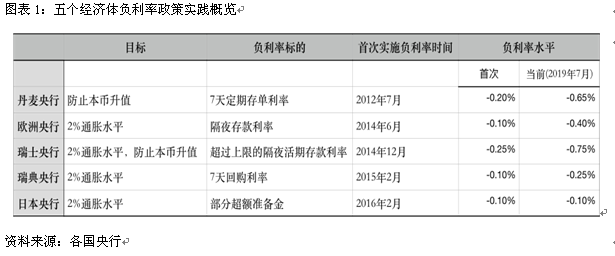

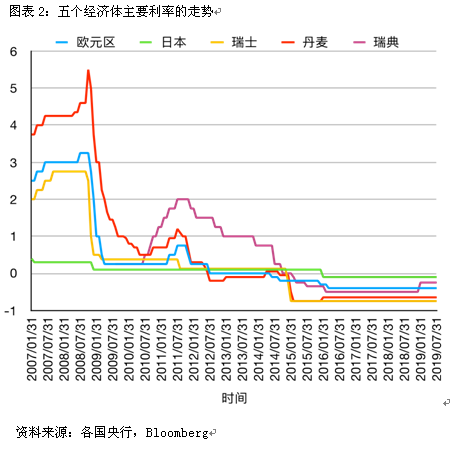

從曆史上來看,負利率是極其罕見的現象。負利率的大規模出現是從2012年開始的。歐債危機期間,丹麥央行于2012年7月將其7天定期存單利率下調至-0.2%,首次進入負利率時代。歐洲央行自2014年6月開始實行負利率,下調隔夜存款利率至-0.1%。2014年12月,瑞士央行將超過上限的隔夜活期存款利率下調至-0.25%。2015年2月,瑞典央行將7天回購利率下調至-0.1%。2016年2月,日本央行宣布對存放在央行的部分超額准備金實施-0.1%的利率,成爲亞洲首個實施負利率的國家。除了日本外,其他國家後續又調整了主要利率。8月19日,丹麥、歐元區、瑞士、瑞典的主要利率分別是-0.65%、-0.40%、-0.75%、-0.25%。

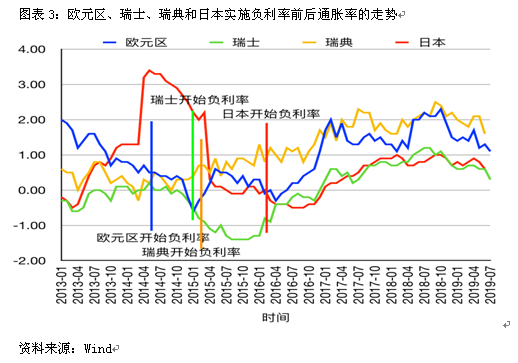

不同國家實施負利率的目標是不同的,主要分爲兩類。一是瑞典、歐元區、日本,主要是爲了對抗通縮、刺激經濟。歐洲央行、瑞典央行、日本央行的目標是達到2%的通脹水平。央行希望負利率引導銀行將其儲備以較低的利率借出去,打破信貸收縮的循環,破除銀行的惜貸傾向,更多的貸款會刺激商品和服務的消費,從而導致更高的産出和向上的通脹壓力。

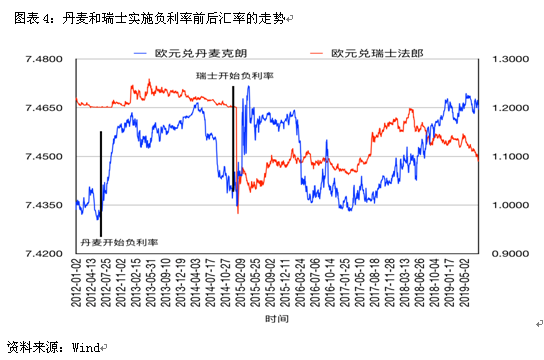

二是丹麥和瑞士,主要是爲了避免資本大量流入、穩定彙率。丹麥和瑞士是歐洲的小型經濟體,並沒有加入歐元區。在歐債危機期間,丹麥克朗和瑞士法郎被視爲避險貨幣,大量資本的流入使得這兩個幣種面臨很大的升值壓力。丹麥央行的利率政策主要爲了遏制資本流入,保持彙率的穩定,防止本幣的升值。瑞士央行的貨幣政策目標主要是保持歐元兌瑞郎1:1.2的下限,達成2%的中長期目標通脹水平。

負利率的具體實施形式存在一些差異,可分爲兩類。一類是直接將基礎利率下調至負數,如歐洲央行、瑞典央行;一類是對准備金或超額准備金收取利息,如瑞士央行、丹麥央行、日本央行。

負收益率債券

一般的(中長期)債券會按期支付利率、到期支付票面價值。比如,一只發行期限10年、票面利率5%、面值100元的債券,每年支付5元的利息,到期日再付給你100元票面價值。如果該債券的發行價格恰好是100元,那麽這只債券的到期收益率就是5%;如果發行價格高于(低于)100元,相應的到期收益率要低于(高于)5%。到期收益率就是持有債券到期的投資回報率。

負收益率債券是什麽樣的呢?在上面的例子中,如果債券的價格不斷升高,高到超過了未來利息和票面價值之和,負收益率就出現了。比如,債券的發行價是160元,高于利息和面值之和150元,這時的到期收益率是-0.76%。再比如你花費102.64歐元購買一份面值爲100歐元、零息票的10年期德國國債,持有期間不付利息,到期時付給你票面價值100歐元。算下來,這只債券的到期收益率是-0.26%。

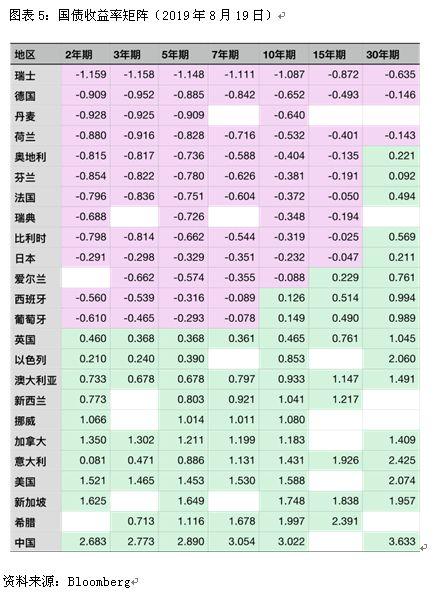

在負利率政策的推動下,相應國家的國債也進入了負收益率時代。瑞士、德國、丹麥、荷蘭和瑞典這五個國家從2年到30年期所有期限國債的收益率都是負的。奧地利、芬蘭、法國、比利時和日本等國,絕大部分期限國債的收益率是負的,只有30年期國債的收益率是正的。挪威、加拿大、美國、新加坡和中國發行的2年期及以上的國債收益率是正的,且收益率相對較高,各個期限的收益率都在1%以上。英國國債的收益率雖然都是正的,但相對較低,只有30年期的收益率達到了1.045%,其他期限的收益率都在1%以下。

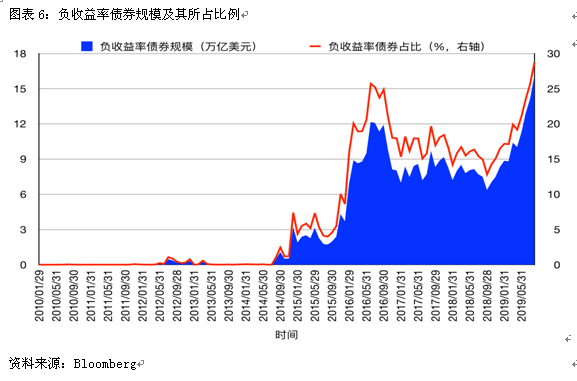

政府債券的超低利率會對其他市場産生溢出效應。Bloomberg Barclays Global-Aggregate Index涵蓋了24個市場的投資級債券(即標准普爾評級BBB或更高),包含國債、市政債、公司債等。截至2019年8月19日,負收益率債券的規模已超過16萬億美元,超過了2016年6月的峰值12.2萬億美元,占所有債券規模的比例也達到了28.8%。

自2014年6月歐央行推出負利率以來,負收益率債券才成爲市場上的常客。自2018年10月起,負收益率債券的規模快速攀升,在2019年3月超過了10萬億美元,又分別于5、6、7月超過了11萬億、12萬億、14萬億美元。

對于負利率存款來說,存款人需要向銀行支付利息或手續費,一般來說負利率的數值是銀行規定的。負收益率債券稍有不同,很常見的一種情況是債券在剛發行的時候是正常的,即債券定期支付利息、到期收益率也是正的。但隨著時間的推移,經濟體中的利率不斷下降,債券的價格不斷上升,如果價格上升到超過了未來須支付的利息和本金之和,這時收益率就變成負的了。

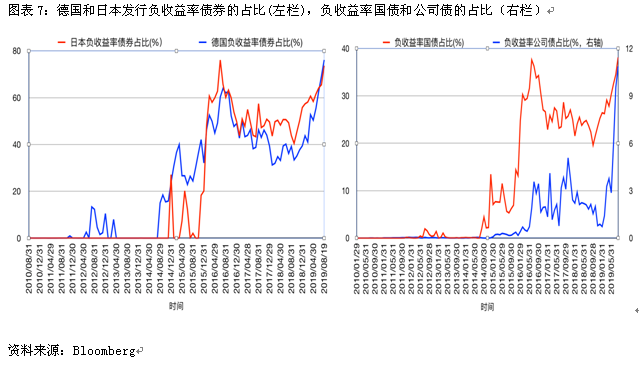

Bloomberg數據庫統計了部分負收益率債券的持有情況,被統計的負收益率國債、投資級公司債、垃圾債的規模占各券種總規模的比例分別爲26%、5%、33%。

在負收益率國債的持有人當中,多是政府機構、指數基金等不以盈利爲首要目的的機構,或是追求低風險收益的退休基金與保險公司和專注于國債投資的債券基金。

爲什麽債券價格會上升到如此之高,以致到期收益率變成負的?

首先,對于追求低風險收益而非股票、房産等風險收益的機構來說,“把錢藏在床墊底下”即持有現金顯然不是一個合適的選項,而把錢存在銀行實際上也不可行:一是歐洲很多銀行對機構和公司客戶的存款是收取年費的,二是因爲超過一定額度的存款不受存款保險的保護,而銀行有倒閉的風險,三是定期存款的流動性不佳。因此,很多機構的大量資金無處可去,只能選擇購買債券。德國等國家的國債是最受歡迎的,確實,近80%德國國債的收益率是負的。接下來就是流動性好、交易量大的公司債,再接下來就是垃圾債了。

另外,一些投資者買入高價格,也即負收益率債券後,並不打算持有到期。他們期望利率會繼續下降、債券的價格在未來會上升得更高,到時再賣出、掙得利潤。比如,面值100歐元、票面利率0%、10年期的德國國債,還有7年到期,現在的交易價格是108歐元,對應的到期收益率-1.096%。如果投資者現在買入並持有到期,那麽買入價高于票面價值,這筆交易是虧錢的。但投資者在購買債券的時候並不打算持有到期,而是預期利率還會繼續下降、債券價格還會上漲,持有一段時賣出即可獲利。如果利率走勢真的符合投資者的預期,半年後到期收益率降到了-1.461%,對應的債券價格是110歐元,這個時候賣出債券,投資者獲得的(年化)收益率是3.738%。

總結

2008年金融危機及隨後的歐債危機,給世界各國的經濟造成了沖擊。爲了應對這種沖擊,各發達經濟體紛紛實行了比如零利率和量化寬松等非傳統貨幣政策。但這些極度寬松的貨幣政策的效果並不盡如人意,爲了對抗通縮和本幣升值的風險,丹麥、歐元區、瑞士、瑞典和日本等央行先後實施了負利率政策。

就實施效果來看,負利率有一定的拉動通脹和穩定彙率作用,但這種作用需要較長時間才能體現出來。負利率僅在瑞典實現了對抗通縮和在丹麥實現了防止本幣升值的預定政策目標,歐元區、瑞士、日本的通脹率都有一定幅度的上升,但未達到2%的政策目標,而瑞士法郎對歐元也有較大幅度的升值。負利率還增加了銀行的成本,降低了銀行的利潤,擡高了不良貸款率。此外,負利率帶來的低成本資金還推高了房産、股票等風險資産的價格。

隨著各經濟體央行負利率政策的實施,負利率也逐漸向各個資産市場蔓延。先是國債的收益率變成負的,接著負收益率投資級公司債也出現了,從今年6月開始,市場上開始出現了負收益率垃圾債。

因爲銀行可以以負利率融資,它們開始爲客戶提供負利率貸款。但蔓延的負利率還是在逐步擠壓商業銀行的盈利空間,爲了應對,有銀行准備開始對普通存款實行負利率了。

(歐陽輝系長江商學院金融學傑出院長講席教授;葉冬豔系長江商學院研究學者)