轉自:華爾街內參

最近資本市場風起雲湧,各路大佬縱橫捭阖,一石激起千層浪。上周賈躍亭的樂視轟然倒下還尚存余溫。本周萬達上演631億的驚天交易,而今日董建華家族亦338億退出航運業。

(一)

香港前特首董建華家族退出航運業

華爾街日報近日報道稱,中遠海控同意以63億美元收購由香港特區前行政長官董建華家族控制的東方海外國際多數股權,收購價格爲每股78.67港元,較後者上周五收盤價溢價31%。在全球航運業仍難以擺脫長達數年的下行周期之際,該交易將締造一家亞洲集裝箱運輸巨頭。

此次交易收購價格爲每股78.67港元(約合10.07美元),較東方海外國際上周五收盤價溢價31%。該交易將需要獲得全球監管機構的批准,預計將需要六至八個月時間。

上圖:昨天東方海外在香港高開低走,大漲了20%。

東方海外上周五收市價是60港元,這個要約收購價大幅溢價了31%。按照這個價格,董建華家族將套現338億港元,從此徹底退出航運業。

“東方海外”是前香港特首董建華的父親——董浩雲在香港創立的國際航運集團。董浩雲祖籍浙江舟山,1912年出生,1928年到天津航運公司當職員,後逐步走上經營航運業的生涯。

董浩雲先後在天津、上海和香港等地創業,並在香港達到了成功的巅峰,最多擁有149艘船,總噸位1100萬噸,比希臘船王奧納西斯還多一倍,國際航業中幾乎沒有人不知道董浩雲的名字。美國《紐約時報》上世紀80年代評出了全球7大船王,董浩雲入選。從當時獨資所擁有船隊的噸位數來說,則董浩雲是全世界最大的船王。

上圖:全家福,後排右一爲董浩雲,前排右二爲董建華。

董浩雲去世後,他的大兒子董建華主持家族生意,並在內地資金支持下成功度過了1985年到1986年的破産危機。隨後,董氏家族跟內地關系日益密切,這爲日後董建華成爲首任香港特首帶來了機緣。

董建華家族退出航運業,李嘉誠等家族把投資重心從香港轉向歐洲、大洋洲等地。

(二)

李嘉誠早早套現

李嘉誠家族在更早些時候開始抛售樓市頻頻套現。

李嘉誠家族近年來抛售樓市:

2013年8月,李嘉誠家族26億元出售廣州西城都荟廣場項目。

2013年10月,李嘉誠將一年前剛剛收購的東方彙經中心OFC出售給交通銀行,出售價爲90億港元。

2014年4月8日,超人李嘉誠的二兒子、小超人李澤楷宣布把位于北京三裏屯的地標建築盈科中心出售出去。他名下電訊盈科和盈大地産聯合公告,項目最終以9.28億美金(約57.5億人民幣)成交。而這樓的買家則是地産私募基金基彙資本。

2014年8月11日,李嘉誠持股7.84%的新加坡房地産基金亞騰資産管理接近完成出售上海黃浦江西岸虹口區的一幢寫字樓——盛邦國際大廈。大樓總樓面面積5.69萬平方米計算,交易作價約達15.4億元,李嘉誠從此筆交易中獲益近三千萬。

2015年2月,長江實業旗下公司以5.2億元人民幣出售位于香港新界的商業地産物業盈晖荟,而這也是該公司11年來出售的首項資産。

2016年10月26日,長江實業地産以200億元人民幣的售價,賣掉上海陸家嘴的“世紀彙”綜合體。

李嘉誠在2016年長實地産業績報告內表示,維持對樓市不太樂觀的看法,表明現時地産市場內要物色有合理回報的項目殊不容易。

明顯的是,李嘉誠家族已形成統一意見。李嘉誠長子李澤钜曾在證券商分析員會議上表明態度,除了總部長江中心大樓之外,什麽物業都可出售。

(三)

王健林賣掉國內近八成持有項目 海外投資已超2500億

7月11日,融創中國發布公告,以631.7億的總代價買入萬達13個文旅城項目以及76個酒店,其中文旅城包含建築面積5897萬平方米的建設用地,這也構成了孫宏斌買入萬達的最重要理由。而與此同時,這次大舉出售也意味著萬達的自持項目接近出清。

而萬達在海外的投資高達2451億元

在國內“輕資産”的同時 ,萬達在海外的投資不斷加大。

據澎湃新聞不完全統計,自2012年萬達在海外的第一筆收購——26億美元收購全美第二大院線AMC開始,截至目前,萬達在海外的投資總額已高達2451億元。

這其中還不包括王健林曾宣布的今年萬達要在海外落地的兩個超過百億美元級別的項目,一個是馬來西亞的大馬城,還有一個項目在印尼。

在2017年1月份的冬季達沃斯論壇上,王健林曾說道,萬達每年固定有50—100億美元的對外投資,投資側重在娛樂和體育産業,並且表示投資的首選是美國,其次是歐洲。

(四)

潘石屹也在逐漸出清地産,買紐約地標

6月26日,SOHO中國披露公告,宣布以35.73億元人民幣整售上海虹口SOHO。

賣樓消息不到10天。7月4日,SOHO中國召開渠道溝通會時宣布啓動北京光華路SOHO2、上海淩空SOHO兩個項目的整售。

根據業內人士測算,預計這兩個項目估值將超105億元。這意味著,SOHO中國割肉出售物業回籠資金將超過百億。

消息一出,市場上一片嘩然。有人提出疑問:難道潘石屹要告別房地産。

面對質疑,“暫時告別不了,至少外灘SOHO和望京SOHO永遠不會賣!”潘石屹同時表示,拿地建房模式已到頭。

事實上,2014年以來,SOHO中國開始以整售資産的方式逐步撤出上海辦公物業市場。從2014年到2016年的三年時間,潘石屹通過出售旗下業務套現236億元。並且,在出售項目的同時,潘石屹並沒有再買過一個新項目。

2014年2月,SOHO中國將位于上海的SOHO靜安廣場和SOHO海倫廣場以52.32億元出售給金融街控股。

2014年9月,SOHO中國已經將淩空SOHO的10.02萬平方米物業出售給攜程旅行網,用作其業務發展的辦公室,交易金額達30.5億元人民幣。

2016年7月,SOHO中國將公司將旗下SOHO世紀廣場項目整售給劉益謙旗下的國華人壽保險股份有限公司,成交總額爲32.2億元,折合單價達7.67萬元/平方米。

而同時,潘石屹的太太、SOHO張欣家族買下美國紐約曼哈頓通用大廈40%股權。通用大廈是紐約的地標性建築物之一,總高50多層,被譽爲紐約天際線“皇冠上的明珠”。

對中國企業海外投資一事,中國人民銀行行長周小川在3月10日的十二屆全國人大五次會議記者會上曾提到,中國對外投資總體是個比較新興的事物,叫“中國企業走出去”,但一開始企業家對走出去對外面也不了解,現在大家事情做的有點急,數字增長相當快,但有些對外投資和産業政策不符合,比如俱樂部和娛樂等,對中國沒什麽太大好處,在國外引起了抱怨,對此進行一定指導是有必要的。

銀監會于6月中旬要求各家銀行排查包括萬達、海航集團、複星、浙江羅森內裏在內數家企業的授信及風險分析,排查對象多是近年來海外投資比較凶猛、在銀行業敞口較大的民營企業集團。

(五)

複星集團:巨額資金加持海外投資

海南礦業(601969)6月1日早間公告,公司于2017年5月31日與上海複星高科技(集團)有限公司(下稱“複星集團”)簽署投資合作協議(下稱“合作協議”),擬聯合招金礦業股份有限公司共同對上海平聚投資管理有限公司(下稱“上海平聚”)進行增資。屆時上海平聚的注冊資本金額擬增加至4.87億美元,其中,海南礦業擬共計認繳出資2.43億美元,複星集團擬共計認繳出資1.82億美元;招金礦業擬共計認繳出資0.62億美元。增資完成後,上海平聚將直接或間接加入銀行貸款或股東貸款共4億美元,以8.87億美元的對價直接或間接收購俄羅斯公司Public Joint Stock Company Polyus(下稱“目標公司”)10%的股權(下稱“Polyus項目”)。

合作協議簽署時,海南礦業持有上海平聚49.90%股份;複星集團持有上海平聚37.37%股份;招金礦業持有上海平聚12.73%股份。

目標公司主要從事開采、加工、冶煉以及銷售黃金。目標公司是俄羅斯最大黃金生産商,黃金生産量排名全球前十。截至2015年12月31日,目標公司黃金儲量達到2,000噸(礦藏量世界第四之金礦)。目標公司在資源品位、礦山壽命方面均處于行業領先水平,成本和盈利能力極具競爭力。

本次合作事項若順利實施,可以實現各方資源共享、優勢互補,符合公司戰略定位。本次合作符合國家“一帶一路”戰略,有效促進中俄戰略合作,滿足國內市場的需要,增加國家黃金戰略儲備。

郭廣昌爲A股上市公司複星醫藥、豫園商城的實際控制人,其旗下上海複星高科技(集團)有限公司還持有中山公用12.35%股權。

複星系上市公司一覽:

A股:複星醫藥(600196)、友誼股份(600827)、豫園商城(600655)、民生銀行(600016)、三元股份(600429)、南鋼股份(600282)、海南礦業(601969)、中興商業(000715)、廣田股份(002482)、上海鋼聯(300226)、中山公用(000685)等。

港股:複星國際(00656)、國藥控股(01099)、藍港互動(08267)。

複星集團董事長郭廣昌被譽爲“中國的巴菲特”。1992年創業至今,郭廣昌締造了中國商界的一個傳奇,並且也創造了“複星系”的傳奇。複星被形容爲中國版的伯克希爾·哈撒韋,郭廣昌曾稱,自己永遠在向全世界最出色的投資者學習,甚至喜歡向90後的創業者學習。

中國企業全球化的3個思考

第一,中國無疑是得益于全球化發展的,並由被動全球化轉向“反向全球化”,主動整合全球資源爲我所用。

第二,望向整體局勢,中國經濟更應當更加開放、主動全球融入全球,所以這也正是中國企業抱團海外發展的好時機。

第三則是,我們還要積極擔負起應有的責任,做一個負責任的全球公民,做一個爲每一個人創造價值的組織。

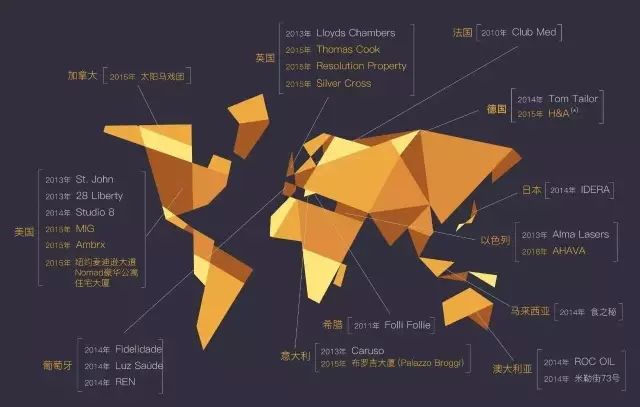

通過海外收購,複星集團快速打造全球化戰略。自2008年開始向海外發展。至2015年6月,複星集團在中國境外共計投資36個項目、共計98億美元。

在“保險+投資”的戰略模式下,複星集團將保險資産作爲未來增長的關鍵引擎,大力發展保險版塊,先後在歐洲、美國、以色列和香港總共投資了五家保險公司(複星葡萄牙保險、中國香港再保險、美國Ironshore保險、美國MIG保險和以色列Phoenix Holdings Ltd)。其中以色列Phoenix Holdings Ltd 2013年壽險和非壽險業務份額 分別位列以色列第四和第三,總資産約260.2億美元;美國保險商Ironshore複星已持股20%,並計劃收購其余股份。複星集團副董事長兼首席執行官梁信軍曾公開表示,這五家保險公司全部交易完成需要42億美元,完成後複星集團可獲得價值400億美元的可投資保險資産。

在其它金融領域,複星也通過收購來快速擴張資本管理規模。2014年5月,複星集團收購了日本地産資産管理公司IDERA;2015年6月,複星又再次出手收購歐洲資産管理公司Resolution Property 60%的股權。複興對海外收購銀行也興趣濃厚,目前旗下共有三個海外銀行資産:今年7月,複星披露以2.1億歐元戰略收購德國私人銀行Hauck& Aufhäuser,這也被郭廣昌認爲是在美國金融行業投資的重要裏程碑。截至2014年12月31日,該銀行總資 産30億歐元,管理和托管資産規模約430億歐元。此外,德國私人銀行BHF-BANK和英國私人銀行 Kleinwort Benson 也是複星已部分持股並計劃全資持股的金融資産。

在房地産方面,複興集團也十分高調。2013年10月,複興以6450萬英鎊收購了英國倫敦金融城Lloyds Chambers大樓;同年同月,複星又斥資7.25億美元與美國摩根大通銀行((JPMorgan Chase Bank))簽訂購買協議,買下位于美國紐約曼哈頓Liberty大街16-48號的One Chase Manhattan Plaza。該建築位于曼哈頓核心地塊,屬于地標性建築,地上共60層,之前曾是大通銀行(Chase Manhattan Bank)的全球總部。然而據財新記者了解,目前招租的情況並不樂觀,這座大樓辦公室目前大量空置。

複星投資的海外上市公司不計其數。據複星披露,截止2015年6月底,複星持有的中概股包括博納影業、完美世界、新浪、合一集團、歡聚時代、搜房、玉柴國際、愛康國賓、世紀互聯、搜狐、明陽風電、奇虎360、中漁、蘭亭集勢等。持股比例從20%到0.1%不等。

此外,複星也投資了美國大量的醫療項目,主要看重美國在高端醫療技術上的領先。截至今年6月份,加上投資的兩大保險公司,複星集團在美國總計投資52億美元。

在歐洲,複星的投資則更側重時尚和娛樂板塊。過去幾年,複星投資了希臘時尚品牌Folli Follie、激光美容品牌Alma Laser、意大利高端定制男裝Caruso。今年則不僅控股英國老牌休閑娛樂集團Thomas Cook,還完成了對Club Med(地中海俱樂部)和太陽馬戲團的收購:2015年3月20日,複星以9.5億歐元買下了淨資産5億歐元的Club Med超過95%的股本及投票權;2015年4月20日,複星又和一家美國德州的公司共同收購了著名的太陽馬戲團。

全球化的Glocal

從內延展到外,在全球區域布局上,我們采用的是分步走的戰略。而在我們分步全球化的同時,複星集團還提出了一個新的詞彙——“Glocal”,要做到高度的全球化和高度的本土化相結合。我們缺少的不是跨國企業,而是缺少真正能深度全球化的企業,一家能代表中國經濟並在全球的當地化企業。

複星從2007年開始全球化,現在提出來的是戰略是深度全球化,深度全球化對複星來說,相比較10年前,一方面是“完全本土化”,要在全球建立起完全本土化的投資團隊,另一個方面是“深度産業化“。

(六)

安邦集團:中國企業海外大並購之進擊的安邦保險

安邦保險集團是近幾年中資海外並購最活躍的一股力量,在全球化道路上一路過關斬將,成績赫然。

成立于2004年的安邦保險集團成員公司業務範圍涵蓋財産險、人壽險、健康險、資産管理、保險銷售、保險經紀等多項業務,總資産規模超過19000億元。“如果十年是一個輪回,10年後的安邦將會完成它的第二個輪回。”安邦保險集團董事長吳小晖勾勒出的“安邦2.0”是一個在全球配置資産、在世界各大資本市場上市的金控“帝國”。

爲了金控“帝國”的建成,2014年10月以來,安邦保險開始大手筆布局海外,同時在A股市場,安邦同樣是活躍分子,不難看出安邦保險對投資的熱衷程度。比起承保利潤,豐厚的投資收益是其業績增長的主要引擎。

2014年,安邦通過一次次大手筆的海外並購成爲保險業的一匹黑馬。2014年10月,安邦保險以19.5億美元高價收紐約華爾道夫酒店,打響了其海外並購的第一槍,引起巨大轟動。

同月,安邦保險以約2.2億歐元收購比利時百年曆史的保險公司FIDEA。這是中國保險企業首次收購歐洲保險公司。

2014年12月,安邦保險2.19億歐元收購比利時德爾塔·勞埃德(LLOYD)銀行。

2015年,安邦保險繼續在全球範圍內尋找投資機會,多次出手收購海外保險業。2015年2月,安邦保險以14億歐元全資收購了荷蘭VIVAT保險公司。

同月,安邦保險進入韓國保險市場,斥資1.1萬億韓元收購東洋人壽57%股權,並保持東洋人壽上市地位。至此,安邦保險的海外並購已經橫跨歐、美、亞三大洲。

2015年5月,有消息稱,中國安邦保險正在洽購德國房地産銀行PBB(Pfandbriefbank AG),這是德國銀行Hypo real estate AG的房地産貸款業務部門。潛在收購金額達到10億歐元。不過,當年7月16日,PBB銀行的IPO打亂了安邦進軍德國的步伐。

2015年7月,安邦保險集團正在以7.5億英鎊附加合作協議的形式競購倫敦金融城最高建築蒼鹭大廈(Heron Tower)。

2015年8月,中國安邦保險集團競購日本房地産資産管理公司Simplex Investment Advisors。這項收購案或超過10億美元。

2015年9月,安邦保險以1.1億加元(約7500萬美元)買下位于多倫多市中心70 York Street的辦公大樓,作爲進軍加拿大市場收購地標物業的開端。該棟大樓主體占地2.09萬平米,名爲HSBC Building,20世紀90年代落成,屬于Brookfield Asset Management旗下物業公司Brookfield Canada Office Properties。

2015年11月,安邦保險集團以15.9億美元收購成立于1959年的美國上市保險公司信保人壽保險公司(Fidelity & Guaranty Life),這將成爲首家收購美國人壽保險公司的中國險企。2016年5月31日,美國紐約金融服務監管當局表示,中國安邦保險集團未能提供當局審核交易所要求的資料後,已撤回申請收購美國信保人壽的計劃。

進入2016年,安邦保險的海外並購之路並未放緩。2月,中國安邦保險集團出價超過10億加元(約47.3億元)買下加拿大溫哥華市中心最重要的地標3A級辦公大樓Bentall Centre的三分之二股權。這將創造溫哥華市最高房地産交易金額。

2016年3月,安邦同意接手黑石旗下地産投資信托企業Strategic Hotels & Resorts Inc.集團,交易價約爲65億美元,這將是迄今爲止中國大陸收購美國房地産資産的最高成交價格。資料顯示,Strategic Hotels & Resorts是一家專門持有豪華酒店的房地産信托公司,在美國主要城市擁有16處地標性酒店,合共7532個酒店房間。

同月,由安邦保險集團、美國J.C.Flowers&Co和香港春華資本三家公司組成的財團提出以總價約爲130億美元全現金競購喜達屋;3月18日安邦將這一競購價格被提升到132億美元;3月22日爲了擊退交易對手萬豪,安邦再次提價至140億美元。但4月1日,安邦突然通知喜達屋,由于市場考慮的結果,該財團撤回此前提出的每股82.75美元現金的非約束性收購要約,爲本次長達三周的競購戰畫上了句號。

2016年4月,安邦保險集團宣布將以300萬美元(約合1938萬元)收購韓國安聯保險公司。這一收購價相比之前報道的2500億韓元(約14億元)相差很大。據韓國金融當局有關人士表示,韓國安聯處于資本減損狀態,且營業網和組織文化也處于崩潰狀態,因此收購價大幅縮水。韓國安聯保險1954年成立,于1999年被德國安聯保險集團收購後更名。

2016年6月,中國安邦保險集團已表態有意收購韓國友利銀行(Woori Bank)約10%的股權(約2.97億美元)。實際上早在2014年,安邦保險就已經對收購其超過30%的股份表示了極大興趣。

在歐美發達國家大肆跨國並購,安邦每一次出手都會引起巨大的反響。于是乎,外界冠以各種標簽:黑馬、土豪、野蠻人、蛇吞象……從安邦保險海外並購路徑可以看出,安邦在投資上更加偏向地産、保險、銀行等項目。其借由首次海外收購華爾道夫積累的品牌效應,之後迅速出手,開始了“金融-不動産-金融”的海外投資之路,短時間迅速積累資金和渠道。

對此,你怎麽看?

歡迎給小編留言!

覺得不錯請點ZAN!

領導說了,

您點一個

小編的工資就漲五毛!

這5篇文章你看了嗎?