對大多數來新加坡學習工作的中國移民來說,在本地買到屬于自己的房子,和成功申請到新加坡的綠卡,都是正式移民的標志。然而,房子往往是一個人一輩子最大的投資。大多數人,都不能一次過給清房錢,而必須貸款20-30年,才能還清房子的款項。

這篇文章提供在新加坡申請住房房屋貸款的信息,不管是買新房 (New purchase),還是房貸再融資 (Re-finance)。

當你去一家銀行,咨詢房貸事宜時,銀行需要提供你當前房貸的基本信息 (Fact Sheet)。Fact Sheet包括房貸的基本條款,強調了一些注意事項,如利息的可能升高,以及如果中途中止房貸可能發生的損失或懲罰。

提供房貸銀行選擇:

基本信息

房貸款時長 Loan Tenure

房貸時長,就是銀行給你還完貸款的期限,比如30年。這個時長是根據你的年齡,最長貸款時長,以及最遲貸款年齡共同決定的。當然,你也可以決定在更短的時間內還完貸款,比如說你最多可以貸款30年,但你決定10年還清,也是可以。

如果是多過一人貸款,如夫妻,銀行會根據夫妻雙方的收入,來計算收入權重的共同年齡,來決定房貸時長。

如:丈夫40歲,薪水6000,老婆35歲,薪水4000。那共同年齡就是

(6000/10000) * 40 + (4000/10000) * 35 = 38歲

房貸利息類型

兩大類房貸利息類型爲

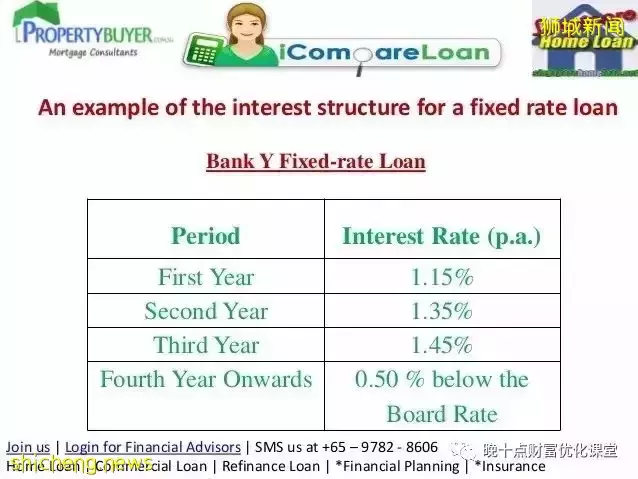

固定利息配套 Fixed Rate Loans。舉例:

浮動利息配套 Variable Rate Loans

固定利息配套

浮動利息配套

利息固定若幹年數。也就是每月還款額在這幾年是固定的。

如果你預估未來市場利息會上漲,那固定利息配套是好的選擇。但是,如果未來市場利息其實是下降的,那配套就陷入了讓你吃虧的境地。

過了利息固定的幾年,利息就開始跟著市場浮動了。配套又變成浮動利息,除非你房貸再融資(Refinance)

利息浮動,利息走勢是跟著一個基准利息而變化的。比如新加坡是跟著SIBOR(新加坡銀行間拆借利息),或銀行內部定期利息(比如DBS的FHR18個月定期利息)

如果基准利息上升,你的房貸利息也會上升,也就是你的每月還款額會上升。同理運用于基准利息下降時。

銀行一般會收多過基准利息的利息額度。比如如果基本利息是3個月SIBOR (3M SIBOR). 那銀行可能收,比如 3M SIBOR + 0.7%。銀行加多少,是銀行的利潤,以及銀行配套的市場競爭力,之間的平衡。

因爲房貸配套好壞直接影響你的財務狀況,所以有必要多去幾家銀行,詢問比較配套的:

利息

鎖定年限和費用,如果提前終止,或提前還款,有什麽懲罰?

取消費用。指在你簽了配套後,反悔違約人懲罰款項。

不同銀行,不同房貸配套的不同要求(比如更高的貸款額度有不同的房貸利息)

銀行是否對房産估值,律師費,火險等費用有補貼?

如果你打算房貸再融資(去另一家銀行),要算好另一家銀行的利息是否更優惠,去除掉各種費用後,如房産估值費,律師費,等等。

購買意向(Option to Purchase,簡稱OTP)

OTP是指如果你想買一個新房産,看准了一套房産,你需要下定金1%,然後會拿到一個OTP。銀行需要看到你的OTP,並相關需要的文件,才能開始幫你申請貸款。拿到OTP14天內,你需要准備好款項,或者你自己還完所有的錢,或者你帶去銀行的房貸合同,來買房子。

如果你已有房貸,想再融資Re-finance,則沒有OTP。

應該問銀行什麽?

現在你知道了房貸的基本信息,以下是你進入一家銀行問房屋貸款時,你需要搞清楚的問題。

資格標准

1a. 我的條件可以申請房屋貸款嗎?

銀行對貸款者的資格條件要求主要有:

最低收入

最低和最高年齡

最少貸款額

在新加坡的身份

滿足新加坡金管局MAS的房貸條例,以及銀行內部的信用要求

1b. 如果我是自雇人士,沒有定期收入呢?

你必須證明你每月還款的能力。每個銀行都有大同小異的標准,來審核你的還款能力。比如,需要你的資産證明,等等

負擔能力

2a. 什麽是總償債率框架(Total Debt Servicing Ratio, 簡稱TDSR)

TDSR要求銀行考慮申請房貸者的所有貸款。TDSR確保新加坡居民的房貸負擔不至于讓他們陷入財務困難。TDSR也鼓勵居民減少貸款負擔,不至于在經濟下行,或利息升高時,陷入財務困難。

截止2017年7月10號,TDSR設置在60%最多,即每月債務負擔不可以超過總收入的60%。

2b. TDSR是怎樣計算的?

TDSR算法:

(每月總債務負擔 / 月收入) * 100%

你所有的債務,如無抵押貸款,信用卡債,車貸學生貸款等,都需要考慮進來

月收入指你每月的稅前所有收入,包括你的每月固定收複,非固定收複如獎金、津貼、和提成,房租收入

非固定收入,一般只拿70%算進月收入

月收入不算你雇主給你公積金的貢獻額度

2c. 需要提交什麽文件來計算TDSR?

你應該提交給銀行的文件有:

IRAS和CPF Board的最新流水單,稅單,等等。

如果你有月房租收入,提供合格的房租契約的複印件

你的所有未還清債務文件,何種債務?債務數額?每月還款?利息?債務時長?

過去12個月的所有的收入證明文件,如薪水單,等等。

2d. 什麽是房貸償債率 (Mortgage Servicing Ratio, 簡稱MSR)限制?

和總償債率不一樣的是,MSR只考慮每月房貸負擔(而不是總債務負擔)占總月收入的份額。MSR只適用于執行共管公寓EC,和政府組屋HDB。

也就是說,EC和HDB,要同時受TDSR, MSR的限制。而私宅,如公寓和排屋,只受TDSR的限制。

截止到2017年7月10號,MSR還是30%。也就是說,每月房貸負擔不能超過月總收入的30%。

利息

3a. 固定利率配套的利息:利息會固定多久?過了固定利息年限,利息是根據什麽基准利率浮動?

現行新加坡的房貸利率,固定利率配套一般固定利息2-3年。之後,利息會按照基准利息浮動,如新加坡銀行間拆借利息SIBOR。

固定利息階段可以看做是銀行的促銷階段。

3b. 浮動利率配套的利息?利息是根據什麽基准利率浮動?

浮動利息算法一般包括兩部分

基准利息 (reference rate)

價差利息 (spread)

基准利息可能是:

市場公用基准利息,如新加坡銀行間拆解利息SIBOR。

銀行定期利息 (如DBS/POSB的FHR利息)

價差利息可能是:

基准利息基礎上的折扣利息,如 SIBOR – 0.7%

基准利息基礎上的疊加利息,如 SIBOR + 0.7%

還款

4. 房貸的每月還款,按月遞減利息算法,是什麽意思?

房貸一般都是按月還,每個月的還款額裏有兩部分組成:1)本金還款數額,和 2)利息數額

每月還款額的多少取決于:

貸款本金

貸款期限

利率

利息的計算方法

利息的計算方法,一般是根據每月遞減利息算法:

本金余額是上月本金余額,減去當月本金還款數額

利息數額,月初本金數額,乘利率

每月利息數額,就是房貸當月的貸款成本

5. 在房貸開始後,可以改變每月還款額度嗎?需要支付什麽費用或懲罰嗎?

有的房貸提供靈活性,在房貸開始後,也可以改變每月還款額。但是要注意:

如果做更改?有什麽費用?

有沒有不可以做任何更改的一個初始年限?比如最初2年不可以做更改?

有沒有最少還款額的限制?

6. 配套有沒有其他的優惠?

房貸可能有的優惠有:

律師費補助

房産估值費補助

有限制的免費火險(比如第1年免費)

注意,如果提前終止或更改房貸,可能以上補助會被召回(即需要你自己付)

提前還款Prepayments

7. 鎖定期限有多長?提前還款的服務費是多少?如果想提前還款,需要提前多久告訴銀行?

很多有房貸的人,如果儲蓄積累到一定程度,爲了盡量減少房貸要還的利息,會想用儲蓄,部分或完全地還掉房貸。你需要提前告訴銀行,你有此意向。

銀行可能對特定條件下的提前還款,有懲罰或服務費:

提前還款,但不預先告知銀行。

在鎖定期限內提前還款,全額或部分

舉例:在鎖定期限(如2年)提前還款的服務費或懲罰,可能是還款額的1.5%。

你需要在接受一個房貸配套之前,也了解提前還款的條例,確保你能接受這些條例。

再融資 Re-Financing

8. 什麽是再融資?再融資的程序和費用?

再融資,就是你已經有一個房屋貸款配套,但想換去另一個房屋貸款配套。這個新配套可能來自同一銀行,也可能來自另一銀行。

比如你的房屋貸款可能有3年鎖定期,3年後,你可以再查看各銀行的最新貸款配套,如果新的配套在去除各種收費後,還是更具吸引力,那你可以考慮再融資去新配套,前提是,你現在的經濟情況,還是滿足總償債率TDSR。

違約

9. 如果我沒有履行每月還款的規定,會發生什麽?

如果你違約,即未按時每月還款,銀行可以

申明“違約事件發生”,並召回貸款

讓你付更高的利息

投訴你,賣你的房産來補回你欠的房貸和未還的利息。如果賣房産的所得比房貸數額少(比如在房屋貶值時,或緊急售賣得不到好價格時),你很可能房子被拍賣後,還欠銀行一屁股債

給你申請破産。

爲避免這樣的事情發生,你應該:

不要拿超過你負擔力的貸款配套

如果你面臨突然不利的經濟情況,如失業,覺得自己不能按時還款時,立即聯絡你的銀行尋求解決方案。不要拖。

時間流程(從打算買房,到敲定一切買房事宜):

大概的流程,就是:開始研究買房,看好房子——>去銀行了解自己能貸到的貸款數額——> 給定金,即OTP (1%的房屋價值)——>選擇敲定要拿的房貸配套,申請房貸——>銀行審批,做好房貸合同,簽房貸——> OTP 14天內履行合約,買房,付印花稅——>律師樓做好所有買賣協議——>Yey, 完成貸款買房!

總結

可見,申請房貸學問多多。最好是先做好研究,了解房貸的方方面面,再申請貸款,才不至于吃一些不必要的虧。