在中國本地銀行系理財子忙著往“真淨值”轉型之際,作爲金融開放的成果,外資理財開業一段時間後已有了可展示的業績曲線,沒有曆史包袱的“理財新兵”究竟表現如何?

截至目前,由歐洲第一大資管機構東方彙理(Amundi)和中銀理財合資的彙華理財開業已超1年,並在期間密集發行了多款權益、固收、固收增強、多資産産品,具有突破性意義的權益産品彙澤(基本面策略)一年來斬獲超30%的收益;貝萊德建信理財是第二家成立的外資理財,貝萊德擁有其50.1%的股份,建信理財持有40%股份,新加坡淡馬錫持股9.9%。貝萊德建信在2021年8月發行了首款系統化主動股票投資策略産品貝盈A股新機遇私1期(類似深300指數增強,爲量化産品),顯然和衆多理財公司的策略有所差異化。不過,由于滬深300近半年下跌超6%,該産品至今淨值爲0.98505。日前,該機構又發行了2期産品。

彙華權益産品亮眼,固收多資産齊發力

2020年9月30日,首家外資控股的理財公司彙華理財正式在上海揭牌並舉行揭牌儀式。其中,歐洲(法國)最大的資管公司東方彙理出資占比55%,中銀理財占比45%,注冊資本金10億元。

事實上,彙華理財從2019年四季度起成立了聯合工作組,中外雙方克服了疫情、時差、語言等問題,高效完成了各項籌備工作。開業後,彙華理財很快就緊鑼密鼓地發行了各類産品,包括固收、固收增強、固收+打新、多資産、權益産品,且購買門檻多爲1元起投。由于爲了在做到真淨值的同時也能爲理財客實現較爲理想的收益,因此産品封閉期限多爲1~3年不等。

“洋和尚”其實很本土。例如,彙華理財權益配置總監董偉炜是少有的從基金公司直接加盟理財公司的“老公募”,曾在光大保德信基金任職13年,任光大安和、光大行業輪動基金經理,加盟彙華不久後(2021年11月)就發行了全市場罕見的風險級別在PR4的混合類理財産品“彙澤開放式混合類理財”,權益配比最高可達80%。也因爲他對新能源行業持續看好,因而該産品一年來業績亮眼,可謂是理財公司轉型權益投資的一個成功案例。

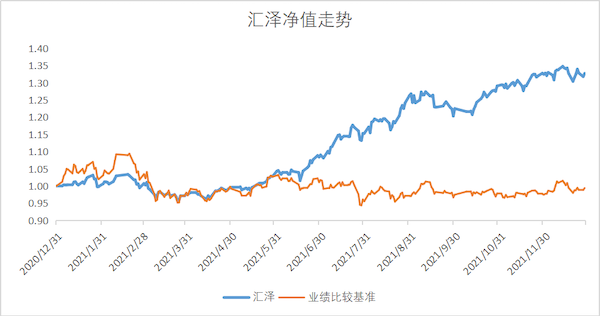

據第一財經記者了解,截至2021年12月28日,彙澤近一年收益率32.73%,最大回撤-7.31%,短、中、長期超額收益亮眼,大幅跑贏業績比較基准。不過考慮到這是罕見的由理財公司發行的權益産品,且風險等級偏高,因此目前僅能通過中國銀行線下櫃台銷售,尚未開通線上渠道。

由于理財客的風險偏好不同于公募基金,因而權益産品會更關注回撤的控制。在本土基金經理負責投資的同時,彙華的外方股東則會在風控上作出更大貢獻。

董偉炜此前對第一財經記者表示,展望2022年,在組合構建上,分別采取了核心-衛星策略和杠鈴策略。前者是指有一個核心方向的配置,其余“衛星”圍繞核心運轉。主要以成長方向爲核心,戰術性把握消費、周期、醫藥等行業的階段性機會;後者是指左右兩邊平衡,更多會應用在一些成長股階段性遭遇逆風的情景下。長期仍看好成長股方向,但在短期逆風的情況下,結構調整上會向其他方向傾斜。“由于部分景氣賽道裏的公司估值較高,因此大概率波動會有所加大,2022年賺錢難度高于2021年。我們會適當通過一些波段的操作去平抑可能的大波動。”

除了彙澤,其他更爲典型的理財公司産品也交出了超出預期收益的成果。據記者了解,截至2021年12月17日, 成立滿一年的(固收增強)彙華理財-彙嘉封閉2020001産品淨值爲1.0495,産品年化收益率爲4.95%,超越業績基准(4.65%),最大回撤爲-0.89%。該産品爲兩年期(725天)封閉式理財産品,該産品目前已運行了1年,尚未到期。

此外,外資機構往往在多資産方面更具經驗,因而也是彙華主攻的方向之一。彙華理財資産配置總監曾睿此前對記者稱,分散投資是唯一免費的午餐,但除了分散,還需要對市場有一定的觀點和擇時能力。因爲2008年的全球金融危機讓大家意識到,資金幾乎無處避險,因爲彼時避險資産、風險資産之間高度正相關。

貝萊德建信主打量化,瞄准私行高淨值個人

第二家開業的貝萊德建信理財在2021年9月便推出了一款風險級別高達PR5的量化權益産品,起投門檻也高達10萬元。同時,貝萊德的另一在華主體貝萊德基金也隨後發行了A股産品。貝萊德在華兩條腿走路,不難看出外資巨頭加碼中國資管市場的決心。

多數中資銀行系理財子公司推出的産品普遍瞄准低風險偏好理財客戶,以現金管理類産品、“固收+”産品爲主,風險級別普遍在R2、R3,封閉期在1天到1年不等,起投門檻下調至1000元甚至1元。相比之下,貝萊德建信理財顯然瞄准了相對高淨值人群。

貝萊德建信理財副總經理、首席投資官祝國橋當時在接受第一財經記者專訪時表示,首款産品主打系統化主動股票投資策略,主要還是爲了滿足渠道的需求,此次主要是爲了響應建設銀行私人銀行客戶的配置需求。

據記者了解,由于理財公司目前“固收+”産品當道,因而也不免令理財客感到略有“審美疲勞”,而“+”的權益部分由于並非銀行基因,甚至存在“固收-”的風險。量化策略2021年突然走紅,且更被高淨值人士認可。貝萊德的量化産品以滬深300指數爲追蹤基准,也有市場人士將其簡單理解爲滬深300指數增強。

截至2022年1月5日,貝萊德的該産品淨值爲0.98505。2021年,中證500跑贏滬深300的幅度爲19.73個百分點,因而目前各界也期待滬深300能否有所追趕。

祝國橋對記者表示,雖然貝萊德的産品以滬深300爲基准,但實則是全市場選股,不會因市場變化而切換基准或策略。“2021年中證500、中證1000的確超越了滬深300,但我其實擔心的是,很多投資人看到這種超越後,原本可能側重滬深300,但現在轉到中證500、中證1000,這是不提倡的做法。因爲從長期的角度看,上述三種指數都有比較好的回報。二者之間的差別就是,滬深300是市值比較大的公司的代表,它的波動率比中證500小一些。投資者的投資偏好各不相同,但是長期堅持一個策略,可能比經常切換會好很多。”

從貝萊德的做法就不難看出,面對激烈的本土市場競爭,國際機構也開始“揚長避短”。一是牢牢把握本地渠道,二是發揮自己的優勢。相比基本面選股策略,貝萊德和多數外資機構在本就發家于海外的量化策略上更具優勢。目前,貝萊德全球系統化主動投資團隊在全球擁有超過80人,其中國本土團隊也在逐步擴容。

施羅德交銀理財開業在即,高盛亦入局

除了兩家已開業的機構外,據第一財經記者獲悉,施羅德交銀理財也已經開業在即。此外,高盛工銀理財也于2021年5月獲得中國銀保監會批准開始籌建。

2021年2月22日,銀保監會批准同意施羅德交銀理財的籌建。這是自2005年施羅德投資集團和交通銀行共同發起設立交銀施羅德基金管理有限公司以來,兩個集團在資管領域的再度攜手。施羅德投資管理持股51%,交銀理財持股49%。交銀理財相關負責人此前對記者表示,合資理財公司的設立有利于進一步引進國際資管機構在投資管理、公司治理、經營管理、資産組合管理、風險管理等方面的專業經驗;有利于進一步豐富國內理財市場的産品供給;有利于進一步滿足投資者多元化服務需求。

高盛和工銀理財“聯姻”的消息也在2021年5月得到確認。該合資理財公司將由高盛資産管理有限責任合夥與工銀理財組建,持股比例分別爲51%、49%。

記者獲悉,合資理財公司將逐步爲中國市場開發廣泛的投資産品,包括但不限于量化投資策略、跨境投資及創新另類投資的産品。

事實上,高盛和工行的淵源由來已久。自2006年入股工行(幾年後清倉),高盛斬獲了豐厚的投資收益。此外,除了證券行業,高盛對中國的資管市場也觀察已久。

早在2009年,時任高盛亞洲有限責任公司主席的麥克·埃文斯(J. Michael Evans)在中文媒體發表了題爲《一個發人深省的矛盾》的署名文章。他當時提及:“中國擁有廣闊的資金來源,中國並不缺乏資金,也不乏急需資金的公司。中國缺乏的是對各種資産級別的金融資源進行有效、有序部署的關鍵機制。盡管散戶投資者群體規模龐大,專業的資産管理機構卻屈指可數。”如今,中國資管行業已經發生巨變,外資從“小衆群體”變成了“生態圈”。