1、新加坡所得稅法對租金收入(Rental Income)的征稅總原則

如果收取租金是該公司的業務,租金收入被評估爲貿易收入,例如飲食集團分租其旗下攤位所收取的租金收入應按所得稅法第10(1)(a)條的規定征稅。

如果收取租金不是該公司的業務,比如一個貿易公司把他的多余資金買一套辦公室並收取租金,該租金將根據所得稅法第10(1)(f)條征稅。

2、來自新加坡或被視爲源自新加坡的租金收入

租金是對不動産和動産的使用權的付款。租金收入可以來自新加坡,也可以被視爲源自新加坡,將會在新加坡被征稅。

如果不動産(如物業)位于新加坡,從不動産收取的租金收入則被視爲來自新加坡。

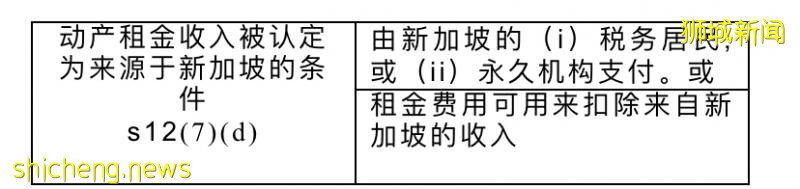

動産比如租賃機器設備等。動産租金收入如果符合所得稅法第12(7)條的條件, 則被認爲是來源于新加坡。

Table:所有稅法第12(7)條

3、何時應繳納稅款?

租金在到期時,納稅人就應納稅,不一定要和支付時間一致。

4、租金收入的可扣稅費用

一般而言,根據《所得稅法》第10(1)(f)條,出租物業所得的租金收入須課稅。應繳納所得稅的租金收入淨額,爲被動租金收入總額減去爲産生租金收入而發生的財産稅、維修保養、火災保險、抵押利息,支付給房屋經紀的傭金等允許扣除的費用後的余額。請注意如果房屋經紀幫你找到的其中一個房子的第一個租戶,你付給房屋經紀的這筆傭金是不可扣稅費用,接下來不管你有幾套房子,傭金都是可扣稅費用,即便對其他房子而言,是第一個租戶。

個人如果就從其被動租金收入中扣除實際出租費用提出申訴,則須備存有關的申訴費用紀錄,爲期5年,由申訴所涉及的課稅年度開始計算。

另外,新加坡稅務局(IRAS)給予納稅人一些可扣稅費用優惠政策用來抵銷租金收入,比如持續來源特許權,隨後的租賃/財産特許權等。

5、在新加坡出租住宅物業的被動租賃收入的納稅規定(所得稅法第14(Y)條)

5.1 住宅物業

這裏指的是:

(a) 任何獨立式住宅、半獨立式住宅或排屋;或

(b) 建造或改裝爲供人居住的建築物的任何部分(例如單位或公寓單位)

並且在《財産稅法》第10條下編制的估價清單中,有一個單一的年價值,並根據《規劃法》被允許用于住宅用。

但是,它不包括任何以下物業:租金收入在某一特定課稅年度的評稅基期內取得的該期間內的任何時候,根據《規劃法》,允許全部或部分用于非住宅用途的任何建築,比如兒童護理中心,工人宿舍等。其他的例子包括下例住宿設施亦不包括:在任何體育和休閑俱樂部,一個小木屋,學生護理中心、幼兒園、福利院,醫院,臨終關懷,康複,康複期,護理或其他類似的目的,一個酒店,背包客的旅館、公寓或賓館,酒店式公寓,員工宿舍、學生公寓或旅館。

5.2 2016課稅年開始實施的稅收變化

另外根據所得稅法第14(Y)條,從2016年課稅年度(“YA”)起,個人可在一個課稅年裏,從其在新加坡出租住宅物業的被動租賃收入中扣除一定數額的被視爲的費用。這是爲了代替在産生這種收入時實際發生的可扣除費用(不包括利息費用)。

某一課稅年中,就某一住宅物業而言,其認可被視爲的費用是根據出租該住宅物業所得的總租金收入的15%而厘定。個人如選擇視爲費用,仍可就其在物業上所招致的實際利息費用(如有的話),從其租金收入中扣除。

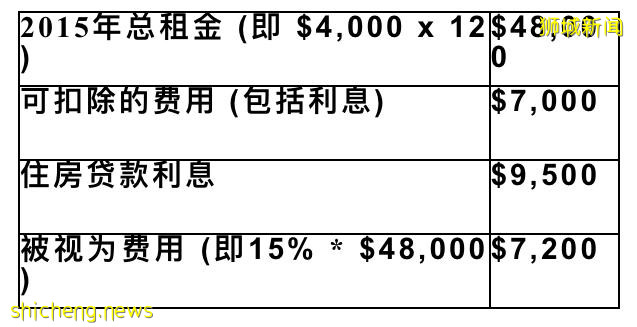

以下是根據實際發生的費用計算淨租金以及選擇按視爲費用的一筆款額申訴的情況的比較:

先生已于2015年1月1日至2015年12月31日期間,以每月4000新元的總租金出租其住宅物業。他已繳付物業稅、維修費用及火險共7000元。此外,他在2015年還支付了9500新元的住房貸款利息。

2016課稅年,兩種選擇下的淨租金計算如下

5.3 所在同一課稅年對所有物業選擇統一的適用扣法

如個人擁有多于一項出租住宅物業,他不能選擇申訴一些出租住宅物業用實際容許費用,而在同一年內其他住宅物業用視爲費用的款額。在同一課稅年間,他必須使用同一個選項,並始終適用于他的所有出租住宅物業來申訴他的租金費用。

5.4 個人不能申訴視爲費用金額的情況

在下列情況下,個人不得從任何租金收入中扣除被視爲費用的金額:

1.在産生租金收入的過程中,沒有任何可扣除的費用(不包括利息費用)。

2.租金收入是通過合夥企業取得的

3.租金收入來自信托持有的財産。

常見問題(FAQ)

1

我2016課稅年的總租金收入是1萬新元。如我實際産生的租金費用少于1,500元,我可否在我的總租金收入中申訴1,500元 (15% x 10,000元)的“被視爲費用”款額?

可以. 只要你在取得租金收入時,已産生一筆可扣除有費用(不包括利息費用),例如物業稅。

2

如該物業由兩名或以上業主共同擁有,所有業主是否均須選擇相同的處理方法,即所有業主必須選擇扣除視爲費用的款額或實際費用的款額?

如果財産是共有的,每個共有人都可以選擇從他/她的租金收入中扣除視爲的費用或實際發生的費用。換句話說,沒有要求所有共有人都選擇相同的處理。

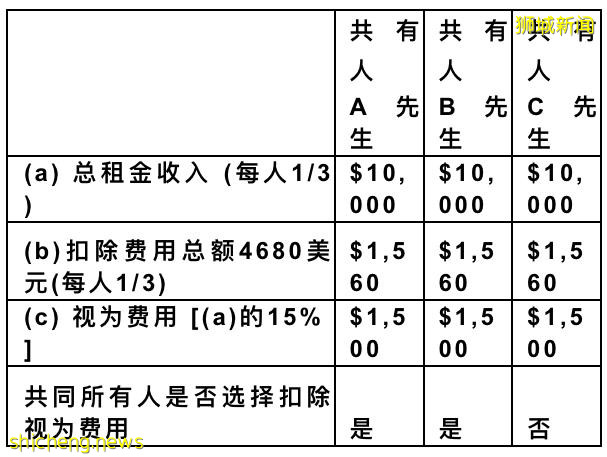

例如,A先生、B先生及C先生在新加坡共同擁有的住宅物業的租金收入,按同等比例計算如下:

雖然A先生及B先生可選擇在他們的租金收入份額中扣除一筆視爲費用的款額, C先生可選擇從他的租金收入部分裏扣除實際開支總額的三分之一。 只要C先生能夠用有關證明文件證明招致的費用申訴屬實。

如稅務局其後不批准扣除C先生所申訴的部分實際費用,這不會影響A先生及B先生申訴扣除的費用。

3

我有3套出租住宅物業。其中一套物業已招致的總費用(不包括利息費用)超過總租金收入的15%,而另兩套物業的費用則少于總租金收入的15%。我可否選擇就第一套物業用實際費用申訴扣除,而在同一會計年度內申訴其他兩套物業用可視爲的費用?

不可以,你必須就所有三個出租住宅物業要麽用實際費用(不包括利息費用)要麽用視爲費用提出申訴。

4

我有兩個出租物業,一個是住宅物業,另一個是商業物業。我可否從這兩處物業的租金收入中扣除被視爲費用的款額?

不可以,你只可以在你從住宅物業所得的租金收入中扣除被視爲的費用。在商業物業的租金收入中必須扣除實際發生的費用。

5

爲何可選擇按總租金收入的15%扣除視爲費用,不適用于非住宅物業?

非住宅物業一般用作商業用途。與這些物業有關的可扣除費用的數額可能有很大的差別,這取決于如何使用這些物業和在該處所進行的活動。因此,按出租非住宅物業收入的15%的視爲費用可能不能充分代表實際在産生租金時的可扣除費費用。

6

我擁有一幢兩層樓的商鋪,整個單位的年價值只有一項。在2016年6月的基准期,整個單元被出租出去,雖然根據《規劃法》,底層允許用作咖啡館,但上層允許用作住宅。. 我是否可以從我出租整個單元2016年的租金收入中扣除一筆被視爲費用的金額?

不可以,在2016課稅年的評稅基期內,該店鋪並非住宅物業。 這是因爲根據《規劃法》,在2016課稅年度基准期的租金收入産生期間的任何時間,部分物業被允許用于非住宅用途。你必須從你的租金收入中扣除可扣除費用的實際金額。

7

在2016年的評稅基期內,雖然根據《規劃法》,我的部分露台住宅獲准用作非住宅用途,但在整個評稅基期內,該物業已全部出租予租客作住宅用途。 我是否可以從我出租整個單元2016年的租金收入中扣除一筆被視爲費用的金額?

不可以,該物業不是2016年評稅期內的住宅物業。這是因爲根據《規劃法》,在2016年會計年度基准期的租金收入産生期間的任何時間,部分物業被允許用于非住宅用途。你必須從你的租金收入中扣除可扣除費用的實際金額。

8

在2016課稅年的基准期,我出租了我的半獨立式住宅,這是規劃法案允許用作幼兒園的。 我可否從物業的被動租金收入中申訴一筆被視爲費用的款額?

不可以,該物業不是2016年會計年度評稅基期內的住宅物業。這是因爲根據《規劃法》,在2016年會計年度基准期的租金收入産生期間的任何時間,物業被允許用于非住宅用途。你必須從你的租金收入中扣除可扣除費用的實際金額。

9

我出租組屋的一個房間,賺取租金收入。我可以從我的租金收入中扣除一筆被視爲費用的款項嗎?

可以。只要你在取得租金收入時,已産生一筆可扣除的開支(不包括利息開支),例如物業稅。

10

我在新加坡轉租一處住宅物業,獲得租金收入。我可以從我的租金收入中扣除一筆被視爲費用的款項嗎?

可以。只要你在從分租物業中取得租金收入時,已産生一筆可扣除的開支(不包括利息開支)。

11

我經營出租住宅物業的業務。我可以從我的營業收入中扣除一筆費用嗎?

不可以。你的收入應根據《所得稅法》第10(1)(a)條課稅爲貿易收入,而非根據《所得稅法》第10(1)(f)條課稅爲被動租金收入,因此,從租金收入中扣除被視爲費用的金額並不適用。你可以從你的業務收入中扣除扣除費用的實際金額。

12

當我申報一年的收入,並選擇在其後一年的租金收入中扣除實際的開支金額時,我本年度可以從我的租金收入中扣除一筆被視爲費用的款項嗎?

可以。就你有關課稅年度的租金收入申訴實際開支,你必須以有關的證明文件證實你的申訴。

13

對于在新加坡出租住宅物業而獲得租金收入的非居民個人納稅人,是否可以選擇扣除視爲的費用?

可以

14

如我已根據租金收入申訴一筆被視爲費用的款額,我可否隨後更改決定,並按實際發生的費用申訴扣除?

如果你想更改你的選擇,你必須在發出評稅通知後30天內通知稅務局審計長。