【能源人都在看,點擊右上角加’關注’】

在WTI價格史詩級暴跌至-37.63美元/桶後

石油市場劇烈波動的連鎖反應已經接踵而至

4月17日,新加坡石油交易巨頭——興隆集團(Hin Leong)及旗下油輪公司Ocean Tankers正式向法院申請破産保護。這是繼美國頁岩油氣鑽探商惠廷石油公司4月2日破産後,又一家申請破産保護的知名石油企業。

旗下油輪公司Ocean Tankers官網

該公司在提交給法院的文件中稱,油價急劇暴跌和燃料油需求驟降是導致該公司破産的原因之一。據彭博社數據,該公司短短幾個月時間,就從盈利7800萬美元陷入了虧損33.4億美元的境地,同時隱匿了8億美元的期貨交易虧損。

興隆集團成立于1963年,是全球最大的實物燃料油交易商之一,也是亞洲最大的船用燃料供應商之一。該公司擁有約130艘油輪,其中14艘超大型油輪(VLCC),業務主要涉及燃料油銷售、石油貿易、碼頭及倉儲、潤滑油制造等領域。援引《金融時報》報道,中石化有意收購興隆所持有的環宇倉儲的股份。

興隆旗下的環宇倉儲。來源:和訊新聞

如果說,惠廷石油作爲最先受到低油價沖擊的上遊勘探開發商,其破産還在意料之中的話,那麽主營中下遊領域業務的興隆集團的突然破産,不得不引起我們的警惕和深思——

國際油價深跌的影響是否已經波及全球石油工業全産業鏈?全球石油企業倒下的多米諾骨牌是否已經啓動?

石油企業破産或許已經提速

據Rystad Energy數據分析顯示,在油價20美元/桶的環境下,533家美國石油勘探和生産公司將在2021年底前申請破産;如果油價跌至10美元/桶,將有1100多家公司破産。

事實上,就在興隆集團申請破産保護的2天前,美國石油公司Yuma Energy就宣布,已經向美國得克薩斯州北區法院提交Chapter 11破産保護申請。2020年一季度,該公司現金狀況惡化,現金流無法支付運營所需開支。其董事會表示,近期油價大跌、銀行斷貸、旗下部門油井作業失敗,以及疫情給經濟帶來的不確定性,一起構成了公司不能持續運營的原因。

Yuma Energy是一家生産常規和非常規石油和天然氣的公司,主要在墨西哥灣沿岸、西得克薩斯盆地和加州作業,該公司已于16日停牌,股價年初至今下跌了近50%。值得注意的是,破産前,該公司債務規模並不大,在1000萬美元至5000萬美元之間。

而加速該企業破産的一個重要原因可能就是,爲避免壞貸損失,美國一些大型銀行正在爭奪石油公司的資産。據路透社報道,摩根大通、美國銀行、花旗集團、富國銀行正在設立獨立的子公司,負責掌控石油和天然氣資産。美國油氣行業以石油和天然氣儲備做抵押,借貸總規模約爲2000億美元。

就在近日,美國另外兩家上市石油公司Chesapeake Energy和Denbury Resources也被曝出聘請了債務顧問機構,引發市場猜想。

上一輪的破産潮你還記得嗎?

距離2014-2016年低油價寒冬過去僅僅不到4年時間,很多企業還未從上一輪的打擊中完全走出來,新一輪的暴擊又將襲來。回溯曆史,也許可以提供一些前車之鑒。

2017年,全球第二大海洋石油鑽井承包商Seadrill申請了破産保護。Seadrill不僅是全球第二大海洋鑽井服務商,也是全球排名前十的油服公司。該公司是十大油服公司中,第一家破産的公司。

Seadrill曾今的快速崛起伴隨的是國際原油價格的一路高漲,反之,在油價寒冬裏,油服公司也是最受傷的企業。而海洋石油開采又以高成本著稱,在低油價環境下更是格外承壓。

2014年開始的油價暴跌導致Seadrill業務量下降、債務高企,雖然油價在2017年出現一定幅度回暖,不少上遊鑽探公司業績出現好轉,但仍有很多油服企業處于入不敷出的狀態。2017年二季度,越洋鑽探、Noble、Ensco、Diamond Offshore等知名海洋油氣服務商幾乎全部處于虧損當中,Seadrill也是其中之一。2017年,Seadrill最終走上了破産保護的道路。

無獨有偶,就在去年7月,全球第四大油服巨頭——威德福公司正式申請了破産保護。雖然是2019年申請的破産保護,但威德福的命運也與上一輪的低油價密切相關。

2014年油價大跌以來,威德福始終無法擺脫債務負擔問題,經營狀況每況愈下。截至2018年底,威德福未償還債務約106億美元,其中76.06億美元爲長期債務。破産前,該公司已連續六年虧損,2016年油價低谷時,其虧損達到創紀錄的33.92億美元。

據《華爾街日報》援引律師事務所Haynes and Boone LLP數據,2015年以來,已有近180家油服公司申請了破産保護。

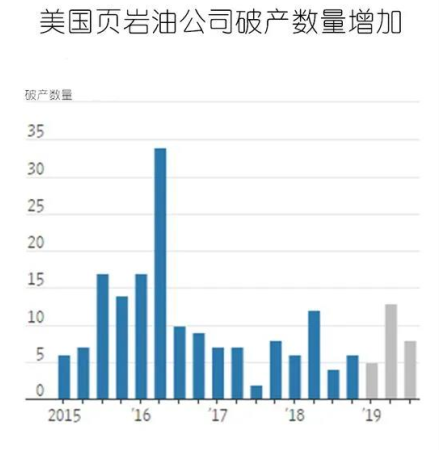

必須要提及的是,美國頁岩油氣行業上一輪破産潮,仍然曆曆在目。

因低油價身背巨額債務無法償還的很多美國頁岩油氣公司,直到2019年還在陸續申請破産保護。

據統計,2016年原油價格跌至30美元/桶時,有超過70家北美油氣公司申請破産,可謂破産重災年。

來源:金十數據

一個柱形代表一個季度。來源:澎湃新聞

未來破産波及面或更加廣泛

顯然,面對眼下的超低油價,上遊鑽探企業和油服企業依舊面臨著一場生存硬仗。但與以往不同的是,當前石油市場受疫情影響需求和石油價格戰的疊加影響,形勢更加複雜、嚴峻,破産波及面可能將不僅限于上遊領域和北美地區。

國際知名資産治理集團施羅德最新研報顯示,目前的情況比上一輪低油價要糟糕得多,此次油價下跌造成的破産規模將超過上一輪破産潮。

穆迪統計顯示,2020年北美油氣公司將有超過400億美元的債務到期,外加油價持續走低,償債無力將使得他們“求資無門”,維持生産水平將越來越難,破産只是時間問題。

美國先鋒自然資源公司亦表示,未來1年,油氣行業將面臨許多破産和成千上萬的裁員,兩年內可能會有50%的頁岩油氣勘探和生産企業破産。能源行業是美國債券市場最大的融資部門,這些頁岩油氣開采商一旦倒閉出現債務違約,連鎖反應可能擊垮美國經濟産業鏈。

施羅德同時指出,次輪破産潮的範圍將不僅限于美國,亞洲、拉丁美洲和歐洲也有可能出現。

能源調查公司Rystad Energy數據顯示,受全球新冠疫情大流行影響及原油需求減少等因素影響,預計約20%的歐洲中小油服公司將破産,同比減少約50億美元的市場購買能力,采購合同大幅減少。這些公司將絕大多數來自英國和挪威。

免責聲明:以上內容轉載自中國石油石化網,所發內容不代表本平台立場。

全國能源信息平台聯系電話:010-65367702,郵箱:[email protected],地址:北京市朝陽區金台西路2號人民日報社