2019年,全球海洋工程裝備上遊運營市場繼續改善,一批庫存裝備得到有效處置,中國庫存裝備處置進程加快,建造市場向好的基礎不斷夯實。但是由于本輪市場積難已久,上遊運營行業企業經營仍舊艱難,供需關系全面複蘇有待時日。2020年,全球海洋工程裝備建造市場需求不足的局面仍將持續。

資料圖/AFP

一、運營市場連續三年改善

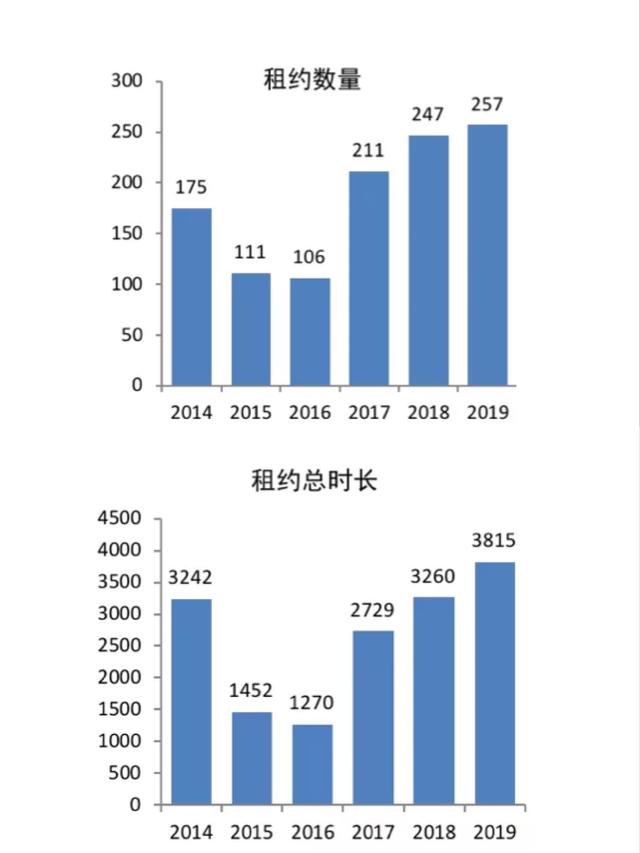

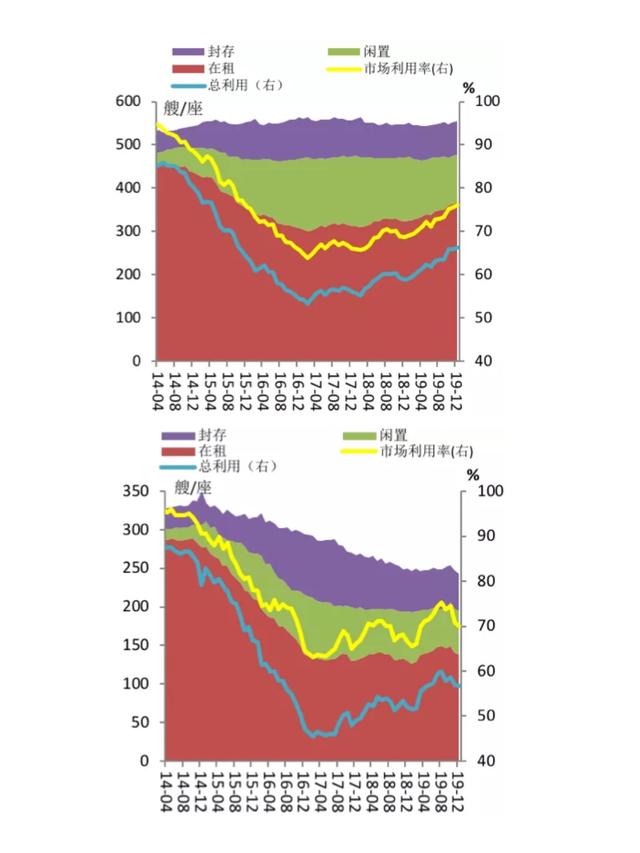

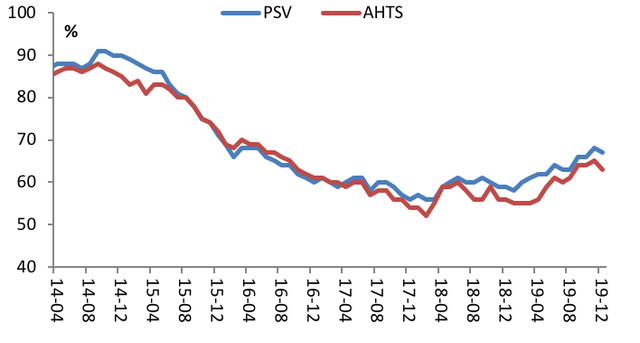

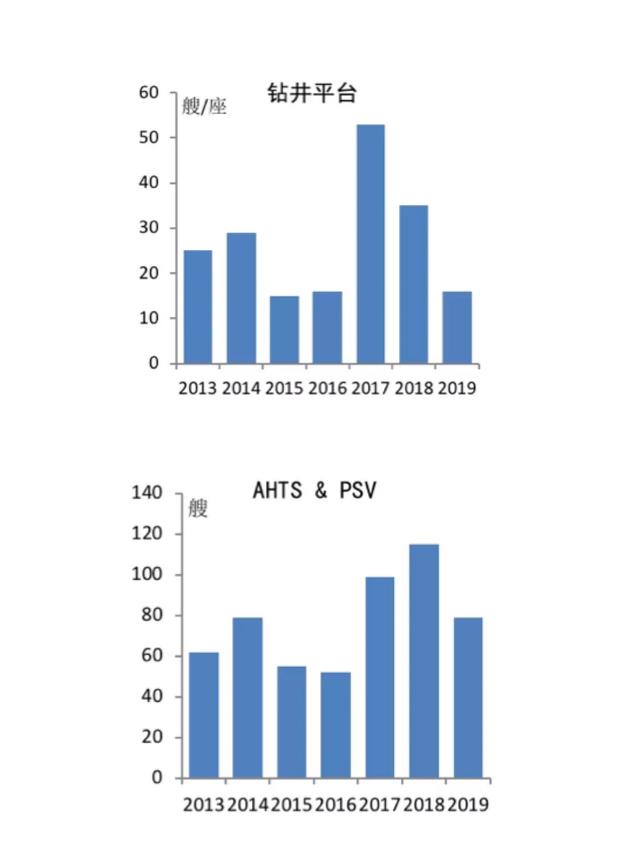

(一)絕對需求保持增長,供需過剩明顯改觀

2019年,盡管國際貿易和世界經濟增長放緩,但是年初和年末兩輪歐佩克減産協議達成對油價形成支撐,國際油價年末收于67美元/桶,較年初上漲24%,爲全球海洋油氣開發創造了相對良好的環境。同時得益于近幾年整個油氣産業成本的壓縮,海洋油氣開發活動保持增長,帶動海洋工程裝備作業需求絕對量繼續攀升。以鑽井平台爲例,2019年新租約達到257份,合計3815月,這是2017年以來連續三年保持增長,單份租約時長也從2016年不足12個月增至2019年的接近15個月。從絕對需求量來看,截至2019年12月,全球自升式鑽井平台在租數量達到367座,較年初增加45座,盡管有超過20座新建平台交付,市場利用率仍由年初的69%增至76%,全年增長7個百分點;浮式鑽井平台方面,盡管受季節性因素影響,需求在四季度有所減少,但年末在租數量仍達到138座,較年初增加11座,利用率爲70%,較年初增長5個百分點,三季度利用率還曾一度達到75%,較年初增長10個百分點。海工船方面也同樣保持增長態勢,平台供應船和三用工作船年末利用率分別達到67%和63%,較年初分別增長9個百分點和8個百分點。

數據來源:Clarksons,中國船舶工業經濟與市場研究中心整理/圖 1. 鑽井平台新租約走勢變化

數據來源:Clarksons,中國船舶工業經濟與市場研究中心整理/圖 2. 自升式(上)和浮式(下)鑽井平台供

數據來源:Clarksons,中國船舶工業經濟與市場研究中心整理/圖 3. 海工輔助船利用率走勢

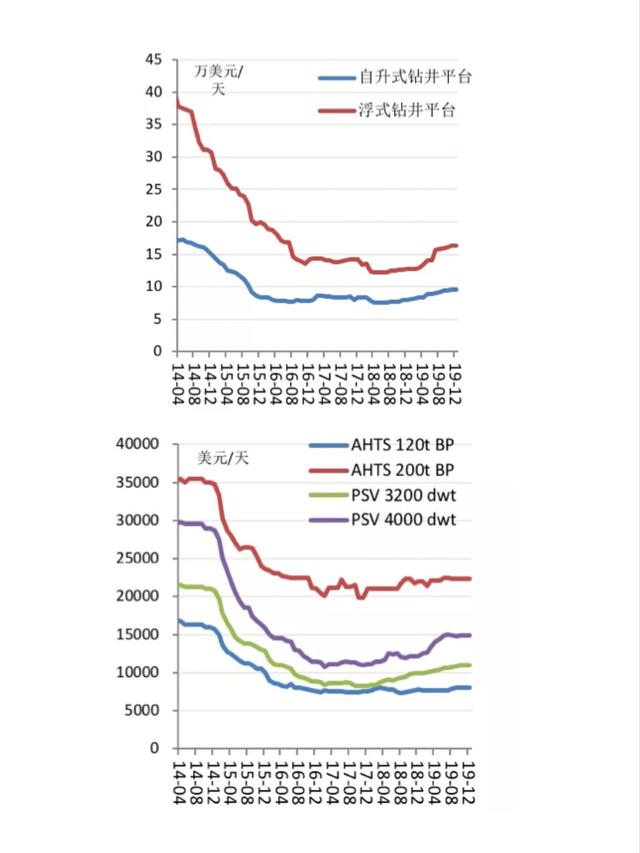

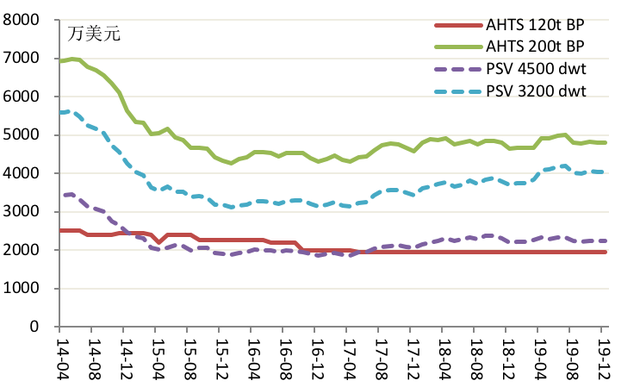

(二)租金費率維持低位,擡頭上漲勢頭初現

運營市場整體處于上升通道,但與2014年之前動辄90%以上利用率的水平相比,當前市場過剩仍較爲嚴重,利用率尚未突破80%大關,上漲的新租需求並不能消化當前在役裝備,裝備租金持續處在較低水平。但是隨著利用率的整體擡升以及部分區域裝備需求增長明顯,海工裝備租金費率呈現出上升勢頭。截至2019年12月,全球自升式鑽井平台和浮式鑽井平台租金分別爲9.5萬美元/天和16.3萬美元/天,較年初分別增長19.0%和28.0%;3200載重噸和4000載重噸平台供應船租金分別爲11000美元/天和14850美元/天,較年初分別上漲11.1%和22.3%;120噸系柱拉力和200噸系柱拉力三用工作船租金分別爲8000美元/天和22285美元/天,較年初分別增長3.2%和1.5%。

數據來源:Clarksons,中國船舶工業經濟與市場研究中心整理/圖 4. 鑽井平台和海工輔助船租金走勢

(三)運營行業大局落定,兼並整合行爲減少

在2017年和2018年上遊運營行業企業大規模兼並整合之後,運營行業新的格局基本落定,行業進入整合效應釋放和企業深化調整期,2019年基本未有大的整合事件發生,僅有的海上生活平台船東Prosafe和Floatel合並也遭到挪威和英國方面反壟斷機構的反對而暫停。從裝備二手交易來看,2019年全球鑽井平台和海工輔助船二手交易量(含轉售)分別爲16座和79艘,同比分別下滑54%和31%。

數據來源:Clarksons,中國船舶工業經濟與市場研究中心整理/圖 5. 二手裝備交易量(含轉售)走勢

二、裝備建造市場慘中有變

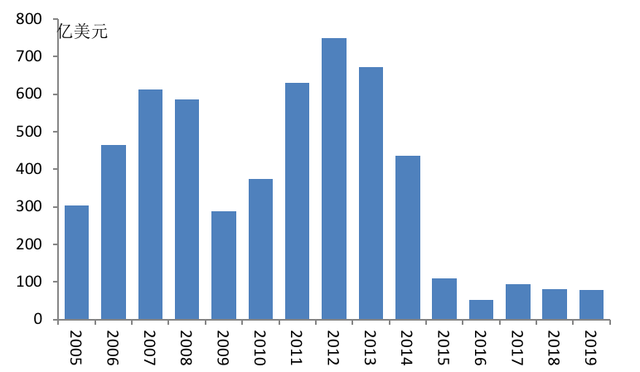

(一)建造市場總體冷清,生産平台一花獨放

盡管上遊市場呈現複蘇勢頭,但供應過剩的形勢並未根本扭轉,裝備閑置規模和船廠庫存裝備規模依舊龐大,海工裝備新建和改裝需求嚴重不足。2019年,全球共計成交各類海工裝備57艘/座,合計78.8億美元,同比基本持平,這也是2016年以來全球海工裝備成交額連續四年處于百億美元以下。特別是鑽井平台市場,2019年僅有1座半潛式鑽井訂單成交,且爲2018年訂單的選擇權。海工船方面,合計成交35艘、20.4億美元,同比下滑26%,其中訂單以半潛運輸船、海上風電建設運維船和自升式服務平台爲主,平台供應船和三用工作船零成交;浮式生産平台方面,維持2017年以來的活躍態勢,共計成交21艘/座,合計54.2億美元,同比增長約20%,其中FPSO占到11艘、41.7億美元。

數據來源:中國船舶工業經濟與市場研究中心/圖 6. 海工裝備成交額走勢

數據來源:中國船舶工業經濟與市場研究中心/圖 7. 海工裝備成交結構走勢

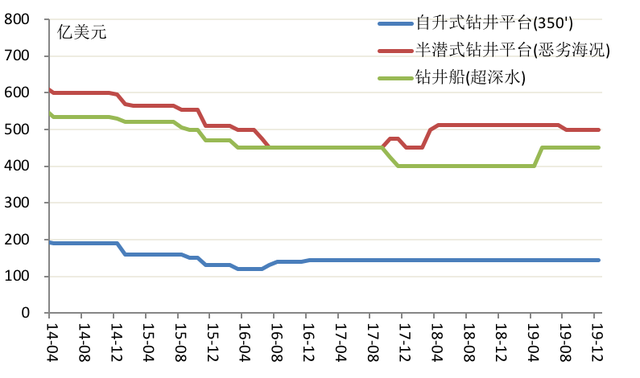

(二)新建價格維持低位,二手價格下挫回落

市場需求嚴重不足導致裝備新建價格持續處在低位,即便是之前附加值高、利潤空間大的浮式生産平台領域,隨著衆多企業競相湧入,價格也明顯下壓,訂單變得微利薄利甚至無利負利。根據克拉克松估算數據,截至2019年12月份,350英尺自升式鑽井平台新建價格爲1.45億美元,連續三年不變,超深水鑽井船新建價格爲4.5億美元,較年初上漲12.5%,適合惡劣海況的半潛式鑽井平台新建價格爲5.0億美元,較年初下滑2.4%,海工船方面也基本上處在年初水平。但總體而言,當前價格僅相當于2014年之前的70%~80%,即便如此,也是有價無市。從二手裝備價格來看,隨著2019年二手交易量的減少,價格也有所回落。5~10年350英尺自升式鑽井平台和第六代浮式鑽井平台二手均價分別爲7500萬美元和1.75億美元,較年初下滑12%和22%。

數據來源:Clarksons,中國船舶工業經濟與市場研究中心整理/圖 8. 鑽井平台新建價格走勢

數據來源:Clarksons,中國船舶工業經濟與市場研究中心整理/圖 9. 海工輔助船新建價格走勢

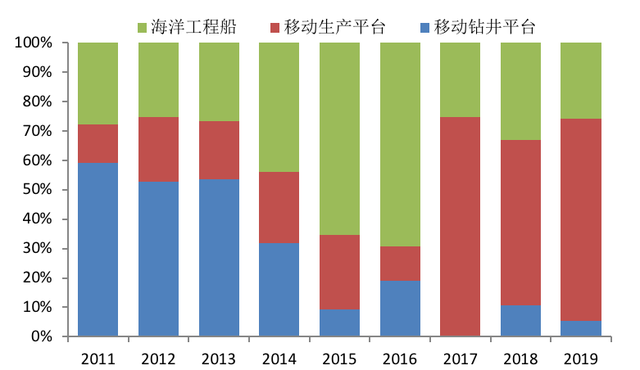

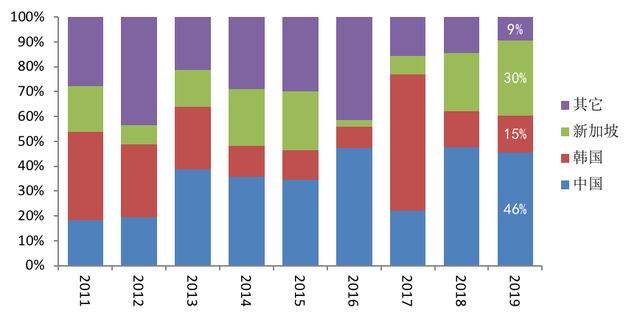

(三)韓國份額遭到擠壓,中國繼續獨占鳌頭

受建造市場總體低迷以及市場結構變化影響,産業競爭格局也在重塑調整。之前專注于鑽井平台和海工船建造的中國企業不斷拓展韓國所擅長的浮式生産平台建造領域,新加坡在浮式生産平台領域原本只是局限在改裝領域,近兩年持續向新建方向發力,進一步蠶食韓國市場份額。韓國在中新兩國的擠壓下,2019年僅承接2座浮式生産平台(11.7億美元),全球占比爲15%。新加坡累計承接7艘浮式生産平台訂單(19.5億美元),其中2艘/座爲新建訂單,同時承接2019年全球唯一的鑽井平台訂單,總計接單額爲23.7億美元,全球市場份額爲30%。中國全年不僅承接10艘浮式生産平台訂單(22.5億美元),同時承接了21艘海工船訂單(13.4億美元),總計接單額爲35.9億美元,市場份額爲46%。

數據來源:中國船舶工業經濟與市場研究中心/圖 10. 主要建造國接單份額走勢

(四)中國庫存處置提速,光船租賃領銜主導

過去兩年,新加坡勝科海事、吉寶岸外與海事以及韓國三大巨頭等企業利用上遊行業兼並整合的機會,實現了一大批庫存裝備的轉售處置,2019年中國在庫存裝備處置方面開始提速。一方面,國資委組織成立專門解決中國船廠海工資産債務以及産能過剩問題的國家級海工裝備資産整合平台國海海工資産管理有限公司。另一方面,國內企業也在通過各種方式加快處置,特別是在光船租賃方面,取得明顯成效。大連中遠海運重工1座自升式鑽井平台光租至阿布紮比,外高橋2座自升式鑽井平台租賃與卡塔爾,中集來福士3座自升式鑽井平台和1座半潛式鑽井平台獲租。招商局工業2座自升式平台光租至Shelf Drilling,同時將2座轉售與Shelf Drilling,福船集團等企業也實現了一批海工船交付處置。盡管如此,截至2019年年底,國內仍有約60艘/座鑽井平台,同時超過200艘海工船尚未交付,庫存需進一步處置。

與國內形成對比,韓國企業今年庫存處置遭遇挫折,大宇造船海洋West Cobalt號超深水鑽井船的轉售合同被Northern Drilling撤銷,三星重工2艘超深水鑽井船Ocean Rig Santorini號和Ocean Rig Crete號訂單被Transocean多次延期後撤銷。新加坡方面,盡管PaxOcean一座自升式鑽井平台實現轉售與Noble Corp,吉寶遠東船廠將一座自升式鑽井平台售後回租至墨西哥Grupo R,但巴西SeteBrasil方面合計13座深水鑽井平台中9艘確定遭撤單,包括吉寶岸外與海事4座半潛式鑽井平台和勝科海事5艘鑽井船。

(五)企業深化策略調整,業務轉型取得成效

爲應對本輪市場危機,實現生存發展,全球範圍內海工企業不斷推進和深化策略調整,經過幾年的發展取得一定成效。新加坡吉寶岸外與海事開拓天然氣裝備、新能源裝備、LNG動力船業務,目前業務量已經有所提升,與過去兩年裁員不同,目前正在招募新的工人。勝科海事不僅將業務領域由生産平台改裝拓展至新建領域,同時注重脫硫裝置和壓載水處理系統改裝、以及天然氣和可再生能源項目,2019年實現15個海上風電場導管架基礎建設項目承接,現代化的Tuas Boulevard廠區也基本上全線投産,配備了全球最大的3萬噸吊機。韓國三大巨頭加大FPSO和FLNG船型開發步伐的同時將更多精力聚焦在LNG船、VLCC等商船領域。中國方面,企業除向商船領域傾斜外,也在拓展海洋牧場、海洋核動力平台、新型壓縮天然氣船等新裝備領域。歐洲企業則是更多關注與高端漁船、探險郵輪、軍船等領域。

三、2020年市場走勢判斷

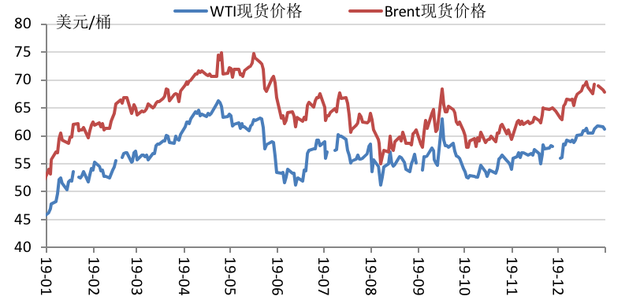

(一)60美元/桶仍是油價波動中樞

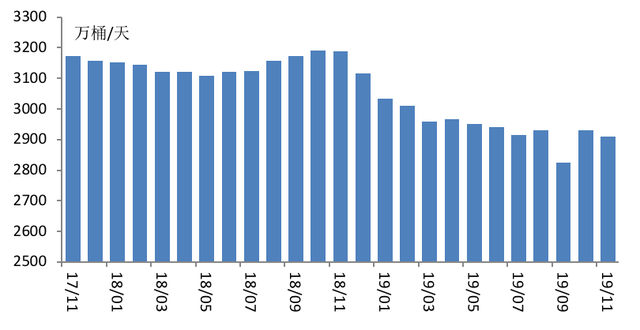

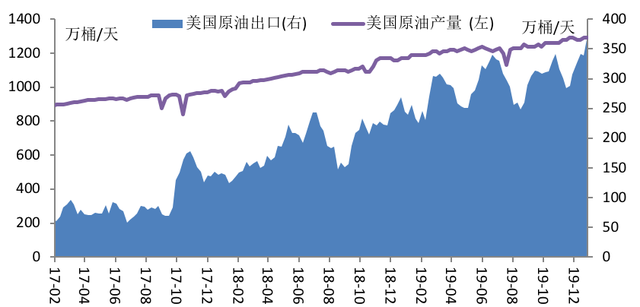

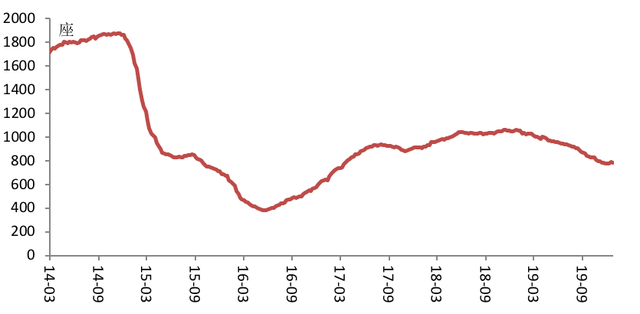

盡管地緣政治事件頻發,導致國際油價劇烈震蕩,但油價總體走勢依然要建立在供需基本面上。需求側,2020年全球經濟增速有望增至3.4%,高于2019年的3.0%,IMO硫排放新規生效也有望刺激原油需求增長,預計2020年全球原油將增長120萬桶/天,高出2019年100萬桶/天的漲幅。供給側,美國頁岩油産量仍然保持增長,出口設施的進一步完善也將持續帶動美國原油出口增長,但是值得關注的是,過去一年美國陸上鑽井數量持續下滑,將會對美國原油産量增長帶來潛在的影響,部分機構已經在下調美國頁岩油産量預期;歐佩克和非歐佩克主要産油國方面,已經就深化減産達成協議,2020年第一季度將原油減産額度從120萬桶/天上調至每日170萬桶/天,沙特等國仍將繼續自願實施額外減産,對于平衡美國頁岩油産量增長將起到一定作用。預計60美元/桶仍是2020年國際油價波動中樞。

數據來源:美國能源局/圖 11. 2019年國際油價走勢

數據來源:OPEC,中國船舶工業經濟與市場研究中心整理/圖 12. OPEC産量走勢

數據來源:美國能源局,中國船舶工業經濟與市場研究中心整理/圖 13. 美國原油産量和出口量走勢

數據來源:貝克休斯/圖 14.美國活躍陸上鑽機數量

(二)海洋油氣開發活動繼續增長

除國際油價整體保持穩定營造的良好發展環境外,海洋油氣開發的整體環境也在持續的優化。

一方面主要海洋油氣資源國通過不同程度地降低國際石油公司的准入要求、修改相關對外合作財稅條款以及委托管理權限、優化商業模式合同、增加對國際石油公司的招投標活動等方式優化投資環境,國際油氣公司投資意願在增強。如澳大利亞啓動2019年海上石油區塊出售招標,包括64個區塊,總面積超過12萬平方公裏,這是自2000年以來最大一輪招標。英國最新一輪海上許可證出售招標吸引了104份申請,預測未來3年,英國可能會對多達38個新的海上項目達成最終投資決定。墨西哥灣2020年可能是最終投資決定最多的年份,特別是高溫高壓的20K項目。

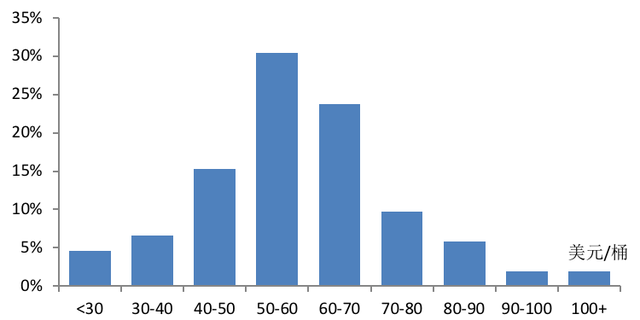

另一方面,通過技術方案和管理模式優化、以及模塊化和標准化的深入應用,海上油氣開發項目成本得到了明顯壓縮,深水油氣的單位成本下降了50%,挪威石油公司在巴倫支海Johan Castberg項目的開發成本比2013年設計時降低了50%,單桶完全成本從80美元降低到了35美元,巴西國油和殼牌能以35~40美元的單桶完全成本開采Liza油田等超深水鹽下油氣資源;埃克森美孚圭亞那新發現油氣項目以10%的內部收益率測算,盈虧平衡點僅爲40美元/桶。

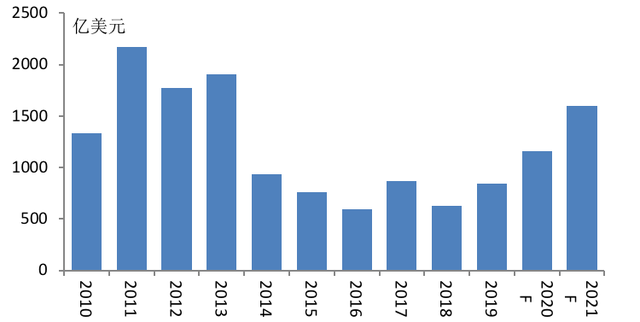

油價的相對穩定和成本的有效控制將對未來海上油氣開發活動的增長起到良好的支撐作用。根據克拉克松數據,目前全球約60%的油氣項目能夠在60美元/桶的油價水平下實現商業性開發,預計2020年全球海洋油氣開發投資決定項目投資金額將達到1200億美元,較2019年增長約40%,2021年有望進一步增長40%至1600億美元。

數據來源:Clarksons/圖 15.全球海上油氣項目成本分布

數據來源:Clarksons,中國船舶工業經濟與市場研究中心整理/圖 16.全球海上油氣投資規模走勢(按FID時間)

(三)裝備建造市場需求仍將不足

在海洋油氣開發活動繼續增長的支撐下,2020年海洋工程裝備作業需求量有望進一步增長,但現有過剩裝備仍需進一步消化,對新建需求的拉動極爲有限。此外,建造市場恢複還要面對上遊運營企業經營虧損和庫存裝備處理兩大問題。上遊企業經營方面,盡管大多數企業近兩年營收明顯增長,但是受極低租金費率以及債務和財務成本的影響,企業仍持續處在虧損狀態,部分企業虧損甚至進一步擴大,這將嚴重影響船東的訂船能力。庫存裝備方面,目前全球仍有約80座鑽井平台尚未交付,即使是目前已經交付的部分裝備,或者是船廠光租出去的裝備,目前仍掌控在船廠關聯公司這些非運營商手中,這些裝備仍將是未來運營商擴大規模的首要選擇,而非新建裝備。值得關注的是沙特、俄羅斯等油氣資源國也在發展本國的海洋工程裝備産業,未來真正釋放到國際市場的訂單將更爲有限,域外企業獲取訂單的難度也將增加。需求結構仍將延續近兩年的特點,鑽井平台和海洋工程船訂單稀少,浮式生産平台市場保持活躍。

表 1. 2019年主要運營商經營情況(前三季度)

(中國船舶工業經濟與市場研究中心 劉二森 彭晨陽 李潔瑤)