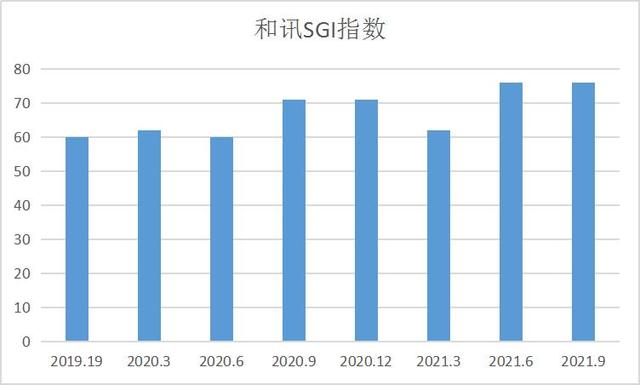

長電科技和訊SGI指數評分出爐,公司獲得76分,從整體上看近八個季度得分處于上升趨勢,尤其是2021年漲勢凶猛。公司的營收具有一定的季度性,一般情況營收主要以來自三四季度,所以公司三四季度得分相對較好。

說起長電科技就不得不提他與比特幣礦機廠商的恩怨情仇!

2020年4月29日晚間,長電科技宣布扭虧爲盈,4月30日,公司股價應聲漲停。不過當天晚上,長電科技披露公告稱,遭比特幣礦機生産商“芯動公司”巨額索賠:對方以長電科技提供的芯片封裝服務質量不合格爲由,請求法院判令長電科技賠償損失2500萬美元,折合人民幣1.75億元——芯動公司索賠金額,相當于長電科技2019年淨利潤的2倍!

也就是說,如果法院支持芯動公司的主張,長電科技相當于兩個2019年白幹了。

逆轉乾坤!淨利潤同比增長1371.17%

從重要財務數據加權淨資産收益率中看,在2020年前長電科技發展並不如意,2020年公司進入狂飙式發展時期。

2019年和2020年在全球貿易爭端不斷、世界經濟增長放緩、疫情影響持續在全球蔓延、國內經濟下行壓力加大的背景下,長電科技抓住全球“缺芯”機遇實現跳躍式發展。

2020年到2021年來看長電科技在進一步開拓市場的過程中運營能力、盈利能力、資本結構方面基礎穩固,尤其在盈利方面潛力足。

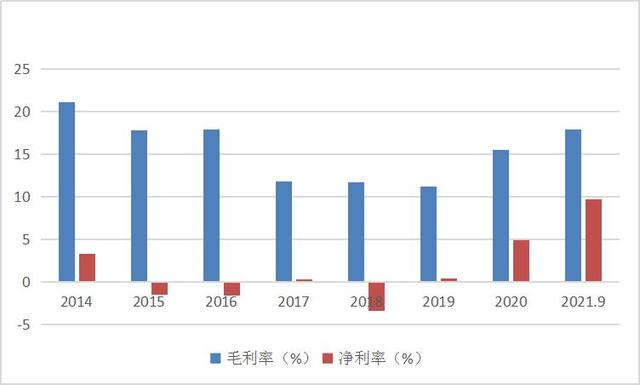

與加權淨資産收益率呼應的是毛利率和淨利率,在圖中獲取的信息是在2020年之前,長電科技的淨利率和毛利率逐年下跌,狀況不容樂觀。在2020年情況大爲改善,2021年前三個季度更是節節攀升。

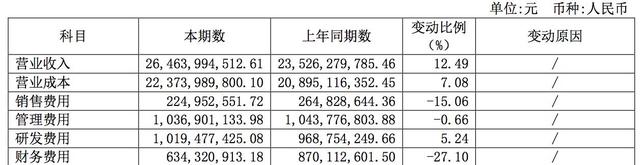

2020年報,長電科技實現營業收入264.64億元,同比增長12.49%;淨利潤13.04億元,同比增長1371.17%。2020年長電科技扣非淨利潤近10億元,相比上年同期尚且虧

損近8億元。

從盈利來看,長電科技2017年、2018年、2019年營收分別爲238.6億元、238.6億元、235.3億元,三年營收規模沒有增長,反而微有下降。三年淨利潤分別爲3.43億元、-9.39億元、0.89億元,三年總計虧損5.07億元。

長電科技2018年財務數據異常,主要是因爲商譽減值。

2020年年報最令人矚目的就是淨利潤的增長規模。長電科技在營收大幅提高的前提下,營業成本、銷售費用、管理費用增速緩慢有的甚至是負增長。公司在控制費用支出方面做的比較好,爲利潤博取更大空間。

除此之外,2020年,長電科技海外並購的新加坡星科金朋實現扭虧,淨利潤從2019年的虧損5431.69萬美元到2020年的盈利2293.99萬美元;在收購完成後,長電科技子公司長電國際利用星科金朋韓國廠的技術、廠房等新設立的長電韓國工廠(JSCK)去年淨利潤也同比增長超過6倍。

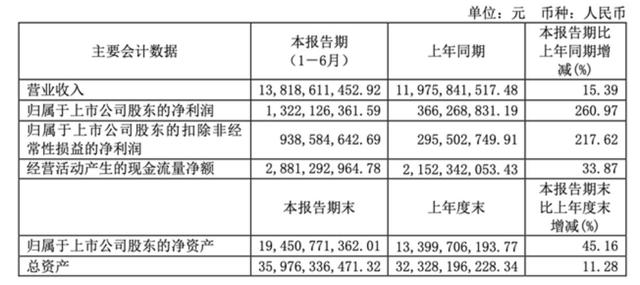

繼2020年實現曆史性的高速增長,2021年上半年長電科技再次創下亮眼佳績。 2021年一季報,長電科技實現營業收入67.12億元,同比增長17.59%;實現淨利潤3.86億元,同比增長188.68%,幾乎是同期營收增速的10倍,實現良性循環。

股價跌去36.6%,竟是因大股東減持?

2020年-2021年交出的完美報告,如此“炸裂”的財物數據,必將引起股價的一波飛漲。非也非也!事實上長電科技在這樣靓麗的業績下,它的股價反而下跌,上市公司的業績似乎完全起不到支撐的作用。

2020年長電科技全年股價來看上漲近一倍,但是2021年股價可以營“不忍直視”來形容。2021年初,公司股價一度站上48.93元的高位,但是隨之而來的就是跌跌不休。在7月份有一波“反撲”,股價回到40元,但是終是難掩下跌的大趨勢,在2021年最後一個交易日,長電科技股價收盤31.02元,市值552億元,相比年初股價跌去約36.6%。

爲什麽會出現這種反常現象?我們來看下今年以來長電科技的機構投資者們做了什麽。

從2021年第一季度開始,長電科技的前十大股東累計持有股數就出現了縮減。一季度末,前十大股東累計持有7.51億股,占比爲46.8%,較去年末減少了1779萬股;二季度末,前十大股東累計持有6.46億股,占比減少至36.31%;三季報末,前十大股東累計持有6.09億股,占比進一步減少至34.19%。

前十大股東掌握了大量的籌碼,雖然減持的比例相對于自身的持股數可能並沒有太大改變,但這也會給二級市場帶來千萬甚至億元的資金流出,沉重地壓制著股價的走勢。

12%的市場占有率,爲什麽不賺錢?

Yole數據顯示,全球封測市場規模保持平穩增長,2020年達594億美元,同比增長5.3%。截止2021上半年,中國台灣多家廠商停産、馬來西亞封國,進一步加劇了封測産能供求緊張的格局,大力提升了大陸封測廠商的收入和毛利率。受益于半導體産業向大陸轉移,國內封測市場高速發展,增速顯著高于全球,據中國半導體行業協會數據,2020年國內封測行業市場規模達2510億元,同比增長6.8%。

作爲中國大陸最大的封測廠商,全球市場占有率達到12%。在5G通信、高性能計算、消費、汽車和工業等重要領域擁,長電科技均擁有行業領先的半導體先進封裝技術(如SiP、WL-CSP、FC、eWLB、PiP、PoP及開發中的2.5D/3D封裝等)以及混合信號/射頻集成電路測試和資源優勢,並實現規模量産,能夠爲市場和客戶提供量身定制的技術解決方案。

作爲全球第三大的封測廠商,長電科技卻長期因利潤率不佳爲人诟病。

自2015年長電科技以46億元收購新加坡上市公司星科金朋、賬面增加近24億元商譽以來,星科金朋一直業績不佳,商譽減值危機更是如同烏雲罩頂,給長電科技帶來了巨大壓力。

收購完成後,星科金朋由于個別大客戶訂單大幅下滑、工廠搬遷連續3年大幅虧損,雖然長電科技以業績預測無減值爲由,扛了3年未對星科金朋的20余億元商譽計提減值准備,但是2018年、2019年半導體行業進入下行周期,星科金朋仍未能扭虧,長電科技只能分別計提商譽減值准備3.66億元、1.01億元。

經曆5年的低潮期,星科金朋終于等來了機會,2020年5月以後,受客戶需求增加的影響,星科金朋的訂單量增加超預期。

2020 年,公司海外並購的新加坡星科金朋實現營業收入 13.41 億美元,同比增長 25.41%,淨 利潤從 2019 年的虧損 5431.69 萬美元到 2020 年的盈利 2293.99 萬美元,實現全面扭虧爲盈。 另外,收購後,子公司長電國際利用星科金朋韓國廠的技術、廠房等新設立的長電韓國工廠(JSCK) 在 2020 年實現營業收入 12.35 億美元,同比增長 64.97%;淨利潤 5833.49 萬美元,同比增長 669.97%。

2020年以來,半導體市場需求不斷增加,疫情導致海外半導體供應鏈失衡,國內率先恢複正常生活生産,極大地助推了半導體市場增長。

此外,隨著下遊消費電子、新能源汽車、通信等領域需求爆發,全球半導體晶圓制造廠産能吃緊,開啓連續漲價,封測廠商也在這波熱潮中賺得盆滿缽滿。

定增50億,加碼高端封裝生産線建設

封裝測試位于半導體産業鏈中下遊,封裝是對制造完成的晶圓進行劃片、貼片、鍵合、電鍍,保護晶圓上的芯片免受損傷,及將芯片的 I/O 端口引出的環節;測試是對芯片、電路的功能和性能進行驗證。

2020年,長電科技按市場應用領域劃分的營業收入組成分別爲:通訊電子(45%)、消費電子(34%)、高性能計算(10%)、工業及醫療電子(9%)、汽車電子(2%);按客戶區域劃分的營業收入組成分別爲:北美(52%)、中國大陸(33%)、中國台灣(7%)、亞洲(4%)、歐洲(4%)。

值得注意的是,2020年長電科技外銷比重是境內銷售的三倍有余,在如今緊張的國際貿易環境中不知是喜是憂。

隨著終端市場産品的升級換代,封裝産品規格也隨之提升,工藝也將相應改進,單價也隨之增長。2020年先進封裝在生産和銷售方面已經超過傳統封裝,並且日益成爲公司的主力産品。

在2020年8月,長電科技又通過定增50億的方式,加碼高端封裝生産線建設投入。針對5G通信、高性能計算、汽車電子、高容量存儲等應用領域,其所需的SiP、2.5D封裝等先進封裝技術,同樣也實現了大規模量産,特別是Fan-out技術,通過對星科金朋的整合研發,爲長電科技帶來巨大的經濟效益。

2020年長電科技業績大爆發有些超出預期,不過因産能受限而造成的漲價顯然不可能長期持續。長電科技或許短期內能夠實現業績爆發,但是從增量産能來看,去年8月公告的定增項目預計創造收入約占2020年收入的10%,對未來3-5年收入增速影響有限。

研發人員大量流失,要打官司“搶人”?

2020年其研發投入10.19億元,研發人員5949名,擁有3200多項專利,其中三分之二與先進封裝技術有關,在全球半導體封測企業中排名第二,在技術與專利的布局上遠遠領先于其他廠商。

2021上半年,長電科技獲得專利授權56件,新申請專利75件。截止6月底,公司共擁有專利3247件,其中發明專利2,434件(在美國獲得的專利爲1,479件)。三季報披露,研發投入占營業收入的比重是3.92%,同行業排名爲113/136。

從長電科技研發投入曆史中看,從2017年研發占比僅爲3%,2018年到2020年基本維持在4%左右,雖然研發經費在逐年提升但是公司在營收大幅度增長的前提下並沒有重視研發的投入。研發投入的增速已經成爲不能和公司發展壯大匹配,導致科研人才大量流失。

針對人才流失就涉及一場官司。

2020年12月21日,長電科技通過官網發布聲明稱,針對甬矽電子(甯波)股份有限公司(以下簡稱“甬矽電子”)的侵權和不正當競爭行爲,長電科技已發起一系列法律行動,旨在維護企業合法權益,推動行業健康發展。

長電科技在聲明中指出,“針對甬矽電子及部分高管采用不正當的競爭方式侵犯長電科技商業秘密,造成長電科技人才和技術流失。

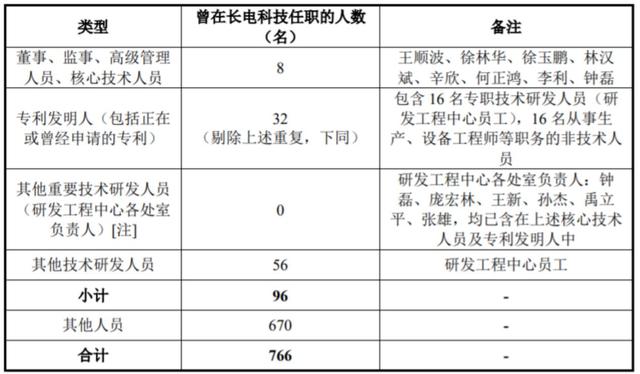

根據甬矽電子在“第一輪審核問詢函的回複”資料顯示,截至 2021年 5 月 15 日,發行人共有員工 2,227 人,其中來自長電科技 (甯波)股份有限公司(含其子公司,下同)的人員達到了766 人,占甬矽電子總員工的比例爲34.40%。其中生産人員 633 人,占來自長電科技的總人數比例爲82.64%。而在甬矽電子全部的 282 名研發 人員中,則有77人是來自長電科技,占比達27.30%。而且,甬矽電子共有8名董監高及核心技術人員來自長電科技,占比將近50%,還有32名專利發明人曾在長電科技任職。

顯然,從以上的數據來看,長電科技確實有理由懷疑“甬矽電子及部分高管采用不正當的競爭方式侵犯長電科技商業秘密,造成長電科技人才和技術流失”,構成不正當競爭;同時,認爲甬矽電子存在專利不穩定、源自長電科技擁有的專利或專有技術。

股權結構分散,無控股股東

值得注意的是,長電科技無控股股東和實際控制人,第一大股東國家集成電路産業投資基金持股18%,第二大股東是芯電半導體(上海)有限公司持股14.28%,中芯國際集成電路制造公司是芯電半導體最終控股股東和實際控制人。

公司權力過度下放不可避免地導致效率下降,這將阻礙公司及時響應市場變化。最重要的是,股東大會會降低控制公司的熱情,這些結果很可能導致股東之間的矛盾,容易産生矛盾,不利于公司的穩定運行。有時,大股東可能會利用他們的控制權侵犯中小股東的利益。股東缺乏投資熱情,大多數人追求短期投資,因此很容易出現“寶萬之爭”的鬧劇。