國金證券研究所

高端裝備制作與新材料研究中心

機械軍工王華君團隊

投資建議

檢測環節是半導體設備領域最有希望實現較高國産化率的環節之一,龍頭公司將具備較好投資價值,我們認爲精測電子具備未來龍頭潛力。

重點推薦精測電子,建議關注:華峰測控、長川科技。

行業觀點

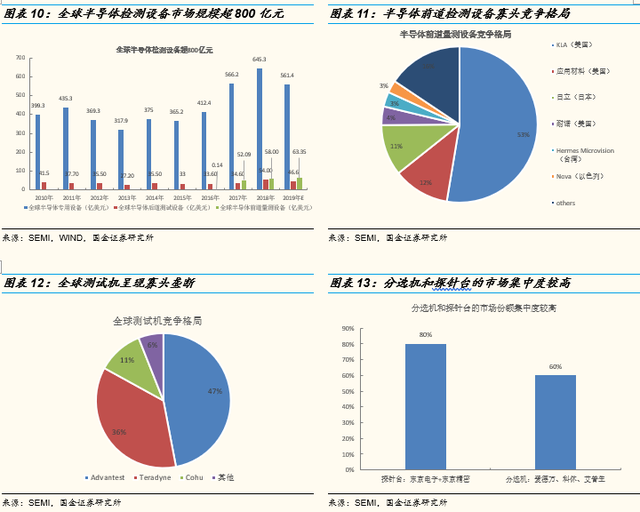

中國大陸半導體檢測設備+服務年需求超過200億元。半導體檢測設備是芯片良率控制的關鍵,全球半導體檢測設備(分前道量測設備和後道測試設備)超過800億元,呈現寡頭壟斷格局,其中中國大陸半導體檢測設備+服務年需求超過200億元。

科磊半導體、愛德萬、泰瑞達三家在中國區合計有150億元人民幣收入規模。以精測電子、華峰測控、長川科技和上海睿勵爲代表的國産半導體檢測設備企業奮起直追,在模擬芯片測試領域已經占據較高的份額,但是在半導體前道量測和後道SoC芯片和存儲芯片測試設備領域國産化程度並不高,進口替代需求強烈。

下遊資本開支增長確定,國內重點關注長江存儲和中芯國際設備招標進展。半導體檢測設備的采購需求依賴于下遊晶圓和封測廠的資本開支增長和國産化率提升。複盤曆史,目前全球處于第9輪半導體設備行業的上行周期,推動因素爲5G及物聯網技術發展,疫情對終端消費電子行業需求有短期沖擊,但是不改行業中長期邏輯。

我們認爲海外供應體系進入門檻相對較高,首要任務是國産替代。我們測算長江存儲和中芯國際兩大龍頭對半導體檢測設備的年采購需求分別爲44億元(未來5年年均數據)和30億元(2020年預計數據,同比+66%),兩大龍頭的設備招標情況值得重點關注。

精測電子具備國産半導體檢測設備龍頭潛力。與海外半導體檢測設備寡頭相比,國産半導體檢測設備企業處于發展初期,技術差距較大,但並非不可逾越。

精測電子具備國産龍頭潛力:(1)布局最爲完整:精測電子是國內唯一布局前道量測和後道測試設備的公司,且已均取得長江存儲訂單,具備持續量産能力;(2)自主研發與外延收購發展路徑明確:精測電子成立上海精測,核心技術團隊來自天馬微電子等,技術積累深厚,並收購日本WINTEST、韓國IT&T等優質半導體檢測設備資産,符合行業龍頭的發展路徑;(3)國家大基金入股上海精測15%股權,股東背景雄厚+産品技術領先,有助于加強公司訂單獲取能力。

精測電子半導體檢測設備業務即將進入全面收獲階段。精測電子三大半導體業務相繼斬獲訂單,已進入長江存儲采購體系,未來有希望進入中芯國際采購體系,並持續放量。(1)2019年12月,公司中標長江存儲5台高溫老化測試機,執行主體是武漢精鴻;(2)2020年1月,上海精測中標長江存儲3台集成式膜厚光學關鍵尺寸量測儀;電子顯微鏡産品正在研發階段;(3)2020年3月,Wintest LCD驅動芯片檢測設備獲台灣客戶訂單。我們預計未來三年公司半導體業務收入有望維持80%以上複合增長。

風險提示

半導體設備國産化進度低于預期;新冠疫情對下遊需求影響超預期。

投資要件

驅動因素、關鍵假設及主要預測

驅動因素

5G及物聯網技術、先進制程升級等帶動下遊資本開支擴張;半導體檢測設備國産替代。

關鍵假設與主要預測

(1) 關鍵假設:未來5-10年,國內有希望誕生一家收入規模40億元收入體量的半導體檢測設備龍頭;國産半導體檢測企業技術持續突破,並獲得下遊客戶的認可。

(2) 主要預測:精測電子具備國産半導體檢測設備龍頭潛力。

我們與市場不同觀點

(1) 市場認爲半導體檢測設備國産化進度緩慢,寡頭格局的局面很難打破,未來龍頭實現10%-20%的份額較爲困難。我們認爲,以中芯國際和長江存儲爲代表的國內晶圓廠具有設備國産化的需求和意願,國産半導體檢測設備在産品上與海外龍頭逐漸縮小差距,基于性價比和國産化的考慮,未來國産半導體檢測設備工廠將有能力占據一定的市場份額。

(2) 市場認爲新冠疫情打亂了半導體晶圓廠下遊資本開支節奏。我們認爲,5G及物聯網技術帶動的下遊應用剛剛開始,晶圓廠資本開支端具備持續擴張的潛力,疫情過後,行業景氣度有望延續。

投資建議

推薦精測電子;建議關注:華峰測控、長川科技。

催化劑

國産設備供應商進入到長江存儲和中芯國際的設備采購體系;行業新産品開拓順利。

主要風險因素

半導體設備國産化進度低于預期;新冠疫情對下遊需求影響超預期。

以下是正文

一、檢測設備:芯片良率控制關鍵

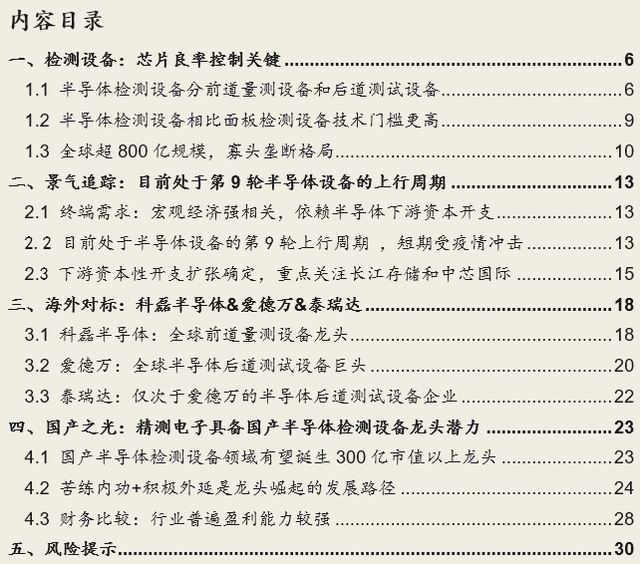

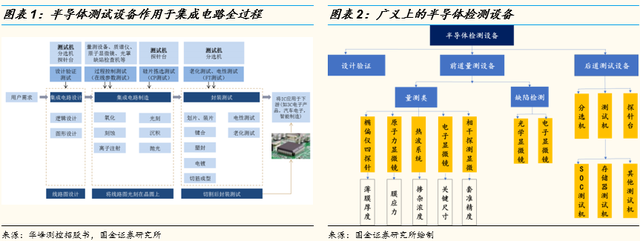

1、半導體檢測設備分前道量測設備和後道測試設備

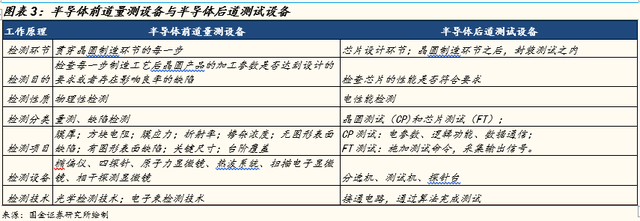

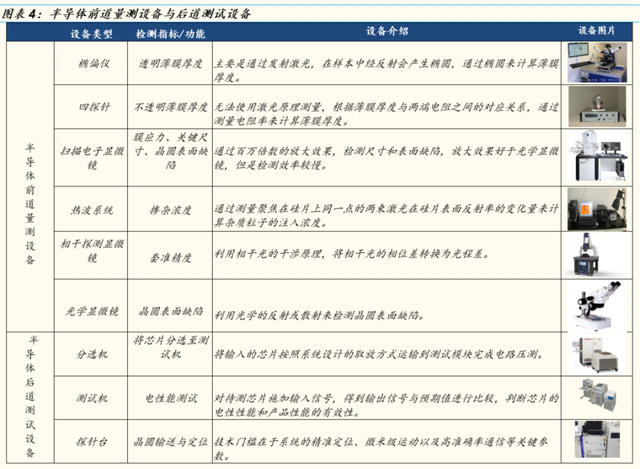

定義:廣義上的半導體檢測設備,分爲前道量測(又稱半導體量測設備)和後道測試(又稱半導體測試設備)。前道量檢測主要用于晶圓加工環節,目的是檢查每一步制造工藝後晶圓産品的加工參數是否達到設計的要求或者存在影響良率的缺陷,屬于物理性的檢測;半導體後道測試設備主要是用在晶圓加工之後、封裝測試環節內,目的是檢查芯片的性能是否符合要求,屬于電性能的檢測。

- 作爲物理性檢測的前道量檢測設備,注重過程工藝監控。根據功能的不同又分爲兩種設備:一是量測類,二是缺陷檢測類。(1)量測類設備:主要用來測量透明薄膜厚度、不透明薄膜厚度、膜應力、摻雜濃度、關鍵尺寸、套准精度等指標,對應的設備需求分別爲橢偏儀、四探針、原子力顯微鏡、熱波系統、掃描電子顯微鏡和相幹探測顯微鏡等。(2)缺陷檢測類設備:主要用來檢測晶圓表面的缺陷,分爲光學顯微鏡和掃描電子顯微鏡。

- 作爲電性能檢測的後道測試設備,注重産品質量監控。根據功能的不同又分爲三種,一是測試機,二是分選機,三是探針台。其中測試機根據測試産品不同,分爲Soc測試機、存儲器測試機和其他測試機等。根據對象不同,後道測試又劃分爲CP(晶圓)測試和FT(芯片)測試。

- 本報告對半導體檢測設備的定義爲廣義上的半導體檢測設備。

前道量測設備與後道測試設備具有本質區別:(1)工作原理不同,量測設備爲物理性的檢測,測試設備爲電性能的檢測;(2)檢測環節不同,前道量測設備主要應用于晶圓制造環節,後道測試設備主要應用于芯片設計和封裝測試環節;(3)檢測技術不同,量測設備主要用到光學和電子束檢測技術,測試設備主要用到電路測試技術;(4)檢測設備類型不同。

根據工藝在封裝環節的前後順序,後道測試可以分爲晶圓測試(CP)和芯片測試(FT):(1)CP測試需要搭配探針台和測試台,待測硅片被放置到真空托盤上,軟件控制探針完成對准和電路測試,不合格的芯片會被墨水標注,在封裝前被剔除,確保合格的産品進入封裝環節;(2)FT測試需要搭配測試機和分選機,分選機將封裝好的芯片傳送至測試工位,測試台對集成電路實施測試命令,判斷芯片的功能有效性。測試結果將傳送給分選機,分選機據此進行標記、分類。

先進制程升級要求半導體檢測技術快速叠代

- 提高制程控制良率,提高效率降低成本是客戶的重要訴求:半導體檢測設備的核心功能是用來檢測晶圓制造和芯片成品的質量,輔助降本、提高良率和增強客戶的訂單獲取能力。檢測設備自身不會改變晶圓或芯片的質地,但是經過優化的測試方法,可以在具有高測試覆蓋率的前提下,控制成本並降低在最終客戶那裏的DPPM(Defective Parts Per Million),減少退貨率。

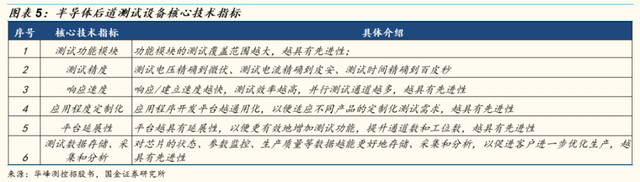

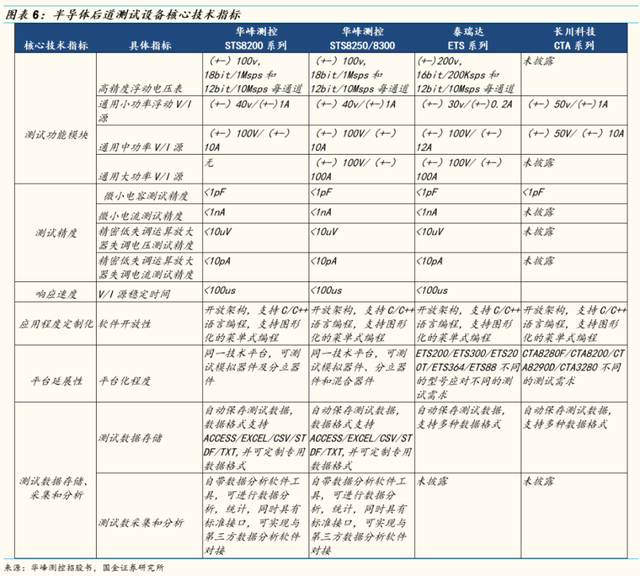

- 衡量半導體檢測設備先進性的主要指標包括精度、速度、並測能力、自動化程度、平台延展性等指標。從技術指標來看,國內部分測試設備的産品已經逐漸接近國際領先水平。以測試機爲例,目前的技術差異主要集中測試功能模塊。

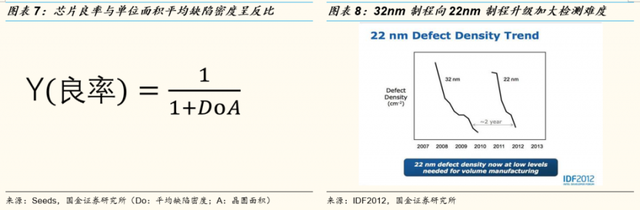

先進制程升級對檢測設備各項指標的要求大大提升。根據良率公式(Seeds,1967年),良率Y與單位面積平均檢測缺陷密度Do呈反比。隨著制程工藝的升級,單位晶圓面積的平均檢測缺陷密度將增加,從而導致良率下降,成本上升。這要求半導體檢測設備的精度和速度等指標需要進一步提升來進行匹配。

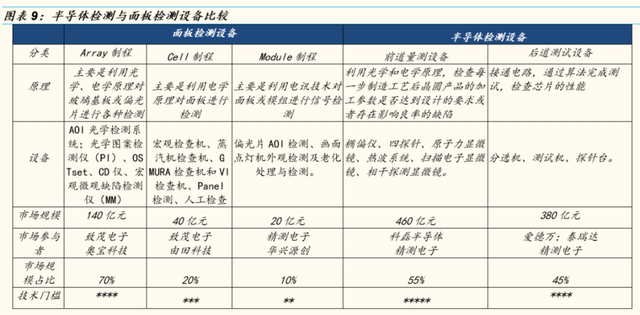

2、半導體檢測設備相比面板檢測設備技術門檻更高

半導體檢測設備相比面板檢測設備:技術門檻更高,市場容量更大。

(1)市場容量差異較大:半導體檢測設備市場規模超過800億元,是面板檢測設備的4倍,面板檢測設備龍頭致茂電子收入規模34億元,而半導體檢測設備龍頭收入超過百億元。

(2)競爭格局差異較大:半導體檢測設備競爭格局更趨于集中,面板檢測設備競爭格局更爲分散。

(3)檢測對象標准化程度不一樣:半導體檢測設備檢測對象爲定制化芯片,面板檢測設備檢測對象爲相對標准化的顯示面板。不同場景、不同制程的芯片檢測基本是定制化的設備。因此,某一公司的半導體檢測設備産品即使在某一個領域做的很成熟,但是橫向擴張存在天然的障礙。

(4)技術難度差異較大:面板的Array和Cell環節與半導體前道量測設備檢測原理相似,均采用光學和電學原理進行物理性的檢測。但是同樣爲光學檢測,半導體檢測的精密程度(半導體檢測至少到納米級,面板檢測最高到微米級)、檢測維度(比如膜厚檢測設備要求對圖像三維立體有三維立體效果,而面板檢測要求二維平面圖像即可)等許多指標要求更高,技術難度更大。

3、全球超800億規模,寡頭壟斷格局

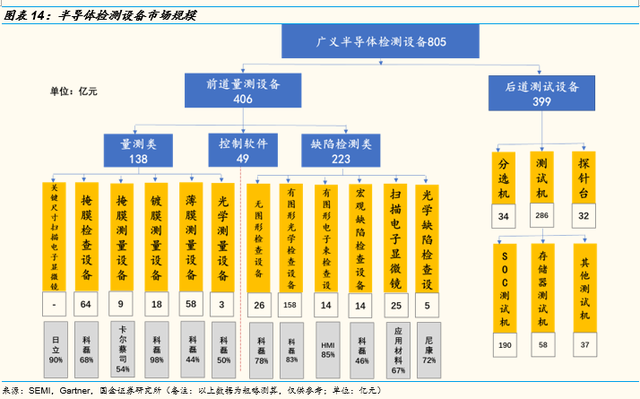

根據SEMI統計及我們的測算口徑,全球半導體檢測類設備市場規模超800億,其中前道量測設備市場規模406億元左右,後道測試設備399億元左右。

半導體檢測設備市場結構特征包括(以下數據僅爲我們粗略測算依據或假設,僅供參考)

- 半導體設備占整線投資的80%左右;

- 半導體檢測設備占半導體專用設備17%,其中前道量測設備占比8.5%,後道測試設備占比8.3%;

- 前道量檢測設備中,其中測量設備占34%,缺陷檢測設備占比55%,過程控制軟件占11%。

- 後道測試設備中,測試機占63.1%,分選機占17.4%,探針台占15.2%。在測試機中,Soc測試機占68.5%,存儲器測試機占20%,其他占13%。

半導體檢測設備呈現寡頭壟斷格局。前道檢測設備領域,科磊、應用材料、日立合計占比76%;在後道測試設備領域,愛德萬、泰瑞達兩家合計合計占有81%的份額;在後道分選機設備領域,愛德萬、泰普達、愛普生合計展有60%的份額;在後道探針台設備領域,東京精密和東京電子合計占有80%的份額。

半導體前道量測設備裏,除了薄膜測量設備、宏觀缺陷檢查設備的龍頭份額低于50%以外,其他細分設備領域的龍頭市場份額都在50%以上。由此推斷,薄膜測量設備、宏觀缺陷檢查設備可能是比較容易突破的兩種前道量測設備類型。

二、景氣追蹤:目前處于第9輪半導體設備的上行周期

1、終端需求:宏觀經濟強相關,依賴半導體下遊資本開支

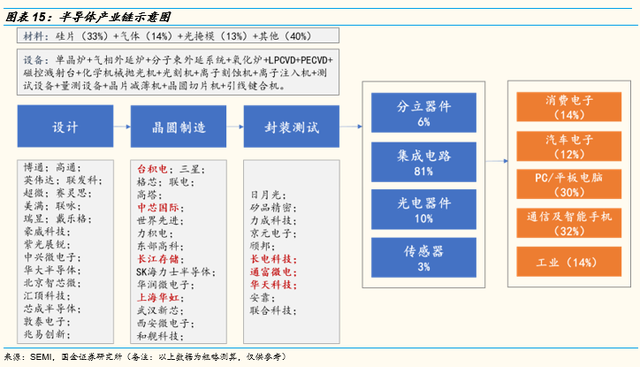

半導體檢測設備采購需求直接取決于下遊半導體廠商的資本開支,而半導體廠商的資本開支直接依賴下遊終端需求。終端需求裏邊,消費電子占14%、汽車電子占12%、PC/平板電腦占30%、通信及智能手機占32%、工業占14%。目前終端需求構成裏,大部分行業進入平緩增長階段,打破行業增長邊界的增長點依賴于新的技術創新,技術創新帶動下遊産品結構升級對芯片制程提出更高的要求,這些增長點包括5G及其應用場景、新能源汽車帶動的電子化趨勢、可穿戴設備等。

國産半導體設備的采購需求除了跟隨半導體資本開支周期外,還有國産替代的邏輯。

2、目前處于半導體設備的第9輪上行周期 ,短期受疫情沖擊

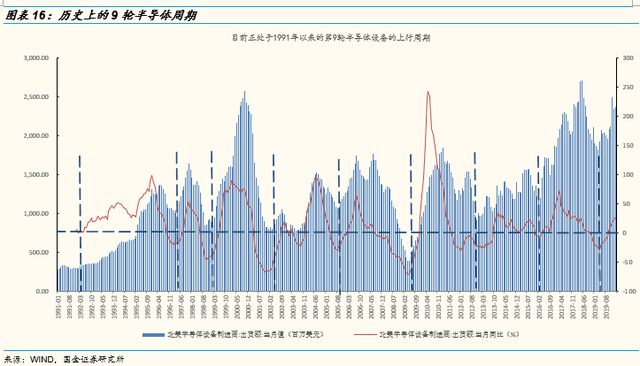

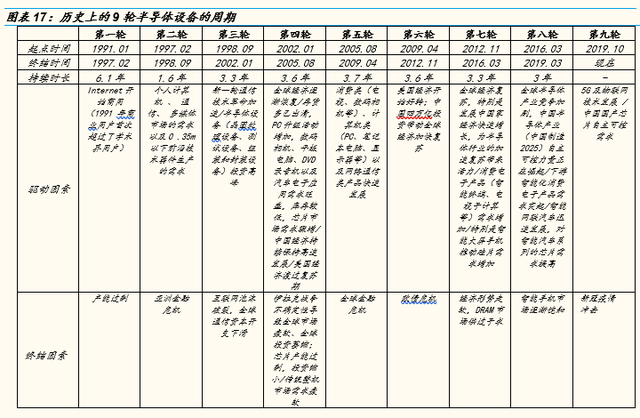

1991~2019年,全球半導體設備先後經曆了9輪小周期,每一輪周期基本與全球經濟的庫存周期保持同步,持續時間在3.5年左右。對每一輪周期的複盤見下圖。

目前半導體設備正處于第9輪上行周期。高頻指標顯示,10月份北美半導體設備商出貨額同比增速轉正,截止到2020年2月,北美半導體設備商出貨額同比增速26%。驅動本輪半導體景氣向上周期的主要動力爲5G及物聯網技術發展,中國對芯片自主可控需求。

目前受到新冠疫情影響,全球經濟陷入短期衰退的概率在增加,複盤曆史,雖然本輪上行周期持續的時間不到半年,可能複蘇周期的節奏被突然打亂,但只要待疫情可控經濟企穩,5G商用加速的動力將繼續支撐半導體景氣上行。

3、下遊資本性開支擴張確定,重點關注長江存儲和中芯國際

半導體檢測設備采購需求依賴于下遊客戶資本性支出。

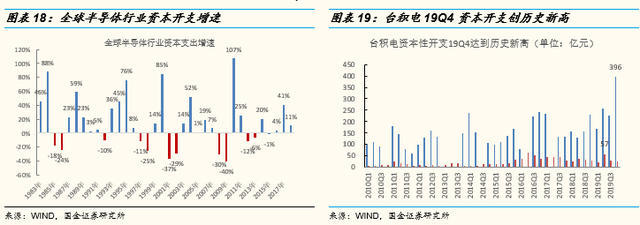

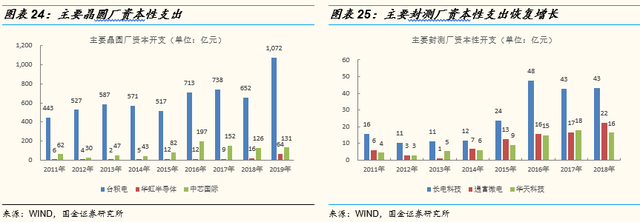

2020年台積電資本性支出或再創曆史新高。台積電作爲全球最大的晶圓代工制造廠,其每年的資本開支力度是行業的風向標。2019年,台積電資本性開支投入1072億元,創曆史新高,同比增長49%,預計2020年資本性支出將達到1120億元,同比增長4.4%,繼續創曆史新高。

台積電巨額資本預算主要用于擴增先進工藝産線,除了滿載的7nm工藝生産線之外,2020年還將提升6nm及5nm工藝産能。近些年來,台積電先後從泰瑞達、科磊半導體、應用材料、ASML等公司訂購超過百億新台幣的設備。其中2019年先後向ASML和應用材料等公司訂購價值152.79億新台幣(約35.82億元人民幣)和56.68億新台幣(約13.29億人民幣)的設備。

台積電測試設備的供應商主要來自于國外龍頭企業,國內供應商比例較低。隨先進制程的線寬越來越細,避免光刻膠産生晶圓報廢事件再次發生給公司帶來利潤損失,台積電專門成立了200人規模的品質管理檢測單位,在台積電2020年二季度實現全球首條量産5nm制程的目標推動下,預計未來對測試設備的需求將會有所增加。

能否進入以台積電爲代表的國際主流晶圓廠供應商體系決定了國産半導體檢測設備長期空間。

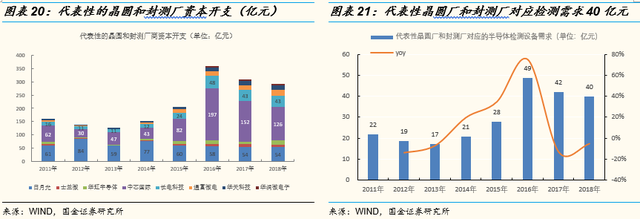

我們將國內主要半導體檢測設備廠的主要客戶群做了統計,華峰測控、長川科技、精測電子目前的客戶群主要爲中芯國際、士蘭微、華虹半導體、長電科技、通富微電、華天科技、華潤微電子、日月光、長江存儲等。除長江存儲外,其余都有連續披露的資本性開支數據。

2018年,8家公司每年半導體檢測設備需求采購總規模在40~50億元。我們根據半導體設備占總支出80%和半導體檢測設備占總設備比重17%測算,2018年8家晶圓和封測廠商對應每年的檢測設備需求分別爲:中芯國際(17億)、士蘭微(1.36億元)、華虹半導體(2.1億元)、長電科技(5.9億元)、通富微電(3.0億元)、華天科技(2.2億元)、華潤微電子(0.7億元)、日月光(7.3億元)。(長江存儲未披露公開數據)。

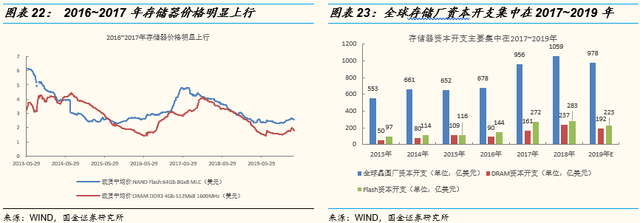

存儲器是驅動2017~2019年行業資本開支的主要動力。2016H2~2017年,DRAM和NAND供不應求,出現大幅漲價,刺激了存儲器廠商的資本開支,産能投放集中在2017~2019年。進入2020年,隨著部分新增存儲器産能的投放,DRAM和NAND價格回落到2016年水平。但是進入到2019年隨著5G及其物聯網技術的發展,各大存儲器廠商加大對3D NAND堆疊技術的投入,繼續引領資本開支增長。

三星:存儲器行業風向標。2018年三星在NAND Flash閃存上的資本支出爲64億美元,2019年提高至90億美元,同比增長40%。

紫光集團:預計紫光集團在2018~2027年期間,或至少投資1000億美元,相當于平均每年年均100億美元投入。(1)紫光重慶DRAM存儲芯片制造工廠專注于12英寸DRAM存儲芯片的制造,該工廠計劃于2019年底開工建設,預計2021年建成投産;(2)長江存儲-武漢存儲基地,計劃5年累計投資240億美元,到2030年形成月産能30萬片芯片的生産規模。一期項目已經于2019年3月實現量産,主要生産3D NAND 32層産品。我們預計長江存儲武漢工廠若如期實施,對半導體檢測設備的需求有望保持年均44億元的規模。

長鑫存儲:2017年5月,計劃總投資72億美元,興建12吋晶圓廠以發展DRAM産品,項目建設三期工程。目前建設的是一期工程12英寸晶圓廠,投資25億美元,月産能爲12.5萬片晶圓,2019年四季度正式量産。二期和三期項目擇機啓動,我們判斷將帶動半導體檢測設備需求6億元左右。

中芯國際:2019年中芯國際資本開支131億元,同比增長4%。2020年計劃投入217億元,同比增長66%,其中20億美元用于上海300mm fab,5億美元用于北京的300mm fab的設備和設施建設。中芯國際的資本開支主要投向14nm以及改進型的12nm工藝生産,加快N+1、N+2代工藝試産的進程。2019年14nm工藝開始爲公司貢獻收入,收入占比1%。預計2020年采購半導體檢測設備30億元左右。

長電科技:2020年計劃資本開支30億元。

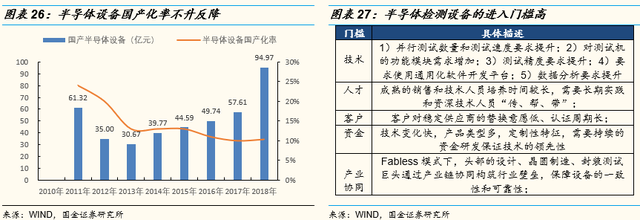

半導體檢測設備的進入門檻較高,強者越強屬性突出。半導體檢測設備的門檻體現在技術門檻、人才壁壘、客戶資源壁壘、資金壁壘和産業協同壁壘。

半導體設備整體的國産化率不升反降。半導體設備國産化率目前在10%左右,較2013年有所下滑,我們判斷這是由于半導體設備層面國産化的速度低于下遊資本開支的速度。

半導體前道量測設備國産化有零星出貨。國産半導體量測設備主要參與者爲精測電子和上海睿勵。

(1)精測電子:2020年1月份,上海精測中標長江存儲3台膜厚光學關鍵尺寸量測儀;電子顯微鏡産品正在研發階段;

(2)上海睿勵:成立于 2005年 6月,專注集成電路工藝檢測設備已耕耘 14余年。目前擁有的主要産品包括光學檢測設備、硅片厚度及翹曲測量設備及子公司宏觀缺陷檢測設備等。上海睿勵自主研發的 12 英寸光學測量設備 TFX3000系列産品,已應用在 28納米芯片生産線並在進行 14納米工藝驗證,在 3D存儲芯片上達到 64層的檢測能力。産品目前已成功進入世界領先芯片客戶 (三星)3D閃存芯片生産線,並取得 7台次重複訂單。

半導體測試設備國産化程度相對較高。華峰測控和長川科技在測試機和分選機領域取得不錯的國産化進展,精測電子後來居上。

(1)華峰測控:2018年收入2.19億元,以測試系統爲主,主要客戶包括長電科技、通富微電子、承歐科技、傑群dianzi 和天水華天電子集團;

(2)長川科技:2018年總收入2.16億元,其中分選機1.18億元,測試機0.86億元,主要客戶面向長電科技、華天科技、通富微電、士蘭微、華潤微電子、日月光等;

(3)精測電子:2019年12月份,中標長江存儲存儲芯片測試設備(5台高溫老化測試機),執行主體是武漢精鴻;2020年3月份,Wintest LCD驅動芯片檢測設備獲台灣客戶訂單。

三、海外對標:科磊半導體&愛德萬&泰瑞達

1、科磊半導體:全球前道量測設備龍頭

發展曆程:每年投入15%~20%的收入用于研發

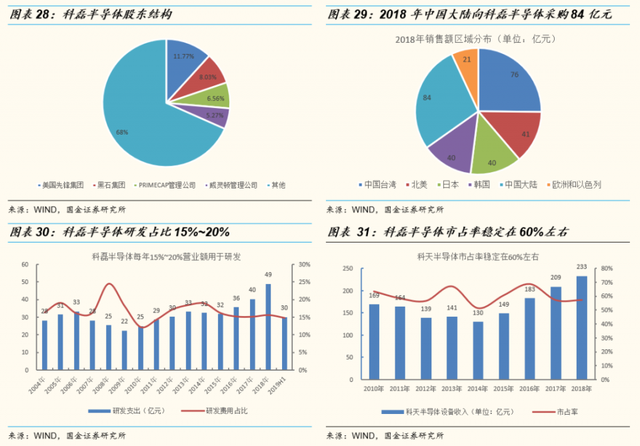

(1)科磊半導體,1976年成立于美國硅谷,1997年由KLA Instruments 與 Tencor Instruments合並而成,是全球最大的半導體前道量測設備供應商。2018年公司收入314億元人民幣,最早依靠掩膜檢測業務起家,每年拿出其營業額的15%~20%用于研發,成立以來先後外延收購了10余家半導體檢測設備領域的公司,對半導體前道檢測業務全面完成布局。2015年10月21日,科林研發公司宣布將斥資106億美元,以現金加股票的方式收購科磊半導體。

(2)科磊半導體與台積電均爲美系資本控制,兩者深度綁定。公司前四大股東分別爲美國先鋒集團、黑石集團、PRIMECAP管理公司、威靈頓管理公司,合計持有31.63%股權。而台積電的前十大股東基本爲花旗、摩根、大通等美系資本。美系資本出于扶持本國設備廠發展,遵循訂單優先原則。

(3)科天半導體長期壟斷半導體前道量測設備50%~60%的市場份額。

業務梳理:2018年中國大陸向科磊半導體采購84億元

(1)設備+服務是檢測企業的發展路徑。科磊半導體,按照主營業務結構,産品和服務收入分別占比75%和25%;單看産品結構裏邊,23%來自度量業務,77%來自缺陷檢測業務。

(2)2018年中國大陸向科磊半導體采購了84億元設備+服務。根據區域結構看,中國大陸和中國台灣合計收入占比50%(其中兩者各占一半),北美、日本和韓國各占12%左右。中國大陸向科磊半導體采購84億元設備,是國內半導體前道量測設備廠商國産化最直接的替代空間。

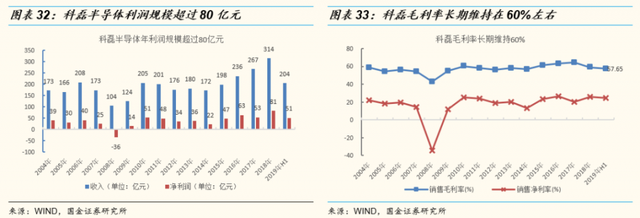

財務指標:年利潤規模超過80億元,毛利率穩定在60%

(1)科磊半導體總收入規模超過300億元,淨利潤規模超過80億元,毛利率長期穩定在60%,淨利率長期穩定在25%左右。

(2)截至到3月31日,科磊半導體PE(TTM)爲21倍,市值規模1660億元。

2、愛德萬:全球半導體後道測試設備巨頭

發展曆程:每年研發占比15%~20%

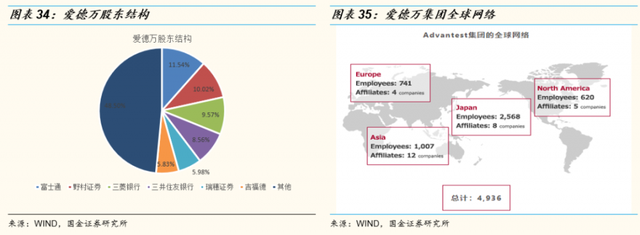

(1)愛德萬,1954年成立于日本東京,公司以電子測量儀器業務起家,經過60多年的發展,目前已成爲全球最大的集成電路自動測試設備供應商之一。公司産品覆蓋存儲器、SoC芯片、LCD芯片、MCU以及傳感器IC等幾乎所有芯片的測試。公司在全球半導體後道測試設備的市占率超過40%。

(2)愛德萬主要股東方均爲日系資本。富士通、野村證券、三菱銀行、三井住友銀行等前六大股份持有公司51%的股權。

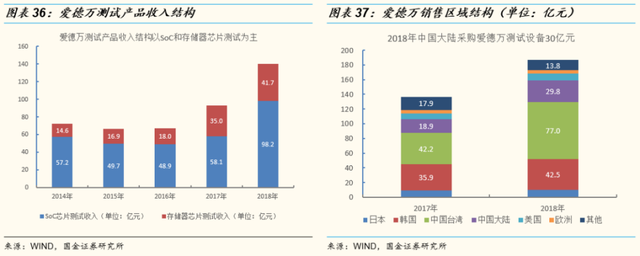

業務梳理:SoC芯片測試爲主,中國大陸和中國台灣收入占比近60%

(1)産品結構:SoC芯片測試和存儲器芯片測試業務占公司總收入比重81%,其中SoC芯片測試占57%,存儲器芯片測試占24%。2018年SoC和存儲器芯片測試收入分別增長69%和19%。受消費電子增長驅動的SoC芯片測試增幅更高。

公司存儲器測試對象主要爲動態隨機存取存儲器(DRAM)和閃存(Flash Memory)。DRAM主要下遊包括個人計算機電腦內存、服務器和電腦顯卡等。閃存被廣泛應用于數字消費産品和通訊工具中,分爲NOR和NAND型閃存。

公司SoC芯片測試對象爲高度集成的系統級芯片,包含微處理器/微控制器、存儲器以及其他專用功能邏輯。主要用于下遊智能手機、視頻監控、移動通信、航空航天、醫療電子等領域。

(2)區域結構:按區域劃分,愛德萬最大的收入來源爲中國台灣地區,主要爲台積電的采購,2018年規模爲77億元,占愛德萬總收入比重41%,中國大陸2018年采購規模爲30億元,占愛德萬收入比重16%。

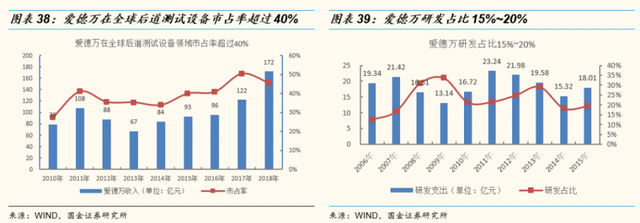

市場地位:穩居半導體後道測試設備全球龍頭地位

市場份額:公司在全球後道測試設備領域的份額長期穩定在30%-40%,超過泰瑞達,位列全球第一。公司的市場份額經曆了2004年、2011年兩個明顯提升市場份額的時期。

2003年實現份額擴張的原因主要爲公司在2003年率先推出全球首個真正實現開放式架構的測試系統T2000,通過切換不同的模塊可使客戶擁有靈活的配置,從而實現測試不同芯片的能。同時,T2000不僅能滿足客戶當前的需求,更能延伸至未來的測試需求,其能使客戶用最小的投資,最短的時間來實現新産品的量産化,並推向市場。

2011年公司實現份額擴張的原因爲2011年7月公司收購惠睿捷將全球最成功的高性能測試系統V9300納入自身産品體系。V9300補充了公司在中高端SoC市場的競爭優勢。

公司每年投入的研發支出爲20億左右,占收入比重15%~20%。

財務指標:盈利能力持續穩定,毛利率長期維持在60%左右

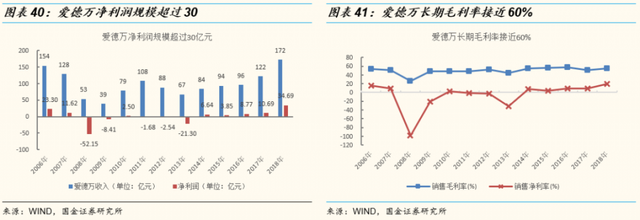

淨利潤規模超過30億元。2018年公司收入規模172億元,同比36%的增長,淨利潤規模34億元,同比增長215%。公司毛利率長期穩定在60%左右。2018年公司淨利率水平達到20%。

3、泰瑞達:僅次于愛德萬的半導體後道測試設備企業

發展曆程:與科磊半導體核心股東有重合

(1)泰瑞達,1960年成立于美國馬薩諸塞州北雷丁,全球半導體測試設備核心供應商,主要業務包括半導體測試、系統測試、無線測試以及工業自動化等。公司在全球擁有70個分支機構,先後進行10余次外部收購,2019年收入規模爲160億元。

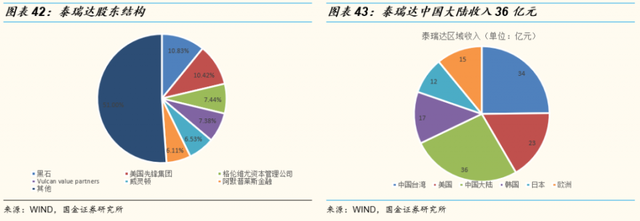

(2)股東結構:黑石集團和美國先鋒集團均爲泰瑞達和科磊半導體的前兩大股東,黑石集團占泰瑞達股本10.83%,美國先鋒集團占泰瑞達股本10.42%。

業務梳理:半導體測試設備占比68%

(1)産品結構:公司2019年營業收入160億元,其中半導體測試業務占比68%,系統測試業務占12.5%。

(2)區域結構:2019年泰瑞達來自中國台灣收入體量在34億元,主要爲台積電等貢獻的收入,來自中國大陸的收入規模爲36億元,占比最高。

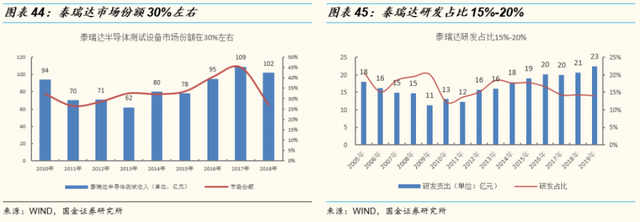

市場地位:泰瑞達在半導體測試設備領域的市場份額在30%左右,僅次于愛德萬。公司每年投入研發費用超過20億元,研發占比在15%~20%。

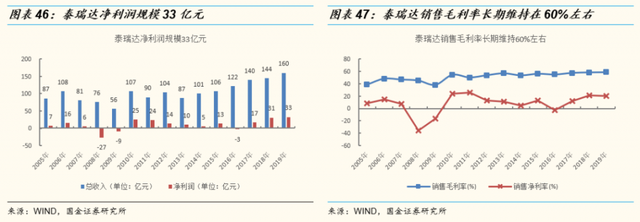

財務指標:泰瑞達淨利潤規模超過30億元,毛利率長期維持60%左右

(1)2019年泰瑞達收入規模160億元,同比增長9%,淨利潤規模31億元,同比增長3.5%。泰瑞達毛利率長期維持在60%左右,淨利率呈現一定的波動性。

(2)泰瑞達目前PE(TTM)爲19倍,市值608億元。

四、國産之光:精測電子具備國産半導體檢測設備龍頭潛力

1、國産半導體檢測設備領域有望誕生300億市值以上龍頭

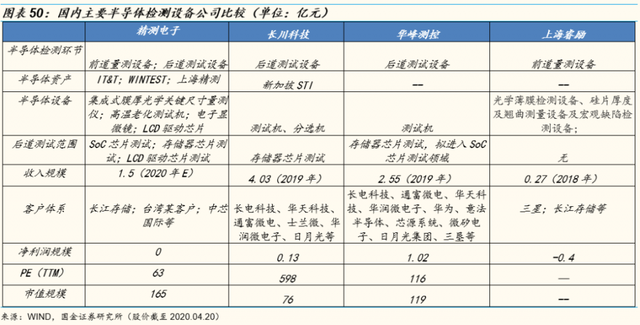

科磊+愛德萬+泰瑞達三家合計中國大陸地區銷售收入規模爲150億元。其中科磊半導體中國大陸地區收入84億元, 愛德萬30億元,泰瑞達36億元。我們判斷這三家公司在中國大陸地區的市占率超過70%,因此中國大陸每年對半導體檢測設備的需求量在200億元以上。

且我們在前邊章節做過測算,中芯國際年采購的規模在30億元左右,長江存儲44億元左右,長鑫存儲在6億元左右,此三家占據目前國産化需求的40%-50%左右。

4家國産半導體檢測設備企業的收入規模8.4億元。其中精測電子2020年預計實現1.5億元,華峰測控2019年收入2.55億元,長川科技2019年收入4.03億元,上海睿勵2019年預計實現收入0.3億元,目前半導體國産化率較低。

未來半導體檢測設備國産龍頭市值規模有望達到300億以上市值規模。靜態看,不考慮行業增長,未來5-10年將誕生一家國産半導體檢測設備廠商崛起占國內份額的20%,則對應的收入規模可以達到40億元以上。再假設淨利率可以實現25%,淨利潤規模可以達到10億元以上,按照30倍估值,市值規模可以達到300億。

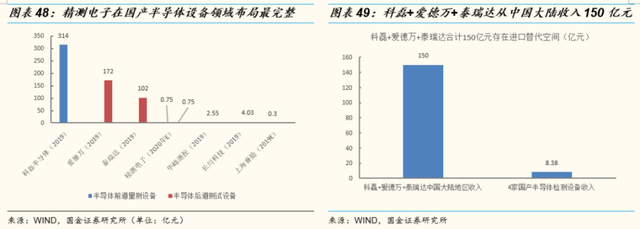

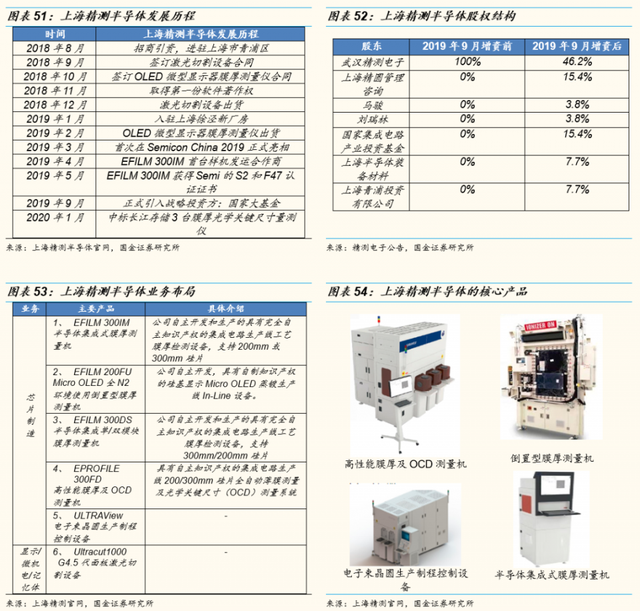

精測電子在半導體檢測設備領域布局最爲完整。國內目前實現半導體檢測設備産業化的公司主要有精測電子、長川科技、華峰測控和上海睿勵。從業務布局來看,精測電子同時布局前道量測設備和後道測試設備,從業務布局最爲完整。目前在已上市的前道量測設備公司裏邊,精測電子也是唯一一家。

半導體後道測試領域,精測電子也全面覆蓋SoC芯片測試、存儲器芯片測試和LCD驅動芯片測試。精測電子在後道測試領域較長川科技和華峰測控布局更爲完整。

2、苦練內功+積極外延是龍頭崛起的發展路徑

半導體前道量測領域:精測電子與上海睿勵均獲國家集成電路基金入股。精測電子前道量測設備主要依托于上海精測實施。

上海精測半導體技術有限公司成立于2018年7月,通過自主構建研發團隊機海外並購引入國産化等手段,實現半導體測試、制程設備技術的突破,旨在未來十年打造成爲全球領先的半導體測試設備供應商及服務商。

上海精測股東包括精測電子(持股46.2%)、國家集成電路大基金(持股15.4%)等,對賭業績要求其2020~2022年實現營收分別不低于6240萬元、1.47億元和2.3億元。

馬駿爲原天馬微電子研發中心總監。1979年出生,博士學曆,南京大學凝聚態物理專業,中國國籍,無境外永久居留權。2007年7月至2015年6月,擔任上海天馬微電子有限公司技術開發部經理,研發中心副總工程師,研發中心總監,高級總監,2015年6月至2017年11月任天馬微電子股份有限公司助理總經理。2017年12月至今兼任天馬微電子股份有限公司顧問,2018年2月至今兼任上海暢山企業管理合夥企業(有限合夥)執行事務合夥人。2018年7月至今擔任公司子公司上海精測半導體技術有限公司常務副總經理。

劉瑞林爲原天馬微電子副總經理。1968年8月,研究員級高級工程師,華中理工學院碩士研究生畢業。1992年加入深圳天馬微電子股份有限公司,曆任新品主管、副主任工程師、生産部經理、總經理助理、副總經理、常務副總經理。

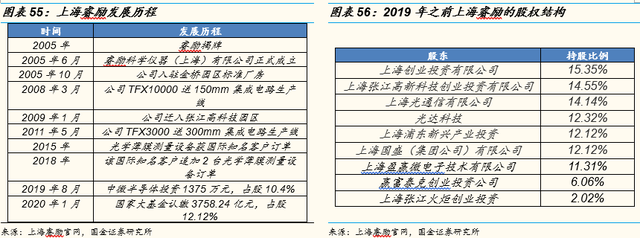

上海睿勵是上海精測半導體有力的國內競爭對手。上海睿勵創立于2005年6月,法人代表呂彤欣,半導體前道量測設備核心供應商。主要産品包括電子光學檢測儀器、硅片薄厚及漲縮精確測量機器設備及分公司宏觀經濟缺陷檢測機器設備等。經過多年的發展,睿勵目前已經成長爲國內技術領先的集成電路工藝檢測設備供應商,已申請國內外專利130余項,其中已授權發明專利63項,獲得軟件著作權登記30余項。

上海睿勵股東背景雄厚。上海睿勵第一大股東上海創業投資有限公司是中微公司的第一大股東,上海創業投資有限公司經理沈偉國爲中微公司董事、上海睿勵執行董事。中微公司董事朱民也出任上海睿勵的董事。2019年8月,中微半導體投資1375萬元,占股10.41%。2020年,國家大基金認繳3758.24萬元,占股12.12%。

上海睿勵技術研發能力強大。上海睿勵自主研發的12英寸光學測量設備TFX3000系列産品,已應用在28納米芯片生産線並在進行14納米工藝驗證,在3D存儲芯片上達到64層的檢測能力。産品目前已成功進入世界領先芯片客戶3D閃存芯片生産線,並取得7台次重複訂單,是目前進入該國際領先芯片生産企業唯一的國産集成電路設備産品。上海睿勵産品還進入國內多家領先芯片生産企業生産線,其産品和技術能力已獲得業界的認可。此外,上海睿勵應用于LED藍寶石襯底圖形檢測的自動光學檢測設備,也已成功進入衆多客戶國內LED外延芯片生産線。

上海睿勵2018年、2019年上半年的營業收入分別爲2733.02萬元、80.45萬元;淨利潤分別爲-4037.23萬元、-1889.97萬元。

半導體後道測試領域:精測電子通過持續外延積極入局,並獲取訂單,打破該領域長期依賴進口的局面。

(1)2018年,公司與韓國IT&T合資設立武漢精鴻電子,聚焦于自動檢測設備(ATE)領域(主要産品是存儲芯片測試設備)。2019年12月份,中標長江存儲存儲芯片測試設備(5台高溫老化測試機)。

(2)2019年7月31日,公司與日本WINTEST簽訂合作協議,通過認購WINTEST株式會社定向增發新股的形式向其增資,增資完成後,公司持有WINTEST60.53%的股權。2020年3月份,Wintest LCD驅動芯片(Soc)檢測設備獲台灣客戶一台訂單。

WINTEST成立28年,核心産品包括LCD/PDP/有機EL驅動器IC檢查設備、數字輸出CMOS圖像傳感器和邏輯IC檢查設備、有機EL/LCD/LCOS陣列/CCD/CMOS圖像傳感器檢測設備、模擬混合IC檢查系統和老化裝置。根據官網,2018~2019年,WINTEST收入2815萬元、2835萬元,淨利潤分別爲-1884萬元和-2227萬元。

華峰測控和長川科技在後道測試設備領域具有一定的競爭力。

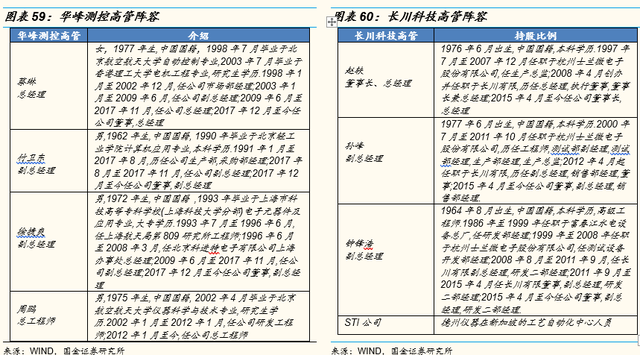

(1)華峰測控在模擬及混合信號類集成電路自動化測試系統具有較強的市場競爭力。公司在V/I源、精密電壓電流測量、寬禁帶半導體測試和智能功率模塊測試四個方面擁有國內領先的技術。但是面臨模擬測試機市場空間較小的問題,2018年中國大陸地區模擬測試機市場規模僅爲4.31億元(公司收入2.19億元)。

2019年公司上市募投項目將形成800套模擬及混合信號類集成電路自動測試系統和200套Soc類集成電路自動化測試系統的生産能力。其主要股東爲天津芯華投資控股有限公司和中國時代遠望科技有限公司。公司高管基本從內部提拔,市場化運行。公司未來發展空間取決于能否在SoC類芯片測試領域獲得重要的突破。

(2)長川科技是國內領先的測試機和分選機供應商。公司在模擬測試機領域市場份額低于華峰測控。公司面臨跟華峰測控同樣的問題,下遊市場空間較小。公司核心股東包括國家集成電路産業投資基金(占比6.5%)、上海半導體裝備材料産業投資管理有限公司(占比2%)。

公司收購新加坡STI100%股權—半導體晶圓光學檢測設備供應商。公司的管理團隊主要來自士蘭微電子。STI經營團隊主要來源于德州儀器在新加坡的工藝自動化中心,在AOI設備制造相關領域均具有超過25年的工作經驗。

3、 財務比較:行業普遍盈利能力較強

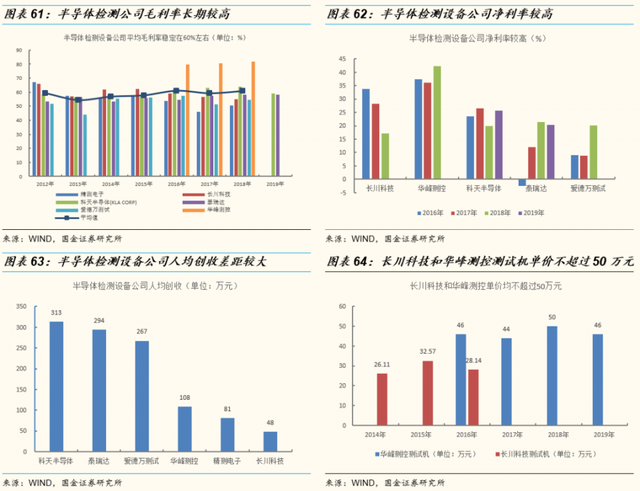

半導體檢測設備公司盈利能力普遍較高。無論是海外的巨頭還是國産龍頭,毛利率基本穩定在60%左右,甚至華峰測控的毛利率高達80%,精測電子目前的毛利率反映了面板設備的毛利率,未體現半導體業務的毛利率水平。半導體設備的定價策略爲綜合考慮産品配置、生産研發成本、市場競爭等情況,與客戶協商確定産品價格。

海外半導體檢測設備公司人均産出較高。科天半導體、愛德萬、泰瑞達公司人均産出接近300萬元,因此其單品價值量較高。華峰測控和長川科技人均産出較低,主要是因爲其産品單價較低,不超過50萬元。

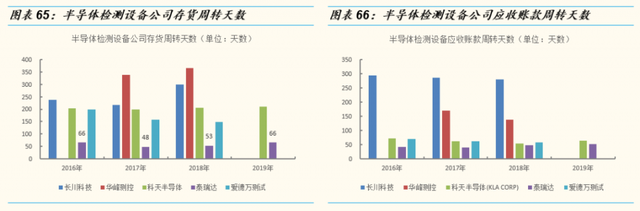

泰瑞達的存貨周轉天數明顯低于其他競爭對手:泰瑞達存貨周轉天數在2個月左右,其他半導體檢測設備公司存貨周轉天數都在200天以上,華峰測控的存貨周轉天數最高,接近一年的時間;海外的半導體檢測設備公司應收賬款周轉天數在2個月左右,國內的半導體檢測設備公司應收賬款周轉天數較高,其中長川科技高達300天,華峰測控5-6個月。

五、風險提示

半導體檢測設備國産化進度低于預期。目前半導體檢測設備國産化程度較低,半導體前道量測設備領域,精測電子和上海睿勵有實現個位數的訂單突破;後道測試設備領域,長川科技和華峰測控在模擬芯片測試領域已經占據較高的份額,但是在SoC芯片測試和存儲器芯片測試領域存在較大的空白。如果國産半導體檢測設備廠商在産品開發、客戶拓展方向不及預期,則國産化進度可能存在不及預期的風險。

新冠疫情對下遊需求影響超預期。新冠疫情若持續時間較長,將影響消費電子産品的需求,壓制半導體廠商的資本開支力度。