2021年8月20日,港交所宣布推出首只A股期貨産品——MSCI中國A50互聯互通指數期貨合約。10月18日,MSCI中國A50互聯互通指數期貨合約正式在港交所挂牌上市。根據MSCI中國A50互聯互通指數的編制規則與成分股的權重構成:本次港交所推出的股指期貨定位更符合國際投資者,更能均衡的覆蓋中國各大行業龍頭及優質核心資産。

同時,這也是國內交易所推出的首只以內地A股市場爲標的的MSCI指數期貨,相較于當前交投活躍的新加坡交易所“異地上市”的富時中國A50股指期貨,這只股指期貨更符合中國新經濟特征,也能給青睐配置中國經濟的外資增加優選的對沖工具,而兩者或形成一定的競爭關系。

本次MSCI中國A50互聯互通指數期貨在港交所的“生根發芽”會不會引起通過上交所配置A股的外資大幅“回流”?又會對A股市場生態帶來什麽樣的影響及投資啓示?本文將從金融衍生品市場的定價權、資本市場波動性及A股市場國際化等維度試做探討。

金融衍生品市場發展與安全視角:

MSCI A50期貨或進一步穩定國內“定價權”

相對于我國金融市場不斷對外開放的進程,我國當前金融衍生品市場的發展相對較爲滯後。衆所周知的是,金融衍生品市場在發揮防範化解市場風險、強化全球資本競爭地位、擴大金融開放等方面具有重要作用。雖然A股2018年被納入MSCI之後,資本市場對外開放程度逐漸加深,但外資在A股市場持有市值的比例僅從2018年的2.26%提升至2021年6月的4.17%,遠遠低于其他發展中國家。這與我國金融衍生品市場面臨的發展困難以及國際投資者無法參與現有的股指和國債等衍生品的交易(少數QFII除外)有直接關系。

回顧全球金融衍生品市場的發展曆史,在1980年代以來,全球金融加速發展、金融衍生品創新交易的浪潮背景下,一些發達國家或地區的交易所如洲際交易所、歐洲期貨交易所、新交所等開始創設以他國或地區股票指數爲基准的股指期貨,以期增加自身市場的吸引力。例如,新交所一直致力于打造亞洲領先的離岸中心和衍生品交易中心,其40%的上市公司和超過80%的交易所債券來自新加坡境外。

在本次港交所A50股指期貨推出之前,新交所A50股指期貨是目前境外唯一的A股指數標准化(富時中國A50)對沖産品,且與A股主要指數走勢高度相關。目前新交所A50股指期貨保持較高交易量和流動性,並對我國股票市場産生了一定影響。

首先,通過期貨對現貨價格指引的作用機理來看,股指期貨價格信號可以反映市場對未來的預期,異地上市股指期貨一定程度上搶奪了本土金融衍生品市場的“定價權”。例如,1986年和1997年,新交所搶先本地市場推出了日經225股指期貨和MSCI台灣股指期貨,由于本地經濟發展處于較繁榮時期,且對金融衍生品較爲謹慎或嚴格管制,使得新交所成爲上述兩個産品的重要離岸市場,本地市場再想掌握主動權的困難加大。更有學術文獻指出:新交所MSCI台灣股指期貨價格發現功能比本地期現貨産品都要強。

其次,若異地市場出現惡意操縱價格或期貨投機交易導致的極端風險事件,將嚴重影響本地市場金融安全。例如,1995年發生的“巴林銀行破産”事件中,巴林銀行新加坡分行所持有的新交所日經225股指期貨未平倉期貨合約占整個市場的1/3以上,金額高達70億美元,該風險事件嚴重威脅到日本股市安全。我們可以看到,如果異地上市股指期貨價格發現能力過于強于本地市場,或對國際投資者上形成重要定價和交易參考,對應的就會對本地市場的吸引力和定價能力造成負面影響。

基于我國金融衍生品市場的發展與安全視角,就本次國內資本市場推出國際指數MSCI A50股指期貨而言,我們認爲,一方面,豐富了國內市場以中國特征股指爲標的金融衍生産品,國內金融衍生品的豐富有利于定價權的穩定;另一方面,A股的近些年的發展出現越來越“獨立化”的特征,爲國際投資者參與中國資本市場提供了風險管理工具,可以使跨國資本更安全放心地長期投資A股市場,從而加速推動金融衍生品市場的國際化;一定程度上減少短期資本跨境流動及海外風險傳導,亦對人民幣彙率市場穩定有積極的意義。

港交所A50股指期貨VS新交所A50股指期貨:

替代作用下有利于外資“回流”

本次港交所MSCI中國A50互聯互通指數期貨合約的推出在增加我國資本市場價格發現效率的同時,無疑會定向吸引青睐配置A股的外資“回流”。一般來說,股指期貨作爲最重要的金融衍生品工具之一,由于期貨市場的流動性更好、交易成本更低,使得期貨市場對市場信息的反映較現貨市場更爲靈敏,而期貨與現貨的聯動能明顯地提高資本市場價格發現的效率。但從全球以我國股指爲標的的股指期貨的發展格局來看,境外市場中A股相關衍生品發展更爲積極。

新加坡交易所在2006年就上市了富時中國A50指數期貨,比我國滬深300股指期貨的推出早3年多,從時間上把握了“先機”。2015年我國股票市場經曆異常波動,爲了穩定市場,我國對境內三支股指期貨産品(上證50、滬深300及中證500估值期貨)采取了限制性交易措施,自此交易量大幅降低,流動性和功能發揮均受到一定限制。雖然在2015-19年之間有三次對股指期貨明顯的松綁,但富時A50股指期貨仿佛在此期間又把握住了“時機”,其交投活躍度提升勢頭迅猛。

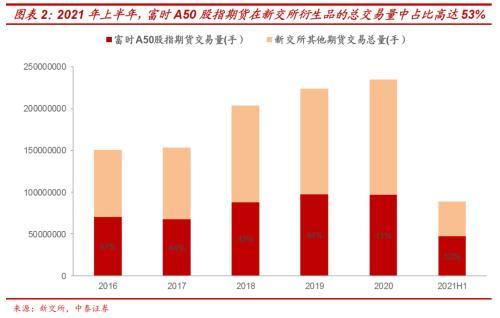

特別是,2018年以來,中美代表的大國博弈形勢逐步加深,國際資金在諸多不確定性風險事件的擾動下雙向流動速度加大,更加大了其通過配置富時A50股指期貨風險對沖的偏好。近些年,富時A50股指期貨的成交量在新加坡交易所中的比重不斷提升,市場份額也不斷增加。2021年上半年,富時A50股指期貨在新交所衍生品的總交易量中占據了“半壁江山”,比重高達53%。

由此可見,資金出于風險規避或者是套期保值的目的增配新交所A50股指期貨,這其中的資金構成不僅僅包括將A50股指期貨作爲打新股時持倉資金的重要對沖工具的國內資金,更大的構成是,A股互聯互通機制中北上資金、QFII的外資,以及全球範圍內跟蹤配置MSCI或FTSE等國際指數的被動資金。我們認爲,伴隨本次MSCI A50 股指期貨合約的推出,其對新交所A50股指期貨合約或將出現明顯的替代作用,這部分外資會大幅“回流”至國內金融市場。原因如下:

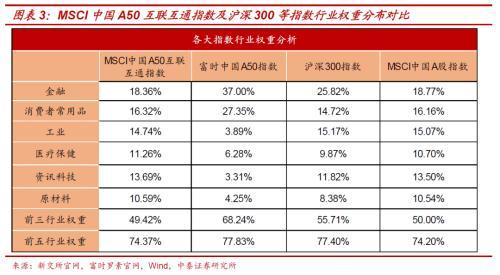

首先,MSCI 中國 A50 互聯互通指數成分股所代表的行業特征更能符合中國新經濟的特征,增強了對外資的吸引力,並或會成爲國際資金投資A股的風向標。

新交所A50股指期貨的最初市場定位是服務希望分享我國經濟發展成果但無法進入A股市場的國際投資者,只是在設立和發展中占據了“先機與時機”。而本次MSCI A50成分股更能代表當前中國新經濟的特征:MSCI 中國 A50 互聯互通指數的行業分布較爲均衡,降低對金融行業的超配,提升了信息技術、醫療保健等新興産業的權重,符合新興産業結構的變化趨勢。同時,“互聯互通”代表可以配置科創板及港股優質標的,行業覆蓋範圍廣且側重新興科技,MSCI 中國 A50 互聯互通指數也能更好的匹配北上資金、QFII等外資的配置偏好。

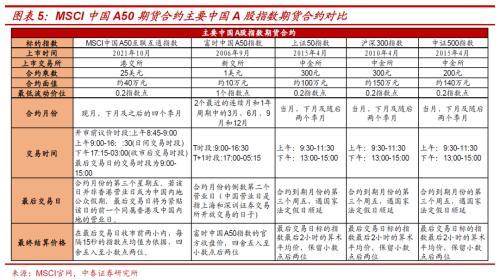

其次,MSCI 中國 A50 互聯互通指數期貨合約(MCA 合約)的設置,扭轉國內三支股指期貨的交易成本高、便利性較弱的現狀,豐富國內風險對沖工具。在此之前,除采用境外的新交所富時A50股指期貨對沖之外,海外投資者主要通過國內兩個途徑進行風險對沖:1)采用融券對沖,但成本較高;2)2020年中金所發布關于QFII/RQFII參與股指期貨交易有關事項的通知,QFII/RQFII可以通過上證50、滬深300及中證500估值期貨進行風險對沖。

這兩種風險對沖的方式存在高額保證金及手續費等問題,富時A50股指期貨具有更高便利性:合約價值小,交易杠杆高,且交易時間長,對國際投資者吸引力相對較強。而在期貨合約的設置上,MCA 合約(MSCI中國A50互聯互通指數期貨)的交易規則與富時A50股指期貨較爲接近,同時,交易費用及成本較國內三大股指期貨有明顯下降,便利性明顯提高。此外,期貨合約以美元標價,交易時間段也更符合國際投資者交易習慣。

最後,相對于新加坡離岸人民幣金融中心,香港具有全球離岸人民幣業務樞紐的區位優勢,離中國股票市場更“近”。香港金融市場可以提供給持有離岸人民幣資金的企業和機構一站式的在港存放、管理、調撥和投資,其地位帶來的便捷性對國際資金形成強大的吸引力,國際投資資金也更願意“避遠就近”。港交所的MSCI 中國 A50 互聯互通指數期貨合約的推出也能一定程度上鞏固香港金融市場地位。

降低市場短期非理性波動——

維護A股健康合理的慢牛生態

從新加坡A50股指期貨發展經驗來看,新加坡離岸的A50股指期貨市場結構較爲成熟,國際機構投資者占比達70%。而其對應的在岸A股市場風險對沖的投資者結構機構化相對較低,這導致了離岸市場的價格發現能力持續對本地市場産生壓力。特別是,交易時間的差別亦造成了在個別時間段新交所A50股指期貨的價格發現能力或優于國內市場。

例如,2015年9 月我國對中金所三大股指期貨收緊之前,2014年7月至2015年2月,新交所富時A50股指期貨與滬深300指數相關性爲0.956,與上證50指數相關性爲0.997,2018年A股紛紛納入國際指數後的2019-2020年,富時A50指數與上證50指數的相關性也高達0.992。由此可見,富時A50期貨的表現可以說與A股主要指數走勢“息息相關”。不少投資機構紛紛根據富時A50期貨的走勢來預測A股主要指數,造成“外盤價格引導內盤價格”的錯覺,這種國內交易所與新交所交易時間、交易機制的偏差不利于國內金融衍生品提升競爭力,也一定程度增加了個別時間段A股市場的波動。

尤其是疫情以來,我國貨幣政策秉承“以我爲主”的獨立自主性,而在海外流動性在美聯儲縮減QE及高通脹數據的擾動下,外資對貨幣政策“拐點”的預期紊亂從而出現短期國際投機頭寸的快進快出,給我國股票市場短期造成一定的波動。我們可以看到,疫情沖擊以來,A股市場表現在節假日前後,時常出現高波動的表現。這或由于,國外投資者容易對國內風險事件的發酵的“過度解讀”,從而引起A50股指期貨市場價格過度反應,從而波動傳導到A股市場。

在一定情況下,新交所A50股指期貨投資者可能出于流動性限制、市場情緒波動、風險偏好改變等原因,導致富時A50股指期貨價格過度反應、偏離基本面,並通過國際資本流動、跨市場交易、預期等渠道傳導至A股市場,引起三大市場指數價格的非正常波動。而本次港交所與MSCI合作“爭奪”期指市場或能增加期現市場有效性,港交所與內地相關交易所及監管機構有長期的協調及磨合,在增強了本次推出A50股指期貨的競爭力的同時,能夠減輕期貨市場短期非理性的投機給A股市場造成的 “過度”波動。

投資啓示:MSCI A50股指期貨提升對外資吸引力,機構化提升助推長牛格局

綜上所述,站在投資視角,MSCI中國A50互聯互通指數一定程度上更貼合國內股票市場發展現狀及産業升級趨勢,相應地,國內本土交易所所推出的MSCI中國A50股指期貨作爲更符合中國新經濟特征的衍生品工具:

1)MSCI A50股指期貨作爲套期保值和風險對沖手段能夠“平滑”A股市場短期不必要的高波動,維護中長期健康合理的慢牛生態的格局;

2)MSCI中國A50互聯互通指數緊跟A股市場工業制造業、信息技術、醫療保健等新興産業優質龍頭且季度調整。金融開放格局下,伴隨中國經濟在疫情後的經濟韌性凸顯,通過衍生品工具創新發展大力引導國際中長期資金流入國家攻關的核心關鍵領域。

從美國經驗來看,20世紀80年代後,美國金融衍生品市場的迅速發展提升了美國資本市場的風險管理能力、資本流轉速度和效率,使美國的國內資本和國際資本得以以更大的規模進入資本市場。資本市場規模和運轉效率的提升直接爲90年代後期互聯網、移動通信、生物科技等一系列科技創新的爆炸式增長提供了資本保障。同時,産業升級過程中,國外資本作爲中長期資金湧入股票市場,能夠提升機構化水平,助推A股市場長牛格局。

伴隨港交所A50股指期貨的推出,2021年10月國內首批4只MSCI中國A50ETF,預計未來上交所也或持續推出一系列ETF産品,豐富境內投資者的資産配置和交易工具。MSCI 中國A50 ETF跟蹤中國行業優質龍頭,覆蓋範圍廣泛且成分結構更偏“新經濟”;同時,基于國際指數包含大量的被動跟蹤資金及風險對沖的機構投資資金,投資者結構或更爲成熟,配合港交所MSCI A50股指期貨的對沖工具,預期産品收益率或更加穩健。

風險提示:MSCI中國A50ETF基金發行及募集落地不及預期,國內宏觀經濟超預期下行,港交所期貨市場監管風險。

本文源自金融界網