(報告出品方/作者:國信證券,吳雙、田豐)

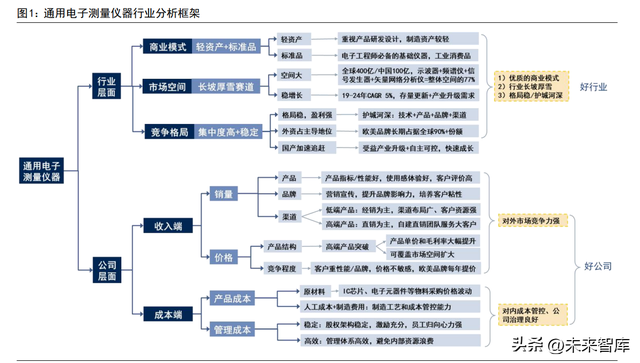

通用電子測量儀器研究框架

大空間穩增長優質賽道,兼備技術+品牌+渠道優勢的國産公司迎來成長機遇。

從行業層面看,1)通用電子測量儀器是針對特定電子工程師群體的基礎測量儀器,絕大部分是具備標准品+輕資産屬性的工業消費品,且産品覆蓋客戶群體廣泛,公司具備相對更強的議價權;2)空間大增長穩:通用電子測量儀器行業在全球已步入成熟階段,全球/中國空間超 400/100 億元,長期增速保持在5%以上,中國受益産業升級保持更快增長;3)高壁壘、格局穩定:技術+産品+品牌+渠道共築高護城河,當前歐美企業占據全球主要份額,國産公司受益産業升級和自主可控加速追趕,拐點向上。

從公司層面看,國産品牌普遍起步較晚,得益于過去近20 年的積累厚積薄發,當前處于加速成長期:1)産品:産品技術指標從低端到中高端持續突破,産品序列從示波器逐步拓展至頻譜分析儀、信號發生器及矢量網絡分析儀等,已在中低端産品具備極高的性價比、較強的競爭力,産品結構優化帶動可達市場空間變大、産品均價和盈利能力持續提升;2)品牌:供人直接使用的産品需要滿足客戶對于産品功能完整性、易用性、可靠性等的需求,需要長期持續的使用增強客戶黏性,逐步形成良好的客戶口碑,當前國內優秀公司已在海外形成一定品牌,在國內受益自主可控趨勢品牌影響逐步增強;3)渠道:通用電子測量儀器具備下遊廣泛、客戶群體龐大的特點,使得公司必須建立完善渠道以便更好地推廣品牌且及時有效地將産品銷售給終端客戶,當前國內優秀公司已在海外布局好基本完善的渠道體系,國內渠道正在加速完善中。 展望未來,通用電子測量儀器行業國産替代加速拐點向上,優質國産品牌在産業升級和自主可控趨勢下迎來快速成長機遇。

電子測量儀器:全球千億市場,國産替代加速

電子測量儀器:必備的基礎電子測量工具

電子測量儀器按應用領域分爲專用和通用兩大類。電子測量儀器以電量、非電量、光量作爲測試對象,測量其各項參數或控制被測系統運行的狀態。電子測量儀器按應用場景分爲專用和通用兩大類:1)專用電子測量儀器:針對特定對象和特定目的而設計,應用場景較爲有限,如光纖測試儀器、電磁兼容EMC 測試設備等。2)通用電子測量儀器:爲了測量基本電參數而設計,適用于多種電子測量場景,應用範圍廣泛,市場需求量大。

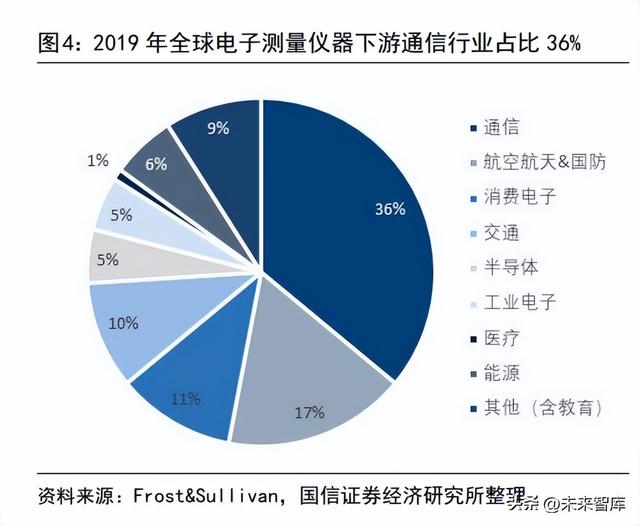

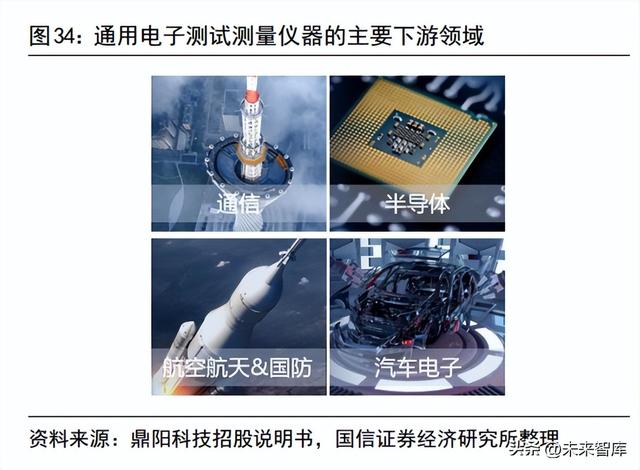

下遊應用:覆蓋通信電子半導體等行業的研發&制造應用場景

按下遊行業劃分,全球電子測量儀器下遊通信/航空航天國防合計占比超50%。電子測量儀器的下遊應用廣泛,涵蓋通訊、航空航天和國防、半導體、汽車電子、醫療電子、消費電子、教育科研等行業。根據 Frost&Sullivan 統計,2019年全球電子測量儀器市場按下遊應用行業劃分,通信/航空航天&國防/消費電子/交通/半導體分別占比 36%/17%/11%/10%/5%,其中通信和航空航天國防行業合計占比53%,是最大的兩個下遊應用行業。展望未來,通信行業受益于5G 商用化推進,5G 芯片制造商、網絡設備制造商、服務商都將對電子測量儀器解決方案産生大量需求。汽車行業朝著電動化、智能化大趨勢發展,汽車電子尤其是智能駕駛、無線汽車技術、車載以太網和車載娛樂的發展都將生産對電子測量儀器的需求。此外,半導體和航空航天領域等重大領域的突破,在技術研究、産品開發、規模制造等階段都涉及電子測量,從原材料選定、生産過程監控到産品測試、設備運營都需要電子測量儀器輔助完成。全球電子測量儀器行業受益于下遊領域衆多且發展趨勢較好,行業需求長期穩健增長,中國市場受益于通信、半導體、電子、航空航天等産業蓬勃發展,國內電子測量儀器市場增速略快于全球增速,處于穩健較快發展階段。

按應用場景劃分,全球電子測量儀器 35%/40%用于研發/制造場景。根據Frost&Sullivan 統計,2019 年全球電子測量儀器市場空間按應用場景劃分,(含SEMICON ATE 半導體自動檢測設備)研發/制造分別占比27%/58%,(不含SEMICONATE 半導體自動檢測設備)研發/制造分別占比 35%/42%。電子測量儀器主要應用于研發和制造場景,其中通用電子測量儀器更多用于研發場景,專用電子測量儀器品類更多、針對特定細分應用,在制造和研發場景均有應用。

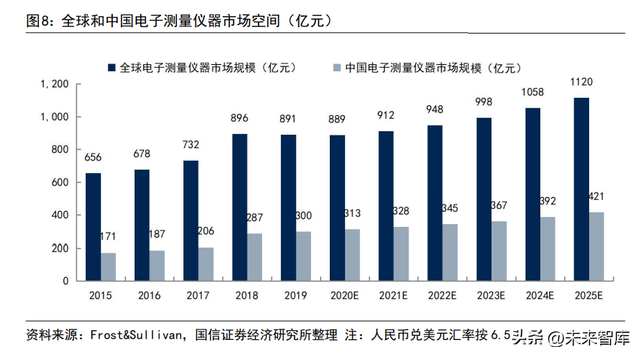

整體市場空間:優質穩增長賽道,全球/中國超1000/400億元

2025 年預計全球電子測量儀器市場空間 1120 億元,中國市場空間421 億元。根據 Frost&Sullivan 統計,預計 2022 年全球電子測量儀器市場空間948 億元,預計 2025 年將增長至 1120 億元,2015-2025 年均複合增速爲5.5%。預計2022年中國電子測量儀器市場空間 345 億元,預計 2025 年將增長至421 億元,2015-2025年均複合增速爲 9.44%。全球電子測量儀器市場空間廣闊,進入成熟期增長穩健,中國市場受益于通信、半導體、電子、航空航天等産業蓬勃發展,國內電子測量儀器市場增速快于全球,處于穩健較快發展階段。

按專用/通用屬性劃分,全球專用/通用電子測量儀器市場空間600/340 億元。電子測量儀器按應用場景劃分爲專用和通用兩大類,專用儀器針對特定對象和特定目的,通用儀器爲基本電參數而設計,用途廣泛。通用電子測量儀器主要由示波器、射頻類儀器、波形發生器和電源與電子負載四大類産品構成,根據Frost&Sullivan 統計,2022 年此四大類産品合計市場規模即通用電子測量儀器市場空間爲 339 億,專用電子測量儀器市場空間 609 億元。按同樣劃分標准,2022年中國通用電子測量儀器空間 113 億元,專用電子測量儀器市場空間232億元。綜合來看,全球電子測量儀器市場空間廣闊,專用儀器空間大于通用類儀器。

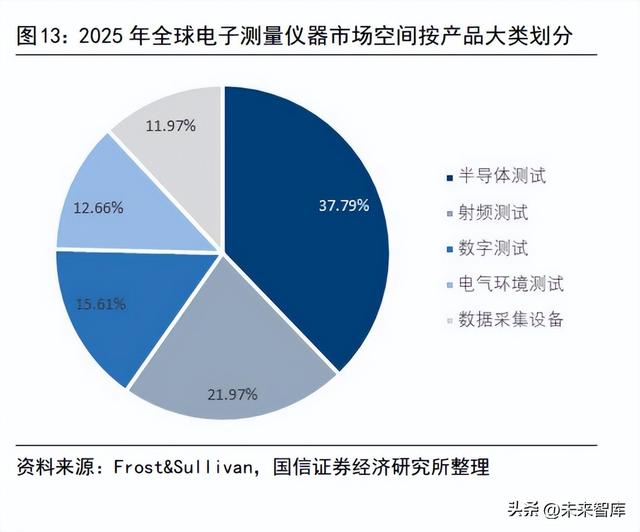

按細分産品劃分,半導體自動化檢測/射頻檢測/數字檢測占比35%/23%/15%,半導體自動檢測設備、示波器、綜測儀、頻譜分析儀、信號發生器占比較高。根據Frost&Sullivan 統計,2019 年全球電子測量儀器市場空間137.12 億美元(折合891 億元),按産品大類來看,半導體檢測/射頻測試/數字測試/電氣環境測試/數據采集設備分別占比 34.92%/22.97%/15.34%/14.33%/12.44%。按具體産品來看,全球市場空間 TOP5 的單品爲半導體自動檢測設備/示波器/綜測儀/頻譜分析儀/信號發生器,占比分別爲 34.90%/8.75%/8.38%/5.50%/5.32%,半導體檢測設備空間最大,其次是示波器。

競爭格局:歐美巨頭占據全球市場主要份額,國産品牌加速追趕

歐美巨頭占據中高端市場,競爭優勢顯著。全球電子測量儀器行業以歐美市場最爲發達,具備良好的電子上下遊産業基礎,測量技術成熟,電子測量儀器産業起步早,積累了大量設計開發經驗,尤其在高帶寬、高頻率的中高端産品上技術優勢顯著。美國是德科技、泰克、力科、德國羅德與施瓦茨、日本安立等是行業第一梯隊公司,技術水平全球領先,掌握産品定義能力,覆蓋高中低端産品線,占據了全球主要市場份額。 國産品牌起步較晚,從低端産品做起加速追趕。我國電子測量儀器行業長時間被歐美品牌占據,國産品牌起步較晚且與歐美技術差距較大,主要集中在中低端市場。我國國防航空領域衆多國家級科研院所具備頂尖技術實力,産品技術指標達到全球領先水平,但其産業化程度較低。隨著我國信息技術和測量技術進步,以及電子産業的迅速發展,國産品牌通過多年研發投入和技術積累,産品檔次從低端向中高端拓展,全球渠道布局逐步完善,在中低端領域已具備國産替代能力。高端領域向上突破涉及部分通用、專用芯片,近年來我國芯片産業在國家政策及資金大力扶持下迅速崛起,對于部分高端測量儀器芯片,國産儀器公司可通過自主研發或借助國産芯片産業鏈的強大力量來實現自主可控,加快高端電子測量儀器的國産化進程。長期來看,國産替代大趨勢下優質國産公司迎來長期發展機遇。

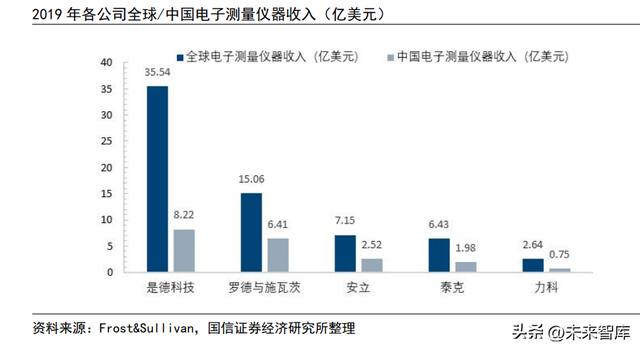

五大外資品牌占據全球電子測量儀器市場 50%份額。根據Frost&Sullivan統計,2019 年全球電子測量儀器市場空間 137.12 億美元,是德科技/羅德與施瓦茨/安立/泰克/力科的全球電子測量儀器收入爲 35.54/15.06/7.15/6.43/2.64億美元,全球市場份額分別 25.90%/11.00%/5.20%/4.70%/1.90%。2019 年中國電子測量儀器市場空間 46.12 億美元,是德科技/羅德與施瓦茨/安立/泰克/力科的中國電子測量儀器收入爲 8.22/6.41/2.52/1.98/0.75 億美元,中國市場份額分別爲17.80%/13.90%/5.50%/4.30%/1.60%。全球電子測量儀器行業,上述五大外資品牌合計占據全球市場 48.70%的份額,占據中國市場 43.10%的份額。其中,是德科技是絕對的全球龍頭,在時域和頻域類産品的技術研發和業務體量均爲全球領先水平。羅德與施瓦茨位列全球龍二,射頻微波領域競爭優勢顯著。

具體看示波器領域,是德科技/泰克合計占據全球示波器市場40%份額。根據Frost&Sullivan 統計,2019 年全球示波器市場空間12.00 億美元,是德科技/泰克/力科/羅德與施瓦茨的全球示波器收入爲 3.02/1.78/0.53/0.49 億美元,全球市場份額爲 25.20%/14.80%/4.40%/4.10%。2019 年中國示波器市場空間4.07億美元 , 是 德 科 技 / 泰 克 / 力 科 / 羅 德 與 施 瓦茨的中國示波器收入爲0.81/0.56/0.15/0.18 億美元,國內市場份額爲 19.80%/13.80%/3.70%/4.40%。是德和泰克爲全球示波器兩大龍頭,合計占據全球超過40%的份額。

政策機遇:科學儀器行業依賴進口,行業迎來國産化政策機遇

我國科學儀器行業依賴進口,國家政策大力支持國産化。科學儀器主要用于企業的技術研發、以及高校科研院所等,是科學研究和技術創新的基石。近年來,國家出台一系列政策法規鼓勵國産儀器行業發展,2022 年 1 月 1 日起實行的《科學技術進步法》規定政府應當在采購國産科技創新産品上起到表率作用,明確指出對國産科技創新産品、服務,在功能、質量等指標能夠滿足政府采購需求的條件下,政府采購應當購買。首次投放市場的,政府采購應當率先購買,不得以商業業績爲由予以限制。從近年來頒布的國家政策來看,高端科學儀器領域面臨“卡脖子”的風險,自主可控需求強烈,政策大力引導國産替代。

IC 芯片:電子測量儀器使用上百種芯片,國産ADC 産業崛起助力高端儀器國産化進程

電子測量儀器中芯片及電子元器件占原材料采購的60%,采購均價穩中有降。電子測量儀器是高級精密電子儀器,其原材料主要包括IC 芯片、電子元器件、PCB、顯示屏和結構件,占原材料采購的 35%-45%、15%-20%、5%-10%、5%-10%、15%-20%(綜合參考鼎陽科技和普源精電的原材料采購情況),芯片和電子元器件合計占比超 60%。近年來芯片采購均價整體基本穩定,電子元器件價格受市場供需變化影響有所波動,整體采購均價呈下降趨勢。 示波器使用上百種 IC 料,涉及芯片種類繁多,單一芯片成本影響較小。以鼎陽科技爲例,SDS6000Pro(2GHz 帶寬、12bit 分辨率)數字示波器使用物料500余種,其中含 IC 料 100 余種類,主要包括放大器、ADC、DAC、FPGA、RAM、CPU、MCU、電源芯片、接口隔離芯片等。按采購金額占比來看,2018-2020 年公司原材料采購中 IC 芯片占比 40%-45%,放大器、ADC、FPGA 占比6%、5%、4%,其余芯片種類占比更低。按重要性來看,放大器和 ADC 是示波器模擬前端部分的核心芯片,隨著帶寬越高、對其性能要求越高。FPGA 是多款産品的主要原材料,用于示波器、信號發生器、頻譜儀等産品線,大量測量分析功能均需通過FPGA 實現,對其性能及邏輯設計算法要求較高。具體來看:

1)放大器芯片:屬于專用芯片,是模擬前端電路的核心,實現對模擬信號的阻抗變換、偏置控制、增益控制和單端轉差分等功能。鼎陽科技2018-2020 年放大器采 購 額 占 芯 片 采 購 的 15% 、 占 原 材 料 采 購 的6% 左右,單顆均價分別爲5.16/5.53/5.42/4.81 元。數字示波器的前端電路包括多個運算放大器、可變增益放大器芯片、電阻、電容以及三極管等器件,中低帶寬示波器(≤2GHz)的前端電路設計可采用分立器件架構,但高帶寬示波器(≥4GHz)若采用分立器件構建模擬前端電路會受到寄生參數影響,因此需要自研模擬前端集成芯片。基于低風險、高可靠性考慮,模擬前端集成芯片設計可采用SIP 多芯片封裝技術,將多個運算放大器裸芯片、可變增益放大器裸芯片以及電阻、電容、三極管等器件封裝在一個芯片中,其本質與硬件電路設計類似,後續芯片封測由封測廠完成。

2)ADC 芯片:屬于通用芯片,模數轉換器芯片將模擬輸入信號轉換成數字信號,其采樣率和位數直接決定示波器的帶寬和分辨率。鼎陽科技2018-2020 年ADC采購 額 占 芯 片 采 購 的 10% 、 占 原 材 料 采 購 的 約5% 左右,單顆均價分別爲21.70/36.64/30.43/37.37 元,單台示波器平均使用1-4 顆ADC 芯片,對整機性能指標有關鍵作用,但成本占比有限。中低帶寬示波器(≤2GHz)使用低采樣率的商用 ADC 芯片,主要供應商爲 ADI、TI 等美國品牌,性能可靠、價格較低、供應充足。高帶寬示波器(≥4GHz)所采用的 ADC 芯片采樣率在10GSa/s、20GSa/s以上,受到美國出口管制限制,需要企業自研或與國産芯片産業鏈合作。根據鼎陽科技和普源精電披露,自研 ADC 芯片通常采用交織采樣技術,多個ADC交織形成更高速采集電路的設計方案相對成熟可靠,工藝制程采用65nm 或40nm制程即可實現,是國內芯片制造商技術成熟的工藝。此外,在國家政策及資金大力扶持下,近年來國産高速高精度 ADC 芯片産業迅速崛起,將有助于電子測量儀器的國産化進程。

3)FPGA 芯片:屬于通用芯片,在線可編程邏輯門列陣,半定制電路。鼎陽科技2018-2020 年 FPGA 采購額占芯片采購的 9%、占原材料采購的約4%左右,單顆均價分別爲 69.11/57.78/67.79/66.86 元,價格基本穩定,成本占比較低。FPGA是通用標准芯片,主要供應商爲賽靈思、英特爾等,美國《出口管制條例》規定當FPGA芯片滿足可用 I/O≥700 個或 SerDes≥500G 的條件時,需取得美國商務部許可,對高帶寬示波器研發生産造成影響,但目前普源及鼎陽在售及在研産品均不涉及。國內安路信息、紫光、高雲半導體、複旦微電子等公司已具備FGPA 自主批量生産能力,可逐步實現國産替代。

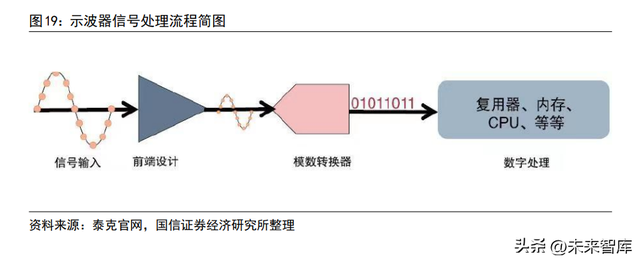

高端 ADC 芯片:高端示波器的最關鍵芯片,其速度精度影響示波器核心性能。高端電子測量儀器面向高帶寬、高頻率的應用場景,對高精度、穩定性、可靠性要求更嚴格,對芯片性能要求也顯著提升。數字示波器通過ADC(模數轉換器)把被測電信號轉換爲數字信號,再以數字信號處理的方式繪制出信號隨時間變化的波形。示波器的核心性能指標是帶寬,決定了能采集到信號的頻率範圍,ADC芯片的實時采樣率與帶寬密切相關,采樣率決定了示波器在單位時間間隔內可采集的樣本點數,采樣率越高,處理的數字信號越接近真實模擬信號,波形信號還原度越高,失真越小。此外,ADC 垂直分辨率也是示波器高精度的必要條件,12bit分辨率可達到 8 bit 分辨率的 16 倍量化精度,將信號測量精度提升了一個量級,可以更清晰分辨波形細節。發展高分辨率示波器已成爲行業大趨勢,海外龍頭泰克、力科在推 12 bit 高分辨率示波器,是德科技、羅德施瓦茨在推10 bit高分辨率示波器。高速高精度 ADC 芯片是高端電子測量儀器必不可少的關鍵器件。

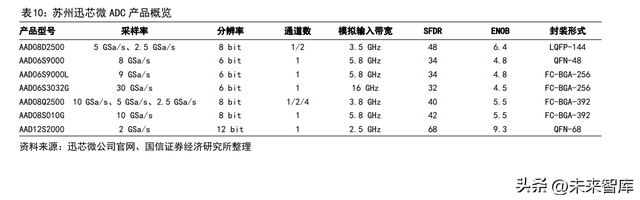

高性能 ADC 芯片受美國出口管制,中國芯片産業蓬勃發展助力儀器國産化進程。TI、ADI 是全球 ADC 芯片的主要供應商,美國對高速高精度ADC 芯片有嚴格出口管制,需要申請出口許可。國産電子測量儀器以中低端爲主,産品高端化需要首先實現高速高精度 ADC 芯片的自主可控。近十幾年來,國內半導體産業在國家大力扶持下快速發展,隨著國內技術水平提升,實際可獲取的進口ADC 芯片采樣率指標在逐步放寬。目前國內湧現出一批專業高速高精度ADC 芯片公司,包括中科院微電子所、電子科大和部分國家科研院所等孵化出來的公司,技術實力雄厚,研發資金投入規模大,目前國産技術水平正在快速追趕海外。其中:1)成都華微:成立于 2020 年,在高速高精度 ADC 方面承接多個國家科技重大專項、國家重點研發計劃,目前公司 ADC 産品采樣率可達到8GSa/s,且在時間交織SAR 架構的基礎上可實現 64GSa/s 采樣率和 22GHz 帶寬水平。2)蘇州迅芯微:成立于 2013 年,專注于高端信號鏈模擬芯片,産品主要應用到儀器設備、大科學裝置、醫療設備、光通信、無線通信以及雷達等領域。公司ADC産品采樣率達到 2GSa/s-30GSa/s,分辨率在 6 bit-12bit,其中2GSa/s采樣率、12bit 分辨率和 10GSa/s 采樣率、8 bit 分辨率 ADC 産品達到美國出口管制規格。3)蘇州雲芯微:成立于 2010 年,致力于高速高精度ADC/DAC 芯片,目前主要産品爲 12-14 bit 精度的高速高精度 ADC/DAC 産品,主要用于通訊領域。國産高速高精度 ADC 芯片産業崛起是大勢所趨,將助力高檔次國産電子測量儀器的國産化進程。

通用電子測量儀器:工業消費品,産品+品牌+渠道共築高壁壘

全球電子測量儀器行業分爲專用類和通用類,1)專用電子測量儀器以定制化産品爲主,是針對特定對象和特定目的而設計,其功能指標設計有很強側重點,專門爲了滿足一兩種特定使用場景要求,因此單一産品應用場景有限、市場空間不大,但産品種類多,整體市場比通用儀器更大,下遊客戶相對集中,銷售以直銷模式爲主,對渠道鋪設要求較低;2)通用類電子測量儀器以通用型標准品爲主,是針對基本電參數測量,通常不會根據下遊行業和個別客戶的特殊需求而做定制化開發,因此通用測量儀器的研發設計需要兼顧多種指標,集多種複雜測試測量功能于一體,同時將多種指標和功能做到最好,綜合技術壁壘較高,下遊客戶分布廣泛,銷售兼具經銷+直銷模式,品牌和渠道對于産品增長至關重要。

通用電子測量儀器市場空間:全球/中國空間超400/100億元

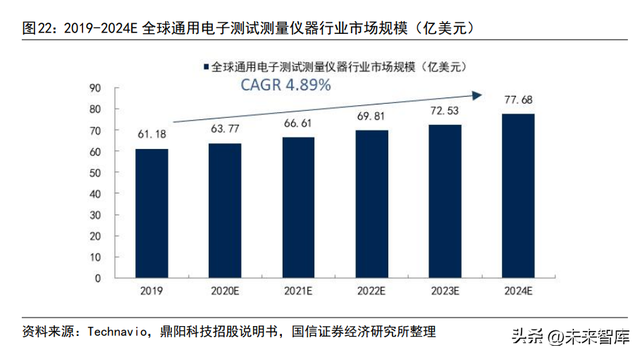

2024 年全球通用電子測量儀器市場規模預計將達 78 億美元,行業增速5%。根據Technavio 統計,2019 年全球通用電子測試測量行業的市場規模爲61.18億美元(400 億元人民幣),預計 2024 年增長至 77.68 億美元(505 億元人民幣),2019-2024 年均複合增速爲 4.89%。行業空間廣闊,已步入成熟穩健增長階段,隨著信息技術進步,行業受益于 5G、半導體、人工智能、新能源、航空航天等下遊行業驅動,預計仍將保持穩健增長態勢。

按地區劃分,全球市場空間北美歐洲占比 60%,歐美發達地區是主要市場。根據Technavio 統計,2019 年亞太/北美/歐洲中東非洲/南美地區市場規模爲21.32/19.68/17.22/2.96 億美元,預計 2024 年增長至28.39/24.53/20.95/3.81億美元,分別占比 36.55%/31.58%/26.97%/4.90%,2019-2024 年均複合增速爲5.90%/4.50%/4.00%/5.18%,主要市場在歐美發達地區。1)北美歐洲占比60%左右,歐美電子上下遊産業基礎堅實,電子測量産業起步早,市場規模大,目前以産品升級換代需求爲主,保持穩健增長。全球龍頭美國是德科技、泰克、力科,以及德國羅德與施瓦茨是全球領先企業,具備強大研發實力,技術水平世界領先。2)亞太地區占比 35%左右,中國和印度等新興市場電子産業發展迅速,通用電子測量儀器需求潛力大,産品普及需求與升級換代需求並存,保持穩健較快增長。

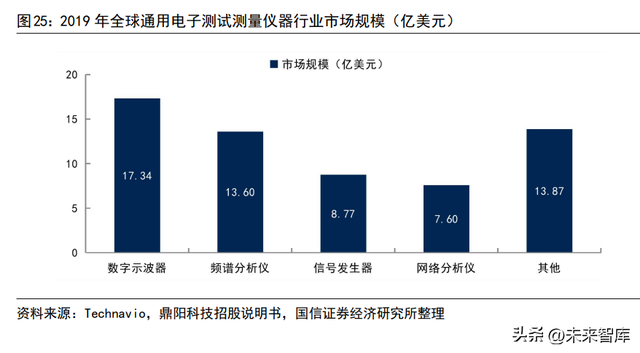

按産品劃分,單品空間大、細分品類少,示波器和頻譜儀占整體市場空間的51%。根據 Technavio 統計,2019 年通用電子測量儀器空間61.18 美元,其中數字示波器 、 頻 譜 分 析 儀 、 信 號 發 生 器 、 網 絡 分 析儀及其他的市場規模分別17.34/13.60/8.77/7.60 億美元,占比 28.34%/22.23%/14.33%/12.42%,四大類産品合計占比 77.32%,單一産品空間大、細分品類較少。具體來看,數字示波器、頻譜分析儀是最大的單品,空間占比均超過 20%,合計占比50.57%。根據Technavio預測,2024 年數字示波器/頻譜和網絡分析儀/信號發生器市場規模將達到21.67/27.76/11.08 億美元,2019-2024 年均複合增速爲4.56%/5.54%/4.76%,數字示波器和頻譜分析儀分別是時域和頻域類産品中空間最大的單品。

按高/中/低檔劃分,中低檔産品占據較大市場空間。數字示波器、波形和信號發生器、頻譜和矢量網絡分析儀産品檔次劃分的依據分別是帶寬、最高輸出頻率、測量頻率範圍,檔次越高則價格越高。按歐美企業通行標准:1)時域類,包括數字示波器、任意波形發生器:300MHz 以下爲低端産品,300MHz-4GHz 爲中端産品,4GHz 及以上爲高端産品。2)頻域類,包括射頻微波信號發生器、頻譜和矢量網絡分析儀:6GHz 以下爲低端産品,6GHz-20GHz 爲中端産品,20GHz 及以上爲高端産品。以示波器和頻譜儀爲例: 按帶寬劃分,示波器 6GHz 以上占比 50.46%,頻譜分析儀6GHz 以上占比51.65%。根據 MarketsandMarkets 統計,1)示波器:預計 2023 年全球示波器市場空間10.66億 美 元 , 按 帶 寬 劃 分 , 1GHz 以 下 /1GHz-6GHz/6GHz 以上示波器空間分別1.56/3.72/5.38 億美元,占比 14.67%/34.87%/50.46%,中低端産品占比接近50%。2)頻譜分析儀:預計 2023 年全球頻譜分析儀市場空間8.63 億美元,按頻率範圍劃分,1GHz 以下/1GHz-6GHz/6GHz 以上示波器空間分別1.06/3.11/4.46億美元,占比 12.28%/36.07%/51.65%,低端産品占比 48%,中高端占比52%。高中低檔産品滿足下遊客戶對性能指標的不同需求,有各自適用場景,各檔次産品並存發展,整體來看,中低端産品覆蓋應用場景廣泛,需求量較大,占據近一半市場空間。

産品特征:標准品+輕資産的工業消費品

特征一:電子工程師日常必備的基礎工具,工業消費品屬性

用電子測量儀器是電子工程師在進行産品設計和驗證時頻繁使用的基礎工具,主要用于企業研發部門,也用于生産檢測和教育科研。研發場景中,測試驗證需求貫穿研發流程始終,以集成電路爲例,測試驗證工作占據整個芯片研發近60%的時間和成本,電子測量儀器是研發必備基礎工具。通用電子測量儀器覆蓋下遊廣泛、客戶群體龐大,是每位電子工程師日常頻繁使用的基礎工具,需求量大且穩定。由于在研發測試驗證中使用,電子工程師對測量儀器的可靠性要求非常高,因此對海外巨頭的品牌信賴感強,品牌忠誠度高,客戶粘性高,覆蓋行業廣泛且客戶群體龐大,中低端産品多爲經銷模式,具備一定工業消費品屬性。

特征二:輕資産模式,側重研發設計環節、制造資産較輕

通用電子測量儀器行業是輕資産模式,側重研發設計、制造資産較輕。參考2017-2021 年行業內主要企業的固定資産狀況,是德科技、鼎陽科技、思林傑和坤恒順維的固定資産占總資産比例均在 10%以內,固定資産周轉率在8-40左右,輕資産模式下常年保持較高的投入産出比;普源精電和優利德的固定資産占比在30%左右,固定資産周轉率在 2-5 左右,其中房屋建築物占固定資産的比例分別爲90%、70%左右,各類生産設備占總資産比例仍在 10%以內,設備資産較輕。輕資産模式下,企業能將更多資源投入産品研發設計環節,以及渠道搭建和營銷推廣,制造端資産較輕,産能彈性較強。

特征三:中低端産品是通用標准品,少數高端産品有專用性

通用電子測量儀器的中低端産品標准性強,屬于通用型標准品,少數高尖端産品具備專用性。通用電子測量儀器以帶寬、輸出頻率等核心指標來劃分高中低檔,少數高尖端電子測量儀器由于應用領域狹窄,或專門爲特殊應用場景而設計,具備一定專用性特點。大多數中低端産品具備標准品屬性,通常不會根據下遊行業和個別客戶的特殊需求而做定制化開發,是通用型標准品。客戶根據自身應用場景需求選擇不同帶寬、頻率産品,尤其受衆廣泛的低端入門款産品在電商平台如亞馬遜上均有售賣。盡管産品下遊應用廣泛,涵蓋通訊、半導體、新能源、汽車電子、醫療電子、消費電子、航空航天和國防、教育科研等行業,但不改通用標准品屬性。

特征四:功能強大且複雜的高精尖精密儀器,綜合技術壁壘高

通用電子測量儀器經過幾十年發展,呈現多功能、數字化、智能化、網絡化與微型化的産品升級趨勢。以示波器爲例,早期模擬示波器功能單一,但經過2006至 2012 年的模擬示波器向數字示波器演進,2014 年以來1GHz 以下帶寬傳統示波器向智能示波器轉化的階段,目前的智能數字示波器功能豐富且強大,除了基本的波形測量功能外,還包括波形搜索和分析、眼圖和抖動分析功能、觸發功能、串行總線解碼功能等。數字示波器可以單機形式獨立使用,也可以作爲模塊集成到大型自動測試系統中。現代數字示波器集多種複雜測試測量功能于一體,同時將多種指標和功能做到最好,綜合技術壁壘較高。研發設計以電子技術爲基礎,融合電子測量、射頻微波設計、數字信號處理、微電子、計算機、軟件、通信等技術形成綜合壁壘,從硬件電路設計到軟件程序實現複雜功能,均需自主設計,沒有現成解決方案,行業技術壁壘較高。

行業壁壘高:産品+品牌+渠道共築高護城河

産品+品牌+渠道共築高護城河,進口/出口替代加速拐點向上。通用電子測量儀器是通信、電子、半導體等行業研發和制造必備的基礎儀器,中低端産品是具備標准品屬性的工業消費品。根據 Technavio 統計,預計2019-2024 年全球通用電子測量儀器行業年均複合增速 4.89%,行業步入成熟階段,格局穩定,歐美企業占據全球主要市場份額,未來國産替代將以存量結構性變化爲主。商業模式來看,技術研發決定産品核心性能,品牌力構築客戶口碑,渠道布局助力持續增長,技術+品牌+渠道打造高護城河。國産品牌通過持續的研發投入和技術積累,産品檔次從中低端向高端拓展,全球渠道布局逐漸完善,品牌力持續提升,處于全面加速追趕階段,未來行業國産替代加速拐點向上。

1)技術壁壘

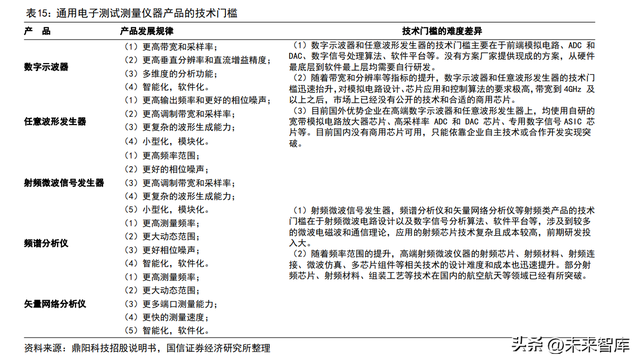

通用電子測量儀器是技術密集型行業,融合了最先進的電子測量、射頻微波設計、數字信號處理、微電子、計算機、軟件、通信等技術,是多學科綜合研發成果。具體來看,電子測量儀器研發基于模擬前端電路和數字信號處理,技術壁壘體現在前端模擬電路、ADC 和 DAC、數字信號處理算法、軟件平台設計等方面,隨著帶寬和頻率範圍提升,模擬電路設計、芯片應用和控制算法技術難度大幅提升,射頻類儀器的射頻芯片、射頻材料、射頻連接、微波仿真、多芯片組件等技術的設計難度和成本也迅速提升,業內沒有廠家提供標准解決方案,均需自主研發。具體來看,核心技術體現在以下方面:

a)硬件功能和軟件功能模塊化,在體積小型化趨勢下提供更多端口,實現更多通道和更多功能。功能硬件模塊需要不斷融入新技術來優化提升性能,滿足測量精度、穩定性、可靠性要求。軟件功能的模塊化結構,通過共享元器件、高速總線和用戶定義開放式軟件,滿足多功能、自動化測量功能,使測量系統整機更加合理、靈活、便捷。

b)軟件設計解決性能難題,軟件改變了儀器設計,軟件設計可以實現原本必須由硬件電路完成的高實時性測試功能,甚至可以解決硬件電路難以解決的問題,是高性能測試系統的關鍵技術。

c)算法影響儀器整體性能提升,高端電子測量儀器的信號産生、測量和分析功能,以及補償、校准的實現,都需要相應算法突破,才能實現功能和提升産品性能。例如數字示波器是複雜的分析調試系統,內嵌軟件集成了多種算法,小到如何根據信號電平的直方圖分析統計高/低電平並計算上升時間,大到如何從高速串行碼流中分解出隨機抖動、確定性抖動並進行總線解碼等,需要公司長期積累測量技術經驗。 下遊産業技術快速發展,對儀器測試性能指標提出了更高要求,企業需要堅持長期研發投入、形成深厚技術積澱,打造具有創新能力的研發平台,在測量技術快速發展和下遊應用領域需求不斷變化時,持續推出滿足需求的新産品。

2)品牌壁壘

通用電子測量儀器主要在研發測試驗證中使用,電子工程師對測量儀器的可靠性、穩定性要求很高,通常會選擇有品質保障的海外巨頭品牌,品牌信賴感強,客戶粘性高。美國是德科技、德國羅德與施瓦茨等歐美巨頭經營幾十年,具有全球頂尖技術水平,掌握産品定義話語權,長期積累優良口碑,客戶關系穩固,具有較強的品牌力。國産公司起步較晚,需要通過持續推出更高指標的高端産品、長期積累客戶資源打造品牌力,克服行業的高品牌壁壘。

3)渠道壁壘

通用電子測量儀器是電子産業的基礎設備,下遊應用行業廣泛、使用者數量衆多且分散,品牌與客戶的關系相對松散,經銷渠道是行業主流銷售模式。行業內經銷商通常爲電子類産品配套銷售商,掌握衆多客戶資源,選擇代理品牌時對供貨穩定性、及時性、産品質量要求較高,更加青睐歐美品牌,且歐美品牌深耕全球市場幾十年,積累了豐厚的優質渠道資源。國産品牌起步晚,渠道布局時間短,需要憑借持續的産品創新、品牌力提升,才能逐漸被客戶資源深厚的大經銷商認可,獲得優質渠道的助力。

公司分析:歐美占據主要份額,國産加速崛起

海外四大巨頭:橫跨通用與專用電子測量儀器領域的百年老店

是德科技:綜合實力最強的全球龍頭,全球份額第一

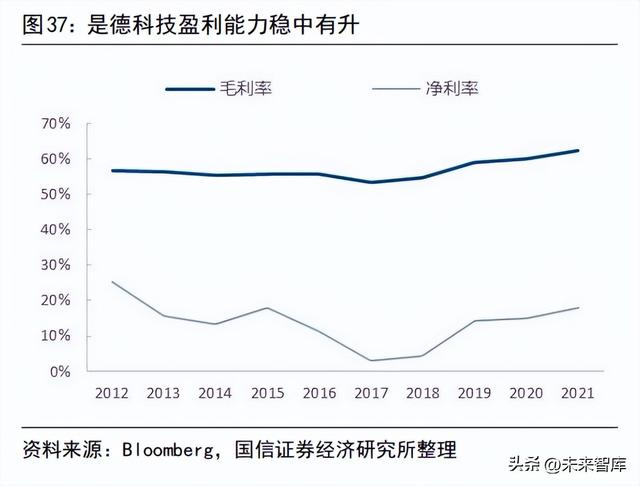

全球電子測量儀器行業領導者,美國百年老店品牌。是德科技(Keysight)起源于 1939 年成立的美國惠普公司,1999 年惠普公司重組爲安捷倫科技和惠普,2014年是德科技從安捷倫分拆出來單獨在紐交所上市,發展成爲全球電子測量儀器龍頭。 收入業績較快增長,盈利能力強,通信領域收入占比近一半。是德科技2021財年收入 49.41 億美元,同比增長 17.06%,歸母淨利潤8.94 億美元,同比增長42.58%,過去五年(2016-2021 年)收入/淨利潤CAGR 爲11.11%/21.69%,保持較快增長。近三年毛利率保持在 60%-63%,淨利率在15%-20%左右,盈利能力較強。2021 年公司的産品/服務收入占比分別爲 81.97%/18.03%,産品銷售是主要收入來源。按下遊領域劃分,2021 年商用通信/電子工業/航空航天國防領域收入占比分別 48.19%/28.70%/23.11%,商用通信領域收入占比近半。

通用和專用電子測量儀器領域均爲全球絕對龍頭,産品線高中低端全覆蓋。是德科技産品線豐富,涵蓋通用和專用電子測量儀器兩大領域,具體産品線包括示波器與分析儀、信號發生器及電源、無線網絡仿真器及解決方案、網絡測試和網絡安全類儀器、模塊化儀器、軟件及服務等。從産品檔次上看,是德科技覆蓋高中低端全部檔次,服務客戶研發周期的每個階段,對于追求經濟適用性或高帶寬頻率範圍的客戶均提供了廣泛選擇,鞏固了堅實的客戶基礎。是德科技的技術研發實 力 處 于 全 球 頂 尖 水 平 , 以 數 字 示 波 器 爲 例,是德科技産品帶寬覆蓋50MHz-110GHz,涵蓋中高低端全部檔次,最高帶寬110GHz 是行業內最高帶寬指標,引領行業技術發展方向。

泰克:示波器行業先行者,全球示波器市場份額第二

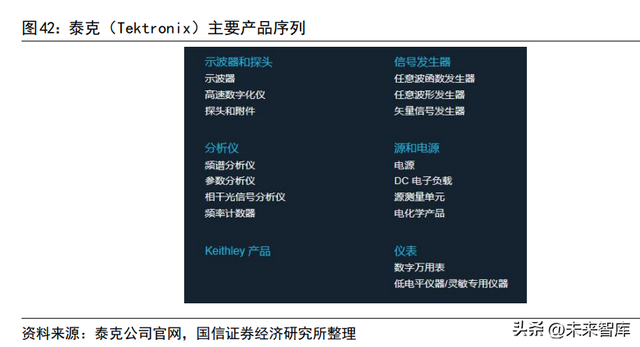

泰克(Tektronix)創立于 1946 年,總部位于美國比弗頓,是示波器行業的先行者,其創始人在 1946 年發明了世界上第一台觸發式示波器。泰克2016 年並入福迪威集團(Fortive Corporation)成爲其全資子公司,是集團測試測量業務板塊的主要品牌。泰克是全球領先的測試測量和監測解決方案提供商,提供電子測試測量儀器以及相關的校准和維修服務,具體産品線包括示波器、任意波形發生器、電源、邏輯分析儀、頻譜分析儀和誤碼率分析儀等,産品檔次涵蓋高中低端。公司的示波器業務規模較大,是全球第二大示波器品牌,2019 年全球示波器份額14.80%,僅次于是德科技。

泰克的母公司福迪威集團是全球領先的工業技術和儀器解決方案提供商。2015年福迪威從丹納赫集團拆分出來,2016 年作爲獨立的上市公司運營,在專業儀器儀表、自動化傳感和運輸技術等方面處于全球領先地位。福迪威集團2021財年收入 52.55 億美元,包括三大業務板塊:智能運營解決方案、精密儀器和醫療保健解決方案,收入分別 21.69/18.49/12.36 億美元,占比41.28%/35.19%/23.53%。泰克品牌屬于精密儀器板塊,精密儀器板塊收入增速在高十位數水平,毛利率保持 50%左右,實現穩健增長。

力科:全球高端數字示波器領導者

力科(LeCroy)創立于 1964 年,總部位于美國紐約,專注于高端數字示波器,2012 年被 Teledyne 集團收購,目前産品線包括示波器、任意波形發生器、高速互聯分析儀、邏輯分析儀等。力科是全球高端數字示波器領導者,當今示波器中的一些“術語”都是力科最先發明或引入到示波器領域的,2012 年力科推出12-bit高精度示波器,是傳統 8-bit 分辨率的 16 倍,兼具高精度、高分辨率、高采樣率,能觀測到更小、更多的信號,實現更精確的測量,開啓示波器12-bit時代,引領中低端示波器的發展方向。2014 年力科在全球最先推出100GHz 高帶寬的示波器,在帶寬、采樣率、存儲深度、數據處理速度等各項指標均處于行業頂尖水平。

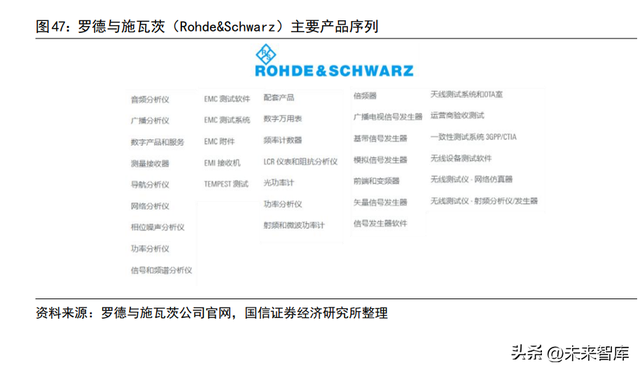

羅德與施瓦茨:全球移動和無線通信測試解決方案領導者

羅德與施瓦茨(Rohde&Schwarz)成立于 1933 年,總部位于德國慕尼黑,是移動通信、無線電、廣播電視和航空航天國防領域的測試測量儀器和監測定位系統提供商。2021 財年公司實現營收 22.8 億歐元,85%收入來自德國境外的全球70多個國家/地區,大部分産品設計和生産均在德國,全球共有13 萬名員工。公司共有三大業務板塊:1)測試與測量:公司是全球移動和無線通信領域測試測量儀器系統領導者,産品用于組件和消費類設備的開發、生産與驗收測試。此外,公司將測試測量業務延伸至汽車電子、航空航天國防、工業電子以及教育領域。2)技術系統:公司爲軍工、安全機構和關鍵基礎設施運營商提供通信、偵察和安全系統,産品也可用于廣播電視與媒體行業,實現從攝像頭輸出到通過廣播信道傳輸的整體信號處理鏈。3)網絡安全:公司提供安全的WAN、LAN和WLAN網絡基礎設施,以及網絡安全解決方案,以保護客戶的數據傳輸、終端設備和雲。總體來看,公司産品線包括無線通信測試儀和系統、信號與頻譜分析儀、射頻/微波信號發生器、示波器、音頻分析儀以及廣播電視測試與測量産品等,其中示波器産品最高帶寬水平爲 16GHz,處于業內第一梯隊。

國産品牌:技術突破産品升級,國産替代機遇下快速崛起

鼎陽科技:增速快盈利能力強,步入快速成長通道的後起之秀

鼎陽科技成立于 2007 年,主營通用電子測試測量儀器的開發、生産和銷售,産品包括數字示波器、波形和信號發生器、頻譜分析儀、矢量網絡分析儀和電源類産品。公司産品銷往全球 80 多個國家和地區,2021 年海外/國內收入占比分別爲71.11%/26.51%,主要銷售區域爲北美、歐洲和亞洲電子相關産業發達的地區,獲得國內外知名企業和教育機構的認可,客戶群包括蘋果、華爲、思科、英特爾、英偉達、Google、賽默飛、NASA、比亞迪、大疆、麻省理工、清華大學等。

公司成立十五年,憑借技術、産品、品牌、渠道端的深厚積累,步入高速成長期。公司發展曆程分爲三個階段:1)2007-2012 年:起步階段,自主研發數字示波器起家,積累龐大客戶群:公司成立于 2007 年,自主研發入門款數字示波器起家,憑借媲美進口産品的性能疊加顯著高性價比優勢,抓住市場上由模擬示波器向數字示波器轉化的時代機遇,快速切入低端數字示波器市場,積累了龐大客戶群基礎。隨後公司和美國高端數字示波器品牌力科達成戰略合作,産品設計和工藝能力均有顯著提升,隨後公司推出任意波形發生器,深耕時域産品領域。2)2013-2017 年:深厚積澱期,産品邁上中檔次,切入射頻類領域:公司2013年推出 500MHz 數字示波器、2014 年推出 1GHz 數字示波器,邁上歐美標准的中端檔次。2015 年公司自主品牌業務占比超過給力科的 ODM,並切入射頻類儀器領域,新增頻譜分析儀。3)2018-2021 年:快速成長期,頻繁推出多款中高端産品,推新品節奏加快:公司 2019 年推出 7.5GHz 矢量網絡&頻譜分析儀,2020 年2GHz數字示波器、8.5GHz 矢量網絡分析儀、6GHz 射頻信號發生器,均屬于歐美標准中檔産品。2021 年公司推出 1GHz 中端任意波形發生器、26.5GHz 的高端頻譜分析儀和20GHz 高端射頻微波信號發生器,2022 年推出 26.5GHz 高端矢量網絡分析儀,成爲國內首家突破高端檔次射頻微波信號發生器和頻譜分析儀的廠商,大幅領先競爭對手。總體來看,公司以數字示波器起家,不斷橫向拓展産品線,目前已覆蓋通用電子測試測量儀器的四大主力産品品類。

公 司 收 入 業 績 加 速 增 長 。 2017-2021 年公司營收分別爲1.22/1.54/1.90/2.21/3.04 億元,歸母淨利潤 0.20/0.29/0.35/0.54/0.81億元,2017-2021 年收入/歸母淨利潤 CAGR 分別爲 25.55%/42.46%,保持穩健較快增長,2021年收入3.04億元,同比增長37.60%,歸母淨利潤0.81億元,同比增長50.92%,增速顯著提升,主要系前期推出的多款中端産品經過3-4 年積累,在客戶端試用反饋效果好,競爭優勢顯現,逐漸被大量客戶認可,疊加品牌力和渠道力提升,從試用逐步進入放量階段,且中高端産品毛利率較高,帶動公司業績增長提速。

收入結構中,數字示波器收入占比 50%-60%。2021H1 公司收入結構中,數字示波器 / 波 形 和 信 號 發 生 器 / 頻 譜 和 矢 量 網 絡 分析儀/ 電源類收入分別爲0.74/0.19/0.17/0.24 億元,收入占比爲 54.92%/13.74%/12.90%/17.46%。其中,2017-2020 年數字示波器收入占比在 50%-60%之間,是公司主要營收來源;頻譜及矢量網絡分析儀和電源類産品收入快速增長,收入占比不斷提高;波形和信號發生器産品收入占比有所下降,仍保持穩健增長態勢。

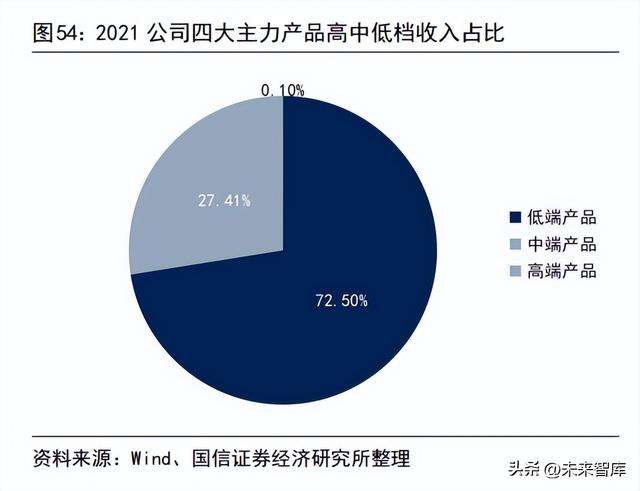

公司産品中低端占比接近 80%,中高端占比快速提升。根據歐美企業通行標准,2021H1 高/中/低端收入占比 0.10%/27.41%/72.50%,中高端占比提升顯著。2018-2021H1 四大主力産品中(數字示波器/任意波形發生器/射頻微波信號發生器/頻譜和矢量網絡分析儀)低端産品收入占比自 84.88%降至72.50%,中端産品收入占比自 15.12%升至 27.41%,2021H1 新增高端産品,收入占比0.10%。分産品線來看,時域類的數字示波器和任意波形發生器中高端收入占比自2018年的20.14%/6.71%提升至 2021H1 的 30.71%/18.64%。頻域類的射頻微波信號發生器和頻譜矢量網絡分析儀在 2020 年開始産生中高端收入,一經推出即貢獻較大比例收入,2020 占比 32.02%/14.98%,2021H1 占比 32.18%/21.32%,頻域類産品中高端收入占比提升快于時域類。

盈利能力強,淨利率持續提升。公司毛利率自 2017 年的48.51%,持續提升至2020年的 57.07%,主要系産品結構優化,高毛利率的中高端産品占比提升,且規模效應逐漸顯現。公司淨利率自 2017 年的 16.09%,持續提升至2020 年的24.33%,提升較快。期間費用率整體呈下降趨勢,2017-2021 年研發費用率在13%-12%之間,銷售費用率在 9%-16%之間,管理費用率自 2017 年的6.39%降至2020年的2.77%,整體隨規模效應呈下降趨勢。

普源精電:深耕行業二十年,自研芯片助力産品高端化進程

普源精電成立于 1998 年,專注于通用電子測量儀器領域。公司主要産品包括數字示波器、射頻類儀器、波形發生器、電源及電子負載、萬用表及數據采集器等,覆蓋教育與科研、工業生産、通信行業、航空航天、交通與能源、消費電子等多元化行業。公司先後建立了歐洲、美國、日本及新加坡等海外子公司,實現了對全球主要目標市場的本地化服務與支持,2020 年公司海外/國內收入占比52.44%/44.40%。公司重視專用芯片自主研發,是目前國內唯一搭載自主研發數字示波器核心芯片組並成功實現産品産業化的中國企業。深耕行業二十年,先發優勢顯著。公司 2002 年推出首款市場化的台式示波器,2009 年將帶寬提升至 1GHz,2019 年推出基于自研“鳳凰座”芯片組的2GHz帶寬示波器,2020 年推出基于“鳳凰座”芯片組的 4GHz 帶寬高端示波器,2021年推出 5GHz 帶寬示波器,産品覆蓋檔次全面,核心指標處于國內領先地位。任意波形發生器 2006 年推出,目前最高帶寬爲 5GHz。公司2009 年全面進入微波射頻儀器領域,目前公司射頻信號發生器的最高輸出頻率在13.6GHz,微波信號發生器的最高輸出頻率在 20GHz,頻譜分析儀最高頻率範圍在7.5GHz,具備較強競爭力。

十年投入自研芯片,助力産品高端化進程

公司 2007 年投入示波器芯片研發,2017 年發布第一代“鳳凰座”示波器專用芯片組,可實現最高 5GHz 帶寬、20GSa/s 采樣率、8bit 垂直分辨率。鳳凰座芯片組包括三款:示波器專用模擬前端芯片(帶寬 5GHz)、示波器專用信號處理芯片(帶寬 5GHz;采樣率 10GSa/s)、示波器專用寬帶差分探頭放大器芯片(帶寬7GHz),均針對示波器應用需求及産品可靠性提升進行了針對性設計。2022年7月,公司發布第二代“半人馬座”自研芯片組,可實現最高800MHz 帶寬、4GSa/s采樣率、12bit 垂直分辨率,同時發布搭載此芯片組的HDO4000、HDO1000系列高分辨率數字示波器,實現 800MHz 帶寬和 12 bit 垂直分辨率。2018-2021H1公司自研芯片成本占比 3.33%/17.18%/12.60%/7.46%,搭載自研芯片的産品收入0.18/0.46/0.84/0.54 億元,占主營業務收入比例 6.33%/15.45%/24.44%/25.90%,2021 年搭載自研芯片的數字示波器銷售額占示波器銷售總額的55%左右,未來將呈持續提升趨勢,繼續發揮自研芯片優勢。公司較早投入自研示波器芯片組,經過十年積累,現已具備穩定的芯片研發團隊和較爲完善的芯片研發流程體系,在示波器全産品檔次的核心模擬信號鏈路均能采用自研芯片技術,將加快國産化進程,助力公司産品向更高技術指標突破。

收入利潤快增長,盈利能力穩中有升。公司 2021 年收入4.84 億元,2018-2021年收入 CAGR 爲 18.32%;2021 年歸母淨利潤(剔除股份支付)爲0.79億元,2018-2021 年 CAGR 爲 26.37%,收入業績保持較快增長。産品結構中,2021年數字 示 波 器 / 射 頻 類 儀 器 / 波 形 發 生 器 / 電 源 及電子負載收入占比分別爲49.88%/14.38%/11.37%/9.69%,示波器是第一大收入來源。盈利能力方面,公司毛利率保持在 50%左右,受美國關稅和股份支付影響略有波動,未來隨著産品結構優化有望進一步提升。公司淨利率(剔除股份支付)在15%-20%左右,呈明顯提升趨勢,未來隨著規模效應擴大,期間費用率下降,以及股份支付費用影響逐漸減弱,公司盈利能力仍有較大提升空間。

優利德:綜合性測量儀表領先企業,切入電子測量儀器打開成長空間

優利德成立于 2003 年,以電子電工測試儀表産品起家,儀表+儀器業務雙輪驅動。公司儀表板塊包括四大産品線:電子電工測試儀表、溫度及環境測試儀表、電力及高壓測試儀表、測繪測量儀表。同時,公司積極拓展電子測量儀器板塊,打開更大成長空間。公司的儀表、儀器兩大板塊産品通用屬性強,廣泛用于電子、家電、機電設備、節能環保、軌道交通、汽車制造、冷暖通、建築工程、電力建設及維護、醫療防疫、教育科研等領域。公司以自主品牌爲主,同時與歐美知名儀表品牌合作 ODM 業務,2021 年公司自主品牌/ODM 收入占比爲62.25%/37.14%,公司渠道建設較爲成熟,自主品牌銷往全球 80 多個國家和地區,在國內和海外分別有 100 多家核心經銷商,覆蓋全球主要市場。測試測量儀器儀表行業空間廣闊,在國産替代大趨勢下,公司不斷推出新産品、持續開拓經銷渠道、積極提升品牌力,有望加速成長。

儀表板塊穩健較快增長,加大研發投入,積極拓展測量儀器打開成長空間。1)儀表領域,公司在綜合性儀表領域處于國內領先地位,其中電子電工電力儀表技術水平領先,溫度環境類儀表較國外領先水平仍有較大差距,但不斷推出多款紅外熱成像儀,豐富産品功能和應用場景,正在加速追趕。2)儀器領域,公司目前覆蓋中低端産品,示波器最高帶寬 1GHz、8bit 分辨率,任意波形發生器最高輸出頻率 600MHz,頻譜儀最高頻率範圍 8.4GHz,射頻微波信號發生器最高頻率範圍 3GHz,主要覆蓋中低端檔次。公司 2021 年加大研發投入,大力投建成都研發中心及多個儀器在研項目,致力于提升儀器産品核心技術指標。2021 年公司研發費用 0.59 億元,同比增長 41.23%,研發人員 206 人,同比增長56.06%。根據公司披露,公司在研産品項目中,示波器達到 2.5GHz 帶寬、20GS/s 采樣率,並計劃在 2022 年第四季度發布相關産品,5GS/s 采樣率高速ADC 器件研發項目(用于 2GHz 帶寬以上的示波器)也在順利推進。展望未來,公司儀表板塊穩健較快增長,儀器板塊多款中高檔次産品陸續發布,將顯著提升産品覆蓋檔次,有望帶動收入提速增長,打開更大成長空間。

收入業績穩健增長,産品結構持續優化。公司 2021 年實現收入8.42 億元,歸母淨利潤 1.09 億元,2018-2021 年收入/歸母淨利潤CAGR 爲20.40%/41.07%,實現穩健較快增長。2021 年收入利潤有所下滑,主要系測溫産品在20 年疫情高基數之上大幅下降,非測溫業務收入同比增長 42.03%,仍保持高速增長。公司2021年毛利率 34.29%,淨利率 12.83%,自 2017 年以來盈利能力穩中有升。産品結構來看,2021 年電子電工儀表/溫度與環境儀表/測試儀器/電力及高壓儀表/測繪儀表收入占比分別爲 57.83%/19.60%/11.11%/6.59%/3.21%,電子電工和溫度環境類儀表合計收入占比接近 80%,是主要收入來源,目前測試儀器收入占比較小,隨著公司在儀器領域大力投入研發資源,多項在研項目順利推進,未來公司將推出多款中高端測量儀器産品,將帶動收入快速增長及産品結構優化,盈利能力有望持續提升。

股權激勵考核目標較高,充分彰顯公司發展信心。公司2022 年1 月頒布限制性股票激勵計劃,擬向 158 位激勵對象(占 2021 年底員工總數的16.04%)授予300萬股限制性股票,占總股本的 2.73%,涵蓋公司董事、高級管理人員和核心骨幹技術人員,有利于穩定核心團隊,充分調動員工積極性。公司制定較高業績考核目標,目標爲 2022-2024 年淨利潤不低于 1.50/1.80/2.16 億元,同比增長37.97%/20.00%/20.00%,2021-2024 年歸母淨利潤CAGR 達25.71%,較高業績考核目標充分彰顯公司發展信心。

思林傑:嵌入式儀器模塊領先供應商,拓展下遊領域成長空間廣闊

思林傑成立于 2005 年,是國內嵌入式儀器模塊領先供應商,爲客戶提供以嵌入式儀器模塊爲核心的定制化自動檢測方案。公司産品主要應用于消費電子領域的PCBA 功能檢測環節,2017 年成爲蘋果公司合格供應商,目前直接客戶包括運泰利、振雲精密、精實測控、廣達集團、鴻海集團等,並成爲全球知名品牌蘋果、安費諾、臉書、東京電子、所樂等公司的合格供應商。公司深耕消費電子領域,積極拓展至汽車電子、5G 通信、IC 測試等領域,長期成長空間廣闊。嵌入式儀器模塊滿足客戶定制化檢測需求,與傳統台式儀器形成互補。公司的嵌入式儀器模塊方案使用控制器模塊搭配不同的功能模塊,如數字采樣模塊、數字萬用表模塊、音頻分析模塊等,將檢測功能軟件及算法導入到控制器模塊中,實現通用示波器、萬用表等的同等性能,滿足客戶的定制化檢測需求。嵌入式儀器模塊方案具有微型化、集約化的特點,功能配置靈活,檢測速度快、效率高,且成本低,能夠滿足客戶多樣化的定制需求。公司産品主要用于蘋果産品PCBA功能檢測環節,在模組檢測、半導體與集成電路檢測、PCBA 在線檢測、射頻檢測等其他檢測環節,仍以傳統儀器儀表檢測方案爲主,兩者形成互補。

技術指標滿足基本檢測需求,深耕消費電子,積極拓展汽車電子、5G 通信、IC測試等領域打開成長空間。公司目前功能模塊包括:數字采樣模塊、信號源模塊、電源模塊、數字萬用表模塊、電子負載模塊、音頻測試模塊、電池仿真模塊等,産品線覆蓋全面。從核心技術指標來看,公司數字采樣模塊達到500MHz帶寬、12bit 分辨率,信號源模塊最高帶寬 2GHz,數字萬用表測量精度達到6 位半,滿足客戶基本檢測需求。公司産品主要用于蘋果電子産品的PCBA 功能檢測環節,未來將逐步拓展至整機産品功能檢測、模組檢測、半導體與集成電路檢測等環節,2021 年 11 月已切入蘋果電池模組檢測環節並獲得超過1600 萬元訂單。公司已成爲華爲、VIVO、臉書、 所樂、東京電子、亞馬遜等客戶的合格供應商,將持續拓寬客戶覆蓋面,深耕消費電子領域。除消費電子以外,公司産品也可用于屏幕、攝像頭、通信終端、電腦、元器件等多種産品檢測領域,積極向汽車電子、5通信、醫療電子、工業制造、航空航天等領域擴展,需求空間廣闊。

公司收入業績穩健增長,盈利能力較強。公司 2021 年實現收入2.22 億元,歸母淨利潤 0.66 億元,2019-2021 年收入/歸母淨利潤CAGR 爲22.34%/13.55%,實現穩健增長。公司毛利率/淨利率保持在 70%/30%以上,盈利能力較強。收入結構來看,2021 年嵌入式智能儀器模塊/機器視覺産品/其他主營業務收入占比79.38%/8.92%/11.69%,儀器模塊解決方案爲主,機器視覺産品主要爲工業智能掃碼器、智能相機、ACE 視覺平台等,配合儀器模塊一起內嵌在檢測設備中。展望未來,隨著公司在蘋果産業鏈中橫向拓展應用環節、切入其他消費電子客戶,以及開拓汽車電子、通信、IC 測試等領域,將打開更大成長空間。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】。