在全球CRS大環境下,越來越多的企業、高淨值人群將目光投到了新加坡,最主要的就是被新加坡的低稅率及優惠稅收政策所吸引。

新加坡的稅收政策是怎樣的?

新加坡以屬地原則征稅。公司和個人在新加坡發生或來源于新加坡的收入,或在新加坡收到或視爲在新加坡收到的收入,都屬于新加坡的應稅收入,需要在新加坡納稅。相應地,如果收入來源于新加坡境外,並且不是在新加坡收到或視爲收到,則不需在新加坡納稅。

新加坡稅率低、稅制單一。新加坡企業所得稅是17%,個人所得稅最高22%,並且繳納企業所得稅後,股東分紅無需交稅;中國企業所得稅繳納後,再分配到股東個人,還需要繳納20%的分紅稅。

新加坡與70多個國家簽署了免雙重征稅協定。其中包括美洲、歐洲和亞洲的大多數主要國家。目的是促進新加坡公司與其他國家和地區的貿易和商業,使企業更容易擴大業務,而不必擔心多次繳納所得稅,例如在其原籍國和在其海外業務國家。

新加坡的稅收有哪些?

1、企業所得稅Corporate Income Tax, 企業所得稅稅率爲17%,新成立的公司,首三年享有稅收優惠,首10萬新幣利潤,所得稅全免,接下來20萬新幣利潤,所得稅減免50%。對從海外獲得的資本收益、股息或收入等,在新加坡都免稅。

2、個人所得稅,針對新加坡稅務居民和非稅務居民有所區別。

在新加坡居住的新加坡公民(SC)或新加坡永久居民(SPR);或在新加坡居住/工作達183天以上的外國人被認定爲新加坡稅務居民。

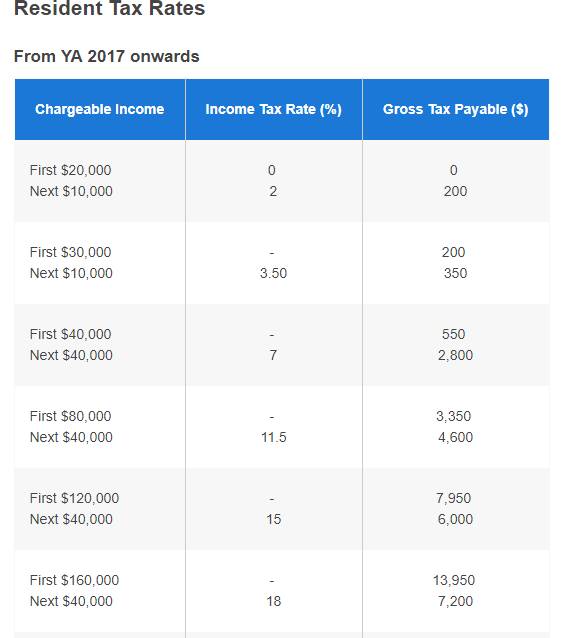

針對新加坡的稅務居民:個人所得稅實行新加坡個人所得稅實行累進稅率制,扣除免稅額度和許多減免項目之外,個人所得稅稅率保持在0-22%之間。

個人所得稅稅率表:

個人從海外獲得的資本收益、從海外獲得的收入、從新加坡公司獲得的分紅可免稅。

納稅居民有權就子女撫養費、老人贍養費、殘疾家人照顧費、職業培訓費、保險費以及公積金(CPF)繳款等十多項享受個人所得稅減免。

針對非稅務居民:如果非納稅居民在一個公曆年度內在新加坡受雇累計不超過60天,可免繳個人所得稅,但在新加坡擔任董事、演藝人員以及在新加坡進修實習的非居民個人除外。所以說提到的這幾類人還是要繳稅的。

非納稅居民只對其在新加坡境內賺取的收入繳納所得稅,稅率爲15%,或根據居民個人所得稅率繳稅,以較高者爲准,但不得申請個人所得稅減免。

3、消費稅GST,是對進口到新加坡的貨物以及在新加坡提供的商品和服務征收的一種稅,稅負最終是由消費者承擔的。從事提供貨物和勞務服務且營業額在100萬新幣以上的納稅人,需進行消費稅的納稅登記。進行了消費稅登記的納稅人,其消費稅應納稅額爲銷項稅額減去購進貨物或服務支付的進項稅額後的差額。新加坡目前的GST稅率是7%。住宅財産的銷售和出租以及大部分金融服務可免征消費稅。出口貨物和服務的消費稅稅率爲零。

4、關稅CUSTOMS DUTY

新加坡是一個免稅港。征收關稅的原則是,凡進口産品,只就在新加坡國內使用的部分征稅,不在新加坡國內使用或轉口部分不征稅;凡出口産品不征關稅。

對石油産品、汽車、煙草産品和白酒等少數商品征收進口關稅。這些稅是以特定于進口類型的費率征收的,或者以從價方式征收的,也就是說,按照所征稅的物品的價格按比例征收。

5、 印花稅STAMP DUTY:印花稅適用于轉讓公司股份和不動産的文件。與不動産有關的文件包括不動産的買賣、交換、抵押、信托、出租等;與股份有關的文件包括股份的派發、轉讓、贈與、信托、抵押等。新加坡的印花稅也較低,比如轉讓公司股份的印花稅爲千分之二。

6、不動産稅:是對所有不動産比如房子、建築物和土地征收的一種稅。每年一月份繳納全年的不動産稅,納稅基數爲不動産的年值。不動産的年值是根據不動産的年租金收入估算的,新加坡稅務局每年對不動産的年值進行評估。目前不動産的稅率爲10%-20%,居住在自有住宅裏的個人適用0%-10%的減免稅率。

7、其他雜稅,新加坡還有一小部分其他雜稅,例如,外國工人稅、機場客運服務費、博彩和賭博活動産生的收入征收賭博稅。但在大多數情況下,在新加坡從事日常業務的個人或公司不會面臨任何額外的隱性稅收。