一面是美國上市標准可能收緊,一面是全球多地證交所不斷自我革新、並頻頻向中國企業伸出橄榄枝,眼下中國企業較以往擁有了更多的融資平台選擇。

2020年上半年,A股預計共有120家公司首發上市,籌資1399億元,在科創板的帶動下,上海證券交易所(下稱“上交所”)奪IPO數量與籌資額雙冠王。港股市場無疑因中概股“二次上市”大賺人氣,僅京東和網易兩大中概股回歸就共籌資543億港元,占上半年籌資總額62%,前十大IPO中8家來自新經濟領域,籌資額占比高達94%。

“未來‘二次上市’會成趨勢,不少客戶來詢問關于香港‘二次上市’的事宜,不少項目已經啓動,未來一段時間會有更多中概股回流香港。”此前助阿裏巴巴赴美上市及在香港“二次上市”的富而德律師事務所美國證券業務合夥人賴志誠對第一財經記者表示。

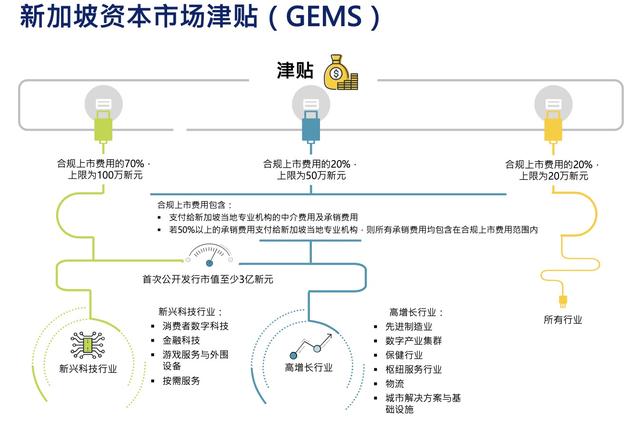

近期,新加坡交易所(“新交所”)也很拼。作爲亞洲財資中心,新加坡坐擁超3.4萬億新元的資管市場流動性資金,吸引了不少有意開拓東南亞市場的企業,但純中國內地企業仍十分罕見。記者了解到,近一個月,新交所在上海等地多次舉行宣講會和路演,欲吸引中國科技、醫療等領域優質企業上市。新交所中國區副主席陳慶此前對記者表示,2018年,新交所也推出了雙重股權架構股份上市規則,並祭出新加坡資本市場津貼(GEMS) ,凱利板上市審核時間最快提至4周,並與納斯達克聯手建立企業上市通道。

當前,逐步推進各類改革的A股自然令衆多企業心馳神往,“紅籌回歸”的問詢也與日俱增,同時全球各地的資本市場大門也同時打開。

新交所祭出上市津貼、聯通納斯達克

據Wind資訊和各大投行機構統計,目前在美上市的中概股接近250家,總市值達1.71萬億美元,而符合“二次上市”標准的企業近40家。

“現在有一個新趨勢,在香港市場上市的企業,也會選擇在新加坡市場發債,這體現了企業綜合利用各個市場融資優勢的趨勢。”陳慶對記者稱。當前,新交所仍是亞洲債券發行額占比最高的交易所,達40%,其中美元債占比最高。融資背後自然催生了財富管理需求,衆多信托、家族辦公室聚集在新加坡。目前,新交所也希望吸引更多中國企業“二次上市”。

根據第一財經記者的梳理,目前在新交所“二次上市”的公司有30家,總市值近3380億新元,來自歐洲、亞洲等不同地區,例如怡和控股、怡和策略、香港置地等在新交所二次上市的公司,至少99%的交易量在新加坡,但純中國境內的企業仍然罕見。

爲了吸引更多公司,新交所近年來積極改革。2012年英國曼徹斯特聯隊最終放棄新加坡、轉赴紐交所,就是因爲新交所不允許雙重股權架構。2018年6月,新交所推出了雙重股權架構股份上市規則。2020年4月8日,在新交所主板“二次上市”的香港金融機構尚乘國際(AMTD International)就是改革後的産物,其成爲首家在新交所上市的同股不同權結構的公司,也是新加坡今年最大的二次上市IPO。該公司2019年在紐交所挂牌上市。

“目前美國回港交所上市要重組VIE架構,也要遵守香港市場作爲主要上市地的規定,否則存在障礙,因此以前一些對新交所不感興趣的企業現在也在探索。”某美資律所合夥人告訴記者。

2019年2月,新加坡金融管理局更是推出“新加坡資本市場津貼”,撥款7500萬新元作爲上市津貼,資助擬上市公司上市費用的20%,新興科技領域的公司上市津貼最高可達70%,期限3年,且上市審批速度快于其他交易所。此外,過去五年間,新交所上市企業的再融資募資額爲IPO募資額的4倍。

不過,業內人士普遍提出新交所的流動性和估值問題。瑞銀全球投行部副主席李鎮國就對記者表示,“例如在新交所上市的企業規模、交易量比較低,且新加坡的投資者更願意投具有穩定性收益的投資産品,例如REITs,因而對于高增長、高科技的企業,港交所仍是更理想的上市地。”

但就差異性競爭力而言,新交所仍有其優勢。其上市門檻可謂相當“友好”,主板上市有三檔要求,凱利板則主要針對高速成長型的企業,上市門檻方面沒有量化指標。同時,近年來衆多希望開拓東南亞市場或醫療産業、科技領域的企業尋求在新加坡發展,這與政策優惠和國家産業生態密切相關。新加坡擁有衆多專注于醫療産業上市公司的投研機構、私募及風投,因此新交所上市的醫療類上市公司能夠獲得優異的估值水平。

記者也了解到,也有中國內地企業試圖以新交所作爲“跳板”。由于新交所此前與納斯達克聯手建立企業上市通道, 發展至一定規模後,申請在納斯達克上市,可享受新交所中央托收私人有限公司(CDP)與美國存托公司已建立的結算合作。

港交所仍是中概首選、聚集效應漸顯

就“二次上市”數據和當前的庫存項目來看,港交所仍是中概股首選的上市地。

京東、網易的“二次上市”主承銷商瑞銀證券亞太區投資銀行主管金弘毅對第一財經記者稱,“二次上市”主要有兩大動機,一是“買保險”以防未來美國上市收緊;另一方面,也起到了帶動股價的作用,拓展了投資者群體。

“香港市場有比較全面的投研覆蓋,尤其是針對科技互聯網、醫療等這類公司,因此對這類公司形成了聚集效應。香港的流動性承接能力也很好。”賴志誠告訴記者,“關鍵還在于,相比起一些市場存在的隱性上市成本,香港上市結果的可預測性較強,即若公司符合上市規則的要求,最後的結果如何是比較確定的,但並非每個市場都是如此。”

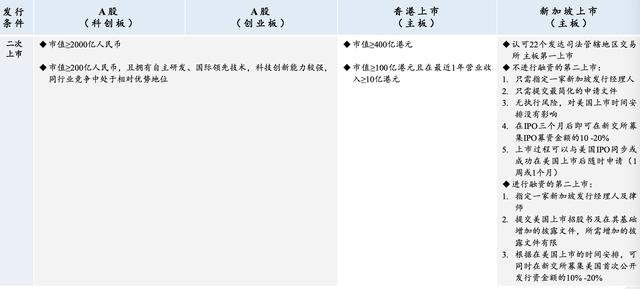

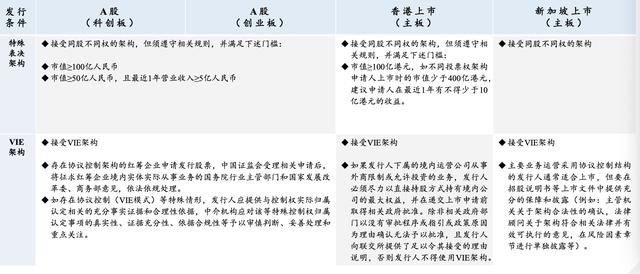

各交易所“二次上市”標准,以及特殊表決架構/VIE架構安排。來源:金杜律師事務所

當前全球經濟不景氣,公司也並不願意冒險直接私有化。富而德律師事務所企業及並購業務顧問周峥對第一財經記者稱,“例如最近易車、58同城也都被私有化,但它們的市值不高,在50億~100億美元之間,這種私有化是有可能實現的,但如果市值再大一些就具有挑戰性,例如市值300多億美元的公司,雖然早年有大市值中概股私有化成功的案例,但這是在經濟非常好的時候。在現在的環境下,沒有公司會願意過度冒險。因此如果還想在內地市場上市,‘二次上市’是比較快捷的方式。”

事實上,瑞幸事件和潛在的監管收緊並未從根本上改變投資者對中概股的態度,未來ADR的投資者也可改持相應港股。周峥稱,“早年中概股公司也出現過會計造假、公司治理等不符合國際最佳實踐的問題,也曾引發退市,這在美國投資圈並非新問題。未來若投資者看好中國經濟,還是會繼續持有。而且若公司在香港市場‘二次上市’,ADR和港股之間也是可以轉換的。因此,目前的風險都是市場上公開的信息,投資者也會挑選更優質、風險比較小的公司。”

當前,南下資金的湧入也爲企業帶來想象力。恒指8月季檢料開始納入同股不同權及第二上市新經濟龍頭,不排除未來會將“二次上市”公司納入互聯互通機制。自美團點評和小米于去年10月底被納入“港股通”以來,獲得了最大的南下資金流入,截至今年一季度末金額分別達41億、22億美元。

“朝陽公司”尋覓“朝陽資本市場”

當前,全球每一家交易所都在思索如何爭取“朝陽公司”。

“中國的創新公司都在思考,去科創板還是創業板,還是納斯達克?朝陽行業的公司也在尋找處于朝陽階段的資本市場。20年前的互聯網行業,恰如今日的生物科技行業。更早一批創新藥公司已經登陸納斯達克和香港市場,未來中國境內資本市場也將吸引更多創新企業。”領複資本合夥人冀田對第一財經記者表示。目前而言,高科技企業並未放棄美國市場。今年6月,中國生物科技公司掀起了美國上市潮,傳奇生物、燃石醫學、泛生子在納斯達克相繼上市,燃石上市首日股價爆漲49%,市值49億美元。當前,總計173家中概股在納斯達克上市,合計市值約4980億美元。

“即使港交所接受不盈利的生物醫藥公司,但臨床試驗的安全標准起碼等同于完成第一期臨床試驗,但美國甚至不設這一要求,因此吸引了更多初期企業,美國也有更多專業的高科技領域研究員,投資者更了解如何給公司估值。”冀田稱。盡管2019年港交所募資額全球第一,而上交所亦憑借科創板效應排名第二,“但在生物科技領域,納斯達克寶刀不老。2019年全球十大生物科技公司IPO名單中,納斯達克六個,港交所四個,未來科創板和創業板也可能迎來更多這類企業。”

加速改革的A股正在吸引更多新經濟和高科技企業的關注,隨著紅籌回歸的門檻已從2000億降至200億元,衆多紅籌公司在探索“A+H”的可能性。金弘毅對記者表示,“我們服務的一些初期在海外上市的大企業在發展到一定規模後,也需要國內的融資渠道,甚至考慮境內子公司分拆上市融資;同時,也有境內企業需要境外的平台,包括已在A股上市的公司也會考慮做H股或在倫交所發行GDR,打通海外融資的渠道,這也將成爲中國企業的大趨勢。”