新能源汽車正將中國汽車工業引向“快車道”。

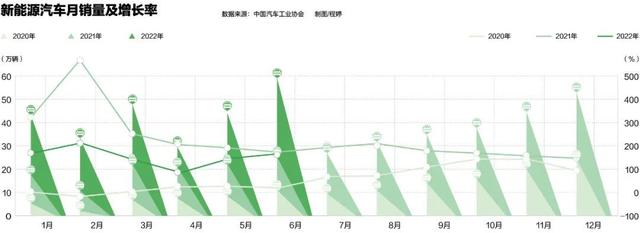

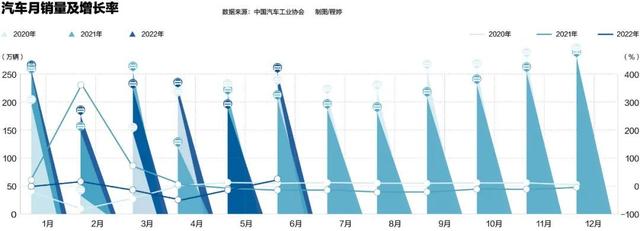

全國乘用車市場信息聯席會(以下簡稱“乘聯會”)零售數據顯示,2022年上半年,國內新能源乘用車銷量達到224.7萬輛,同比增長122.4%;中國新能源汽車銷量已達全球市場的59%,是歐洲近兩倍的水平。而據公安部統計,截至2022年6月底,中國新能源汽車保有量已突破1000萬輛。

與此同時,中國已建成全球最大的充換電網絡。據國家能源局局長章建華介紹,“截至今年6月,中國已累計建成392萬台電動汽車充電基礎設施。2025年將滿足超過2000萬輛電動汽車的充電需求。”

圖/視覺中國

“目前,國際車企大部分比中國車企電動化的進度要慢,技術要落後,産業鏈布局要差。”乘聯會秘書長崔東樹在接受《中國新聞周刊》采訪時表示:“中國新能源汽車換道超車的目標已經基本實現。”

不過,崔東樹也表示,目前國內在新能源汽車産業鏈方面仍有短板要補。“锂、钴、鎳等資源短缺,電池企業産能還需更充分,下遊企業利潤偏低的現狀也需要改善。”事實上,查閱新能源整車及零部件企業財報不難發現,在這個看似火熱的市場,大多數企業的盈利狀況並不樂觀。

在剛剛結束的2022世界動力電池大會上,廣汽集團董事長曾慶洪直言在給甯德時代“打工”,而甯德時代也頗爲委屈地表示,自己的利潤也很一般。在原材料價格一路飙升的背景之下,行業上下遊都在抱怨“沒賺到錢”。

此外,有動力電池産業專家向《中國新聞周刊》表示,“日本、歐美等國在中國動力電池薄弱的領域悶聲搞研究,並且已經形成一些領先優勢,如日韓企業在固態電池領域專利數已經遙遙領先。”上述人士認爲,中國新能源産業取得的成就值得肯定,但越是取得成績,就越要保持警惕,繼續在關鍵技術上實現突破。

“最大的競爭對手

很可能來自中國公司”

從十年前的“十城千輛”,到持續數年的政府財政補貼,再到一輪又一輪的政策支持,乃至開放國門引入“特斯拉”形成新能源汽車市場的“鲶魚效應”⋯⋯在極具政策優勢的環境下,中國品牌率先開始向新能源汽車領域布局與轉型,“收獲期”也來得更早。

原本在汽車市場並無明顯優勢的中國品牌,在電動化轉型上更早、更堅定。早在2015年12月,包括中國在內的195個國家就簽署了《巴黎協定》。2020年,中國宣布了“雙碳目標”:2030年前碳排放達峰,2060年前實現碳中和。

值得注意的是,中國從排放達峰到淨零排放的時間比美國、法國、德國等國家更短。中國汽車産業的碳排放總量占中國碳排放總量的比例雖然較發達國家而言並不高,但如果中國汽車産業“按部就班”發展,幾乎不可能實現“雙碳目標”。

前不久,歐洲議會提出的關于在2035年于歐盟境內停止銷售新的燃油車的提案已經在爭議中得到通過。國際能源署發布的全碳中和路線圖顯示,2030年,新能源汽車年銷量將達到5500萬輛;到2035年,全球大部分國家將禁售燃油汽車,全面進入新能源汽車時代。

除了環境保護、“雙碳目標”等要求,在比亞迪股份有限公司董事長兼總裁王傳福看來,從能源角度來看,中國大力發展電動車有著另一層深度考量。

王傳福表示,中國在2021年有72%的石油要依靠進口,而且進口的石油裏,有70%是通過南海運到中國岸上,在所有的中國石油裏面,70%用于交通。“汽車消耗了中國石油的70%,從三個70%可以看到,電動車必須要大力發展,或者說中國發展電動車比任何一個國家都有緊迫性。”

與此同時,如何改變燃油車市場上中國品牌的地位也是亟待解決的問題之一。德系品牌在發動機、變速箱、電氣原件、底盤模塊化平台乃至品牌建設方面,都構築起深深的護城河。美系車、日系車在國際市場上也一直有著較強的競爭優勢,相比之下,中國傳統燃油車制造研發起步較晚,與國際巨頭相比差距巨大。

但在新能源汽車領域,所有國家、所有車企,都被拉回到全新的起點。德國《南德意志報》近日以《中國汽車業強行超車》爲題,表示中國在用自己的方式,繞過西方在內燃機方面的優勢,並准備在技術上達到西方同等的水平。

懂車帝在最近一年時間先後進行了規模最大的電動汽車冬季測試以及夏季測試,其向《中國新聞周刊》提供的數據顯示,在冬季續航測試環節,中國品牌車型表現搶眼,實測續航成績排名前10的車型中,有7款來自于中國品牌;而從電動汽車夏季測試結果來看,中國品牌車型的穩定性和極限性能表現同樣優于合資品牌。

不斷提升的産品性能也使得新能源車型的市場接受度不斷提高。數據顯示:從2005年到2015年,中國新能源汽車的滲透率才突破1%;而從2016年到2019年上半年,滲透率迅速從1%提升到5%;從2020年下半年開始,行業走上增長快車道。2022年上半年,中國新能源汽車的滲透率已經達到21.6%。不難看出,如今的新車銷售市場,每賣出五輛汽車就有一輛是新能源汽車。

“足夠大的市場規模決定了需求,需求則決定了技術的發展和産業的投入。基礎設施方面中國在全球的優勢是有目共睹的,只要有應用場景,一定發展得比外國要快。” 萬集科技董事長、總經理翟軍在談及新能源及智能網聯汽車的發展時向《中國新聞周刊》表示。

國家信息中心數據顯示,2022年1~5月中國品牌乘用車市場份額已經攀升至43.6%,其中燃油車市場份額近年來保持穩定,均在31%左右,而新能源汽車市場份額已經達到85.6%,帶動了中國品牌的整體表現。其中,比亞迪、長安汽車、長城汽車、吉利汽車和奇瑞汽車等傳統企業份額提升明顯。此外,包括蔚來、小鵬、理想等在內的造車新勢力也開始逐步贏得市場認可。就連特斯拉CEO埃隆·馬斯克都直言,特斯拉最大的競爭對手很可能來自中國公司。

數據顯示,比亞迪今年上半年售出64.1萬輛汽車,同比增長高達300%以上,這一數字超過了特斯拉56.4萬輛的半年銷量。“比亞迪已經率先宣布從今年3月起停止燃油汽車生産,將專注純電動和插電混動汽車業務。”王傳福說。

與此同時,坐上全球新能源汽車銷量頭把交椅的比亞迪,正加速走向全球市場。7月21日,比亞迪日本分公司在東京召開品牌發布會,宣布正式進入日本乘用車市場,並亮相元PLUS、海豚和海豹三款車型。

不止是乘用車領域,在新能源商用車領域也有不少中國品牌表現不俗。宇通集團也已成長爲全球規模最大的客車及新能源商用車企業,參與到國際市場的競爭中。宇通相關負責人向《中國新聞周刊》介紹,“新能源産品批量遠銷全球40多個國家和地區,已累計銷售超過16萬輛新能源商用車”。

技術的長板和短板

中國的動力電池無論裝車量還是技術水平,都有出色的表現。

根據2022世界動力電池大會數據:截至今年6月底,中國動力電池裝機量累計達531.9GWh,保持全球領先。從2021年數據看,中國動力電池裝機量共計達到154.5GWh,占全球裝機量約五成。在全球動力電池裝機量排名前十的企業中,中國企業占據6席,市場份額約爲48%。今年上半年中國動力電池裝車量110.1GWh,同比增長109.8%。其中三元锂電池裝車量占比41.4%,同比增長51.2%;磷酸鐵锂電池裝車量占比58.5%,同比增長189.7%。

同時,中國動力電池技術水平快速提升,已形成涵蓋基礎材料、電芯單體、電池系統、制造裝備的完整産業鏈,負極材料全球市場占有率達到90%,隔膜材料自主供給率超過90%。三元锂電池、磷酸鐵锂電池的系統能量密度處于國際領先水平。截至目前,中國動力電池標准出台數量占全球比重超過40%。

“雖然說電池不是中國發明的,但是,應該說中國實現了彎道超車。”中國科學技術大學教授、國家“973”計劃首席科學家孫金華表示:“目前,中國的電池技術以及電池産量已經達到了全球總産能的60%,未來的發展目標是高能量密度、高安全、長壽命、低成本。”

在動力電池領域,甯德時代、比亞迪等企業成爲行業的領軍者。數據顯示,2022年1~5月全球動力電池裝機量爲157.4GWh,其中,甯德時代穩居榜單冠軍,1~5月動力電池裝機量53.3GWh。今年上半年,甯德時代的全球裝機市場份額達到34%,去年是28%。與此同時,比亞迪2022年6月的市占率爲18.53%,位列中國動力電池裝車量第二名。當前比亞迪生産的刀片電池幾乎全爲自家車型使用,換言之,僅憑比亞迪一家新能源汽車廠商,刀片電池的裝車量就占到了中國市場近兩成的水平。

值得注意的是,外國品牌目前雖在新能源汽車領域發展相對緩慢,但已經在加快布局。從整個産業鏈來看,上下遊關鍵資源短缺,中遊技術不夠完善,下遊的國際競爭力增加等都需要中國品牌提高警惕。

目前,全球锂、钴、鎳資源的分布集中度較高且呈現寡頭壟斷特征,中國锂資源雖然豐富但禀賦不佳,而鎳、钴資源匮乏,锂、钴、鎳資源大量依賴進口,對外依存度較高。

2021年4月,比亞迪陝西西安工廠汽車焊接生産線。圖/視覺中國

此外,在某些技術層面,國外企業的實力同樣不容小觑。

從事動力電池産業研究的資深人士告訴《中國新聞周刊》,目前在全固態的全球電池專利方面,日本、韓國領先優勢明顯;在電池基礎理論研究方面,美國的實力不容小觑;而在電池設計制造等方面,歐洲也具有相當的優勢。從事專利調查和分析的調查機構Patent Result的數據顯示,2000年~2022年3月,全固態電池專利數前十名中,有日本企業6家、韓國企業4家,沒有一家中國企業上榜。

專利數前五的企業分別爲豐田、松下控股(HD)、出光興産、三星電子、村田制作所,除了三星電子,其余4家均爲日本企業。其中,位列第一的豐田,專利數達1331件,是第二名的3倍。

中國科學院院士歐陽明高在2022世界動力電池大會上表示,歐盟提出動力電池2030計劃,目標瞄准新一代智能電池。中國動力電池行業要加大力度,面向2030年,實現動力電池從材料選擇、電池設計、制造、使用、回收的全鏈條智能化。

同時,在電動汽車的未來發展路徑中,智能化已經成爲下一個競爭關鍵點。目前,在智能駕駛領域,特斯拉采用了純視覺攝像頭路線,而國內更多企業選擇了毫米波雷達、激光雷達、攝像頭、高精度地圖組合的“複合感知系統”。但在激光雷達領域,中國還是追趕者的角色。

激光雷達企業北醒CEO李遠告訴《中國新聞周刊》,在中國還沒有激光雷達公司上市的時候,美國就已經有多家市值幾十億美元的激光雷達上市公司了。“全球凡是有關視覺和無人駕駛的專利,美國目前排名第一,幾乎占據了50%以上,日本占據20%,中國僅占約7%,相差近乎10倍。”當然,李遠也表示,目前差距逐漸在縮小。“反觀激光雷達領域,這種近兩年才起步的感知技術,中美之間已經沒有十倍的差距了,且中國在這幾年專利數量增長非常快,中國想彎道超車,可以從加速發展下一代傳感器開始。”

與此同時,目前中國算力和智能芯片,依舊依賴美國公司(高通、Mobileye),MCU方面則依賴歐洲公司(恩智浦、博世等)。“盡管2021年國內新能源汽車産銷均超過350萬輛,但芯片、動力電池、操作系統、基礎設施等産業短板仍然存在。”中國汽車工業咨詢委員會主任安慶衡表示。

市場火爆,盈利寥寥

值得注意的是,目前在新能源汽車領域,整車生産企業中僅有特斯拉和比亞迪兩家處于盈利狀態,動力電池領域的盈利狀況也並不樂觀。

特斯拉是目前新能源汽車領域最賺錢的公司。根據特斯拉第二季度財報,其營收及利潤大漲,實現營收169.34億美元(約合人民幣1142.57億元),同比增長42%;GAAP營業利潤爲25億美元(約合168.67億元),實現了14.6%的行業最高水平營業利潤率。

特斯拉能取得今天的業績,與其在中國市場的發展密不可分。乘聯會數據顯示,2022年6月,特斯拉上海超級工廠78906輛的月銷量再度刷新曆史紀錄。特斯拉中國方面告訴《中國新聞周刊》,特斯拉上海超級工廠今年上半年共實現出口97182輛汽車,車輛分別出口到歐洲、澳大利亞、日本、新加坡等發達國家。馬斯克在二季度財報電話會上,盛贊特斯拉中國團隊的貢獻。

在國內,比亞迪一枝獨秀,上半年累計銷量超過64.1萬輛,甚至超過特斯拉的56.4萬輛。數據顯示,比亞迪預計2022年上半年歸屬于上市公司股東的淨利潤28億元~36億元,同比增長138.59%~206.76%。比亞迪是目前國內表現最爲優秀的新能源汽車企業,雖實現了盈利,但與特斯拉的盈利能力相比仍有較大差距。

除此之外,大多數新能源車企仍處于虧損狀態。在最受矚目的造車新勢力企業中,理想2022年一季度收入總額爲95.6億元,淨虧損1090萬元;小鵬一季度虧損了17.31億元;蔚來2022年第一季度實現營收99.11億元,淨虧損達到17.83億元,同比擴大295.56%。

7月21日,廣汽集團董事長曾慶洪在2022世界動力電池大會上抱怨,動力電池價格太高,大部分新能源汽車企業都處于虧損狀態。由于廣汽集團所需的動力電池一半由甯德時代提供,曾慶洪甚至自嘲,“目前動力電池成本占汽車總成本的60%,我們現在不是在給甯德時代打工嗎?”

甯德時代首席科學家吳凱次日回應:“我們公司今年雖然還沒虧本,但基本上在稍有盈利的邊緣掙紮,非常痛苦,利潤往哪兒走,大家可以想象。”財報數據顯示,今年一季度,甯德時代營收486億元,同比增長153%;淨利潤近15億元,下降23%。這是該公司自2020年三季度之後的首次季度業績下滑。不只是甯德時代面對利潤下滑的考驗,國軒高科今年一季度淨利3220萬元,同比下跌超三成;欣旺達一季度淨利9492萬元,同比下滑26%。

“目前動力電池産業這麽火,但是電池廠卻並沒有很好的利潤。”有動力電池企業人士告訴《中國新聞周刊》,從去年下半年開始,碳酸锂的漲價幾乎漲了10多倍,這導致電池廠壓力巨大。“沒有利潤,說明這個産業是有問題的。”東證期貨指出,當前锂電産業鏈供應端的瓶頸仍在于上遊資源端,行業利潤加速向上遊集中。

合資反擊,謹防打壓

面對中國新能源汽車市場的快速崛起以及充分的競爭環境,外資、合資品牌自然不會坐視不理。崔東樹表示,合資品牌的基礎能力本身就很強,隨著電動化轉型,其新能源車型競爭力也在不斷增強。如傳統汽車領域的領跑者大衆、寶馬、奔馳、奧迪等,都在紛紛加快電動化轉型,並加大在中國市場的布局。

在傳統車企中,大衆的電動化相對更早也更積極,大衆正在持續優化産品布局,開發出用于生産制造電動車的MEB純電平台,並且連續發布了多款車型,包括ID.3、ID.4、ID.6等,覆蓋不同細分市場,南北大衆去年更是共同完成了5款全新ID.産品的投放,以滿足多樣化的消費需求。

7月29日,安徽合肥市經開區一家企業內,工作人員在動力電池生産線上作業。圖/新華

一汽-大衆銷售有限責任公司(銷售)副總經理劉洪濤在接受《中國新聞周刊》采訪時表示,“ID.CROZZ家族單月銷量突破九千台。這個成績達到了我們的預期。實際上,五六月份,ID.車型的生産供給還是非常緊張的,終端市場一車難求。可以說我們新能源轉型取得了初步成功。”

而作爲傳統豪華品牌巨頭的寶馬、奔馳、奧迪,也在不斷加快電動化轉型的步伐。6月23日,華晨寶馬生産基地大規模升級項目(簡稱:裏達工廠)正式開業。該項目總投資150億元,是寶馬在華最大的單項投資。寶馬集團負責生産的董事諾德科沃奇博士向《中國新聞周刊》表示,裏達工廠具備面向電動化的生産體系,最高可以實現100%的電動車生産能力。“寶馬集團全球每銷售三輛汽車當中就有一輛交付給中國客戶。我們現在面臨著巨大的挑戰,而BMW iFACTORY戰略將進一步強化寶馬在汽車制造領域的創新力和領導力,特別是新的裏達工廠,是BMW iFACTORY生産戰略的最佳範例。”

與此同時,奔馳、奧迪等也紛紛落子布局:6月13日,奔馳在中國生産的第400萬輛整車于順義工廠下線,這座改造完成的新工廠首次曝光。下線的新車是基于奔馳新一代純電平台EVA 2.0打造的全新EQE,這款車型將于年內上市。北京奔馳的電動化轉型肉眼可見將全面提速。

6月28日,奧迪一汽新能源汽車項目在長春開工,這是奧迪在華首個專門生産純電動車型的生産基地。由此,奧迪正式開啓在中國市場本土化生産基于PPE平台的純電動車型項目,在此平台上將誕生奧迪下一代最新高端電動車車型。

除了企業層面的加快轉型,在國際領域,中國在新能源汽車領域的超車,已經引起歐美等傳統汽車強國的注意,國際競爭的局面日趨複雜化。

2022年5月,美國證券交易委員會(SEC)先後將理想汽車、小鵬汽車、蔚來汽車等88家中概股加入“預摘牌名單”,對中國新能源汽車産業快速崛起的新星進行打壓。

此前,美能源部于2月24日發布首個保護美國清潔能源供應鏈的綜合戰略《保護供應鏈以實現清潔能源轉型戰略》,旨在建立一個安全、有韌性和多樣化的國內能源行業工業基礎,從而確立美國在清潔能源制造和創新領域的全球領導者地位。提出舉措包括:爲關鍵礦産資源可持續開發計劃提供4400萬美元,以增加國內銅、鎳、锂、钴、稀土元素等資源的供應;創建一個專注于加強和保護能源供應鏈的辦公室;撥款80億美元建立四個清潔氫中心等。

在新近發布的行政指令中,拜登政府明確指出,制造新能源汽車所需的電池、半導體等關鍵零部件必須是美國制造。歐盟各國也推出日益嚴苛的碳排放監管政策,借機向中國新能源車企提出了針對低碳生産、材料回收、LCA(電池全生命周期碳排放)等方面的明確要求,向中國車企施加巨大壓力。

2022年6月7日,美國民主黨參議員向參議院金融委員會提交了一個設立碳邊境調節機制(CBAM,俗稱碳關稅)的立法提案,名爲《清潔競爭法案》(Clean Competition Act,下簡稱CCA)。CCA的基本邏輯是,以美國産品的平均碳含量爲基准線,對碳含量超過基准線的進口産品和美國産品均征收碳費。“2025年開始碳稅額的設置力度會越來越嚴格。通過計算,我們其中一款産品的碳足迹上遊供應鏈裏面的排放占比達到了84.6%。”甯德時代副總裁曾嵘稱,甯德時代主要從工廠建設、能耗管理和提高生産效率三方面減少碳排放。

無獨有偶,“俄烏沖突”下,歐美將俄羅斯踢出SWIFT系統後,導致金融屬性很強的有色金屬(如鎳)的交易變得困難重重,從而影響了鎳等有色金屬的市場供應和價格。中國是電池級金屬鎳的第一大消費國,中國廠商占據全球70%的動力電池市場。鎳的市場供應和價格明顯給中國車企和電池行業帶來了很大影響。

在國際市場,根據市場調研機構InsideEVs 2021年的數據,德國是全球除了中國外最大的新能源汽車市場,以69.01萬輛的銷量居歐洲第一,同比增長72.7%。在巨大的消費市場引導下,德國傳統車企已開始轉型。此外,美國今年上半年累計銷售新能源車41.9萬輛,同比也實現了50%的增長。

事實上,新能源汽車市場的競爭仍是一次長跑。中國由于出發較早,目前處于領先地位。但賽程漫長,中國品牌也應該看到,傳統汽車強國已經開始了針對新能源汽車領域的反擊。目前,中國在新能源汽車領域形成了量的規模,但是還沒有形成絕對領先的質量、技術優勢。對于中國新能源汽車産業來說,要想守住領先優勢,捍衛頭部地位,仍需要正視自身的優勢及不足,唯有不斷補足短板,才能在“換道超車”後,在這場漫長的競爭中始終居于領跑地位。

原標題:新能源車“換道超車”背後

記者:劉珊珊