作者:代堂鳴

來源:小代嘚吧嘚

支付與支付方式,是人類文明發展史中不能繞開的話題,同樣也是一個困擾了人類千年的問題。在茹毛飲血的遠古時期,人類通過“以物易物”的方式,來獲取商品或事物,各取所需,互蒙其利。比如,我用我家的兩只羊去換你家的一頭牛,我用一匹布去換你兩把石斧。

經過了漫長的以物易物,我們的祖先逐漸發現,這種方式效率低且成本大。例如,我用一顆白菜換你的羊,無法破整找零,導致“交易”難以達成。于是,貨幣出現了。從封建社會銅錢、金銀塊的使用,再到紙幣雛形“交子”的出現,從現代社會紙幣的普及到銀行卡的使用,每一種支付方式的變革都是推動時代發展的強勁動力之一。

尤其是近代,銀行卡改變了人們的消費模式和生活方式,彌補了大額現金交易的不安全性和不便,減少了現金和支票的流通,拉動了消費增長,其普及和推廣對社會經濟的發展意義重大。現如今,刷臉支付正在興起,數字貨幣已在預熱,未來銀行卡業務的發展又是怎樣呢?

根據以上現象,筆者查閱了一些資料,對自己的知識體系進行了梳理和思考。不對之處,還請批評指正,我們共同來探討,我願意和你一起進化。

本文分三個部分來談:

一、我國銀行卡的發展曆程

二、銀行卡相關法規與政策

三、多角度觀察銀行卡業務

一、我國銀行卡的發展曆程

1.1 銀行卡的概念

銀行卡(Bank Card)是指商業銀行向社會公開發行的,具有消費信用、轉賬結算、存取現金等全部或部分功能,作爲支付結算工具的各類卡的統稱。

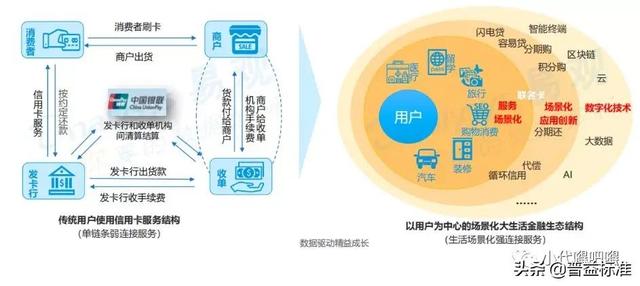

因此,銀行卡業務是提高商業銀行綜合實力的重點。尤其是信用卡業務,受消費金融升溫推動,各行業務拓展積極,即使是對公業務的國有大行,也投入競爭,紛紛跑馬圈地。

銀行卡業務有三個特點:

- 技術性強,需要強化海量數據的業務處理能力,建立安全、高效、穩定的用卡環境。

- 涉及面廣,業務涉及但不限于營銷、運營、風控、服務、技術升級或應用創新等方面。

- 風險極高,需要把控風險敞口,完善欺詐風險防控體系建設,提升欺詐監控精准度。

1.2 銀行卡的起源

最早産生的銀行卡是信用卡,起源于1915年的美國。在那個時候的信用卡是一種能夠證明身份和支付能力的卡片,但發行銀行卡的機構並不是銀行,而是一些百貨商店、飲食業、娛樂業和汽油公司。

這一時期美國的商店和百貨公司相當有賺錢頭腦,他們爲了招攬顧客、推銷商品從而擴大營業額,就對一定範圍內的居民進行發放,顧客憑借這樣的信用籌碼在發行的商店及分店賒購商品,約期付款,奠定了信用卡的雛形。

後來有一天,美國一個名叫弗蘭克·麥克納馬拉的美國商人,在紐約一家飯店請客吃飯,就餐完畢准備離席時發現沒帶錢包,不得不打電話讓妻子親送錢包解救,這麽尴尬的場景給了馬克納馬拉一個靈感,爲什麽不能創建一家信用卡公司呢?

于是在1950年的春天,麥克納馬拉與好友在紐約創立了“大來俱樂部”(DinerscCub),即大來信用卡公司的前身。俱樂部爲會員提供能證明身份和支付能力的卡片,會員憑卡片可以記賬消費,然後由大來公司代付賬款,之後再向持卡人收款。

由于卡片的便利性使得信用卡業務慢慢擴展到航空、飯店等各種行業,發卡機構也有了變化。當然,銀行也看到了這個發展潮流。

1.3 銀行卡的發展

最早發行的銀行信用卡在1952年,美國加州富蘭克林國民銀行作爲金融機構首先發行。此後,衆多商業銀行加入了發卡行列,主要是因爲銀行資金實力雄厚、信譽良好、分支機構廣泛,所以信用卡的使用範圍和應用領域得到了擴展。

到1959年,美國已經有60多家銀行開始發行信用卡。之後銀行信用卡受到社會各界的關注和認可,得到迅速發展。信用卡也不僅局限于美國,在英國、加拿大、日本和歐洲衆多國家盛行起來。

隨著我國改革開放的實施,對外經濟和文化交流日益擴大,在這樣的時代背景下,許多人把國外流行的信用支付方式帶到了中國和其他地區,有中國香港、中國台灣,還有新加坡、馬來西亞等地,信用卡從此進入了中國。

以發行第一張銀行卡爲標志,中國銀行卡市場的發展經曆了起步、形成、探索、發展、成熟和變革六個階段。

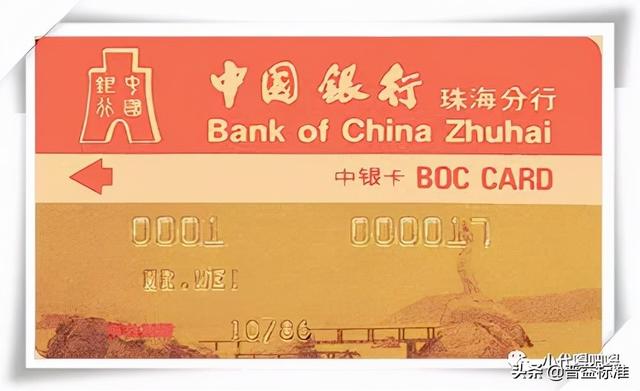

(1)起步階段(1985~1993年)

1985年3月,中國銀行珠海分行發行了國內第一張銀行卡“中銀卡”,標志著國內銀行卡邁出了發展性的第一步。1987年,工商銀行發行了紅棉卡,並于1989年更名爲牡丹卡。1990年,建設銀行發行了龍卡。這一階段,國內銀行卡業務從無到有快速發展。

(2)形成階段(1994~1996年)

1994~1996年是我國銀行卡發展的第二階段。此前各發卡行都是獨立發卡,發卡標准不統一、獨立布設自己的ATM和POS,僅限本行使用,存在較大的局限性。因此,全國金卡工程開始啓動,推動了全國統一的銀行卡業務規範和標准的形成,推進了全國統一的銀行卡跨行轉接網絡的建設。

在此階段,股份制銀行業紛紛也加入發卡行列,發卡機構數量、發卡總量、卡種類、業務範圍等方面都呈現快速增長態勢,國內銀行卡市場規模迅速擴大。

(3)探索階段(1997~2001年)

1997年10月30日,中國人民銀行牽頭發起成立了銀行卡信息交換總中心,1999年9月,中國人民銀行正式成立了“全國銀行卡工作領導小組”,2001年2月,組織召開了全國第一次銀行卡工作會議,並開始籌建我國的銀行卡組織——銀聯。我國銀行卡逐步實現聯網通用。

(4)發展階段(2002~2004年)

2002年3月,中國銀聯在合並全國銀行卡信息交換總中心和18家城市(區域)銀行卡網絡服務分中心的基礎上正式成立。銀聯成立標志著我國銀行卡進入了一個新階段,開始向集約化、規模化發展,進入了全面、快速發展的時期。

在國務院和人行的支持下,國內銀行卡受理市場開始迅速擴大,ATM終端、POS終端和商戶加入網絡,業務受理網點數量和覆蓋範圍大大增加,爲國民提供了更方便的用卡環境。

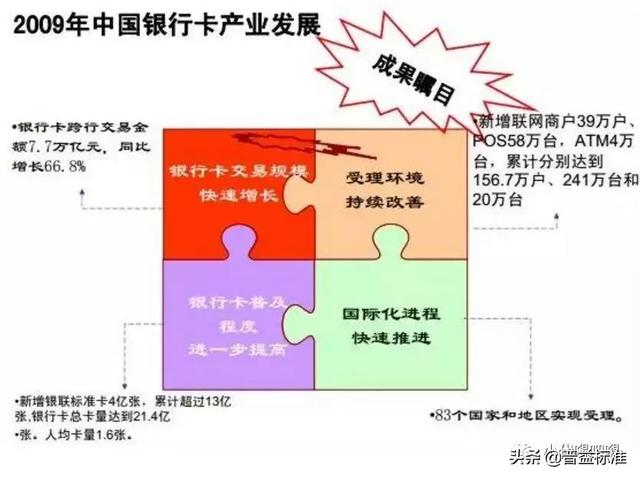

(5)成熟階段(2005~2012年)

2005年之後,銀行卡産業開始加強跨行業合作,與老百姓生活密切相關的行業拓展上。在水、電、氣以及航空、加油、醫院、學校、海關等與人民群衆生活密切相關的領域得到了越來越廣泛的應用,爲群衆生活帶來了極大的便利。

進入2007年,國內銀行卡市場在過去的基礎上,繼續保持規模增長態勢。截止2011年末,國內銀行卡累計發卡量突破29億張,受理商戶總量超過了318萬戶,POS和ATM總量分別達483萬台和33.4萬台,一個規模化的銀行卡受理網絡在我國已經形成。

期間,電子支付渠道經過産業各方的不斷探索創新,已由ATM、POS傳統受理渠道爲基礎,以互聯網支付、手機支付、固定電話支付、自助終端支付以及其他各類新興支付方式爲補充的綜合性、立體化的支付渠道體系。

(6)變革階段(2013後)

2013年8月微信5.0正式上線;2004年,支付寶脫離淘寶,成爲第三方支付平台。2005年前後,財付通、拉卡拉等第三方支付企業也相繼成立。盡管微信和支付寶的飛速發展,但銀行卡也必不可少,因爲大多支付方式都需要綁定一張銀行卡。

截止2017年末,我國銀行卡發卡量66.93億張,境內受理的商戶、POS和ATM分別達2593萬戶、3119萬台和96萬台。

隨前沿科技的進步,促使銀行卡産業向互聯網、多渠道、創意性等方向發展。如多元化的交易場景、“實體卡+虛擬賬戶”等模式的廣泛應用,甚至將可以根據自身喜好來定制個性化支付工具,賦予不同物品支付功能。

可以說,銀行卡對中國的社會的前進功不可沒。

二、銀行卡相關法規與政策

俗話說得好,“沒有規矩,不成方圓”。要有規矩和准則,才能做好事情。

銀行卡相關的法律法規和政策,可以分三個層次,分別是法律法規、部門規章和規範文件。通過學習有助于加強合規操作意識,保護自己的權益和維護廣大客戶權益的能力。

2.1 法律法規

1979年7月6日,全國人民代表大會常務委員會委員長令第五號頒布《中華人民共和國刑法》。

1999年2月22日,經過1999年1月14日中華人民共和國國務院第13次常務會議通過,頒布《金融違法行爲處罰辦法》(國務院令第260號)。

2005年2月28日,提出了刑法修正案(五),明確了處罰量刑標准。明確了持有、運輸、出售、購買僞造的信用卡,非法持有他人信用卡,使用虛假身份騙領信用卡,竊取、收買或非法提供他人信用卡信息資料爲犯罪行爲並設定了處罰量刑標准(主席令第32號)。

2009年10月12日,最高人民法院、最高人民檢察院頒布《關于辦理妨害信用卡管理刑事案件具體應用法律若幹問題的解釋》(法釋 [2009] 19號)。

2.2 部門規章

1999年1月5日,中國人民銀行頒布《銀行卡業務管理辦法》的通知(銀發 [1999] 17號),後續銀行卡或信用卡都以此爲依據作爲基礎的規章。例如,對銀行卡進行了分類和定義、規定了開辦銀行卡業務的審批流程、對開立銀行卡賬戶及銀行卡交易行爲進行了規範等。

2007年7月12日,中國人民銀行和財政部頒布《中央預算單位公務卡管理暫行辦法》的通知(財庫 [2007] 63號),指出了公務卡用于日常公務支出和財務報銷業務,並兼顧私人消費的信用卡,且不可辦理附屬卡。

2.3 規範文件

2000年11月10日,中國人民銀行頒布《銀行卡發卡行標識及卡號》和《銀行卡磁條信息格式和使用規範》兩項行業標准的通知(銀發 [2000] 342號)。

2002年4月5日,中國人民銀行頒布《關于統一啓用“銀聯”標識及其全息防僞標志》的通知(銀發 [2001] 57號),以及《關于2002年銀行卡聯網通用工作的意見》(銀發 [2002] 94號)。

2002年8月29日,中國人民銀行頒布《關于當前銀行卡聯網通用工作有關問題》的通知(銀發 [2002] 272號) 。

2003年7月2日,中國人民銀行頒布《關于進一步做好銀行卡聯網通用工作》的通知(銀發 [2003] 129號)。

2003年12月19日,中國人民銀行關于《中國銀聯入網機構銀行卡跨行交易收益分配辦法》的批複(銀複 [2003] 126號)。

2004年3月17日,中國銀監會頒布《關于加強銀行卡安全管理有關問題的通知》(銀監發 [2004] 13號 ) 。

2005年3月13日,中國人民銀行頒布《中國金融集成電路(IC)卡規範(V2.0)》行業標准的通知 (銀發 [2005] 55號)。

2005年4月24日,中國人民銀行、發改委、公安部、財政部、信息産業部、商務部、稅務總局、銀監會、外彙局頒布《關于促進銀行卡産業發展的若幹意見》(銀發 [2005] 103號 ),確定了我國銀行卡産業發展的指導思想和原則,以及我國銀行卡産業發展的工作重點。

2005年6月16日,中國人民銀行頒布《關于規範和促進銀行卡受理市場發展的指導意見》(銀發 [2005] 153號 ),進一步細化了具體措施,如明確了銀行卡受理市場主要參與方的職責、收單業務外包規則等。

2006年3月8日,中國人民銀行、銀監會頒布《關于防範信用卡風險有關問題的通知》(銀發 [2006] 84號)。

2007年2月26日,中國銀監會辦公廳頒布《關于加強銀行卡發卡業務風險管理的通知》(銀監辦發 [2007] 60號 )。

2008年5月19日,中國銀監會辦公廳頒布《關于信用卡套現活躍風險提示的通知》 ( 銀監辦發 [2008] 74號),,通知指出近期信用卡非法套現活動大量出現等情況。

2009年4月28日,中國銀監會辦公廳頒布《關于進一步加強信用卡業務風險管理的通知》(銀監辦發 [2009] 170號) ,提出了商業銀行信用卡業務在高速發展的一些問題。

2009年6月23日,中國銀監會發布的《關于進一步規範信用卡業務的通知》(銀監發 [2009] 60號),該通知第13條明確規定:“銀行業金融機構應審慎實施催收外包行爲”等現象。

2009年8月1日,中國人民銀行、銀監會、公安部、工商總局頒布《關于加強銀行卡安全管理、預防和打擊銀行卡犯罪的通知》(銀發 [2009] 142號),及意見(銀辦發 [2009] 149號)。

經梳理發現,出台相關政策文件很多,不再一一列舉,有興趣的可以接著彙總和歸納。

盡管有些文字比較官腔,但值得細細揣摩,對業務的提升會有一定幫助。說完監管,下面從業務與金融科技等角度聊銀行卡業務。

三、多角度觀察銀行卡業務

3.1 各類銀行的視角

從中央銀行的角度看,銀行卡是重要的非現金支付工具。早前我國的非現金支付工具包括銀行彙票、銀行本票、銀行支票、銀行卡,統稱爲“三票一卡”。

在發達國家,還有個人支票,以及其他一些非現金支付工具。我國跨越了個人支票發展階段,直接進入銀行卡時代。

從商業銀行的角度看,銀行卡是重要的零售銀行業務和中間業務。從基本的支付結算業務到提供小額循環信貸業務,從理財業務到渠道服務以及增值服務等。

一方面可以反映老百姓的理財意識、消費觀念和支付方式發生了巨大的變化,對專業化理財的需求快速增長;另一方面,可以看出商業銀行在零售業務方面的激烈競爭,銀行卡已成爲商業銀行拓展零售銀行業務的重要載體。

3.2 普通大衆的視角

在日常生活中,銀行卡無處不在。

在公司上班,工資、獎金或補貼一般都會發放在銀行卡裏;在線上購物時,可在網購時使用銀行卡輕松的完成付款;在手頭不充裕時,可以使用信用卡對未來的收入提前消費,通過免息期、最低還款額、分期等方式滿足消費需求。

經過上述介紹,相信您對銀行卡已有一個初步的認識,再接著深入。可能您會疑問,普通大衆了解銀行卡的分類、卡面信息、銀行卡業務的收入來源、後台管理服務、基礎支撐配置管理等方面有用嗎?

當然有用!如果您剛好在銀行零售銀行部工作,或做銀行卡系統的開發,負責銀行卡管理業務。要根據市場情況,新推出一種銀行卡分類或開發某項金融功能,是不是就需要了解更多的知識。

別人不懂你懂,別人陌生你熟悉,別人熟悉你已經做得非常順手,這就是核心競爭力!

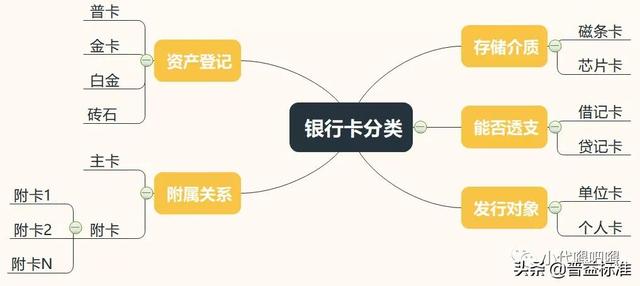

(1)卡的分類及特征

銀行卡分類按不同的維度劃分不一樣。

例如,按存儲介質劃分,可分爲磁條卡和芯片卡;按是否能透支,可分爲借記卡和貸記卡;按發行對象的不同,可分爲單位卡和個人卡;按銀行卡的附屬關系,可分爲主卡和附卡。

1)按儲存介質劃分

銀行卡按信息儲存介質可分爲磁條卡和IC卡(芯片卡)。磁條卡采用國際通用的三磁道標准,即ISO8583標准信息格式,一二磁道爲只讀,三磁道可讀寫。

芯片卡,相對于磁條卡而言,安全性能更高,複制和僞造更困難,具有很強的抗攻擊能力。芯片卡還可以存儲密鑰、數字證書、指紋等信息,降低了交易過程的通訊費用,並且使用壽命更長,能達到10年以上。

但爲了防止更多的盜刷事件,央行規定從2013年開始,商業銀行都要開始發行芯片卡,並且在2015年起全面實施。

所以,現在的銀行從業人員很難見到純磁條卡。市面上的要麽是純芯片卡,要麽是磁條芯片複合卡。

2)按是否能透支劃分

銀行卡按是否能透支劃分可分爲借記卡和貸記卡。

借記卡不具備消費信用屬性,申請條件要求低,屬于先存款後消費,可以通過網上銀行、POS機消費或者通過ATM轉賬和提現,但是不能透支,支取前必須先存款,存多少用多少。

而信用卡發卡需要符合相關的規定,屬于先消費後還款,不用往卡裏存錢,而且可以透支,可以在信用額度內消費和取現,但超過規定的免息還款期後需要支付利息,逾期還款還會影響信用記錄。

信用卡按是否向發卡行交備用金,可分爲貸記卡和准貸記卡兩類。准貸記卡指在獲取一定額度的前提下,必須向發卡銀行交付一定的保證金。(注:我國在95、96年爲推動信用卡發展,但各行對信用卡的風險有所擔心,所以要求收取一定保證金,如額度五萬,收兩萬)

借記卡、准貸記卡和貸記卡區別,列舉:

另外,關于信用卡,很多人會認爲是發卡行的一種福利,就像白借錢。其實這是一個很大的誤解。

據2019年6月的易觀數據分析報告顯示,主要行信用卡業務占零售信貸份額及增速如下:

從信用卡業務占零售信貸情況看,廣發銀行占比超過65%,你可能很奇怪,這麽高份額,錢到底是從哪裏賺過來的?

其中,最大的一項收入就來自于我們這些信用卡客戶的“利率幻覺”。除了這些,信用卡的消費裏面還有很多有趣的場景。例如,信用卡積分,禮品兌換等,有機會再細聊。

(2)卡面信息的科普

銀行卡上的信息可能很多人都說不清,作爲銀行業從業人員,有必要對卡面信息有更多了解,下面針對信用卡卡面的知識簡單介紹下。信用卡正面如下圖:

1)卡號

信用卡上有一串16位的卡號,第1-6位銀行的BIN號,由國際卡組織分配,可以理解爲銀行的標識代碼,BIN號用于區分是哪家銀行的卡號。(注:儲蓄卡卡號一般是19位,只有個別銀行是16位或17位;卡號中的順序號段通常可以自選)

國內銀行卡按照數字開頭的不同,分爲不同的銀行卡組織歸屬。

“4”字打頭屬于美國VISA卡組織,“5”字打頭的屬于萬事達(MasterCard)卡組織,“9”字和“62”、“60”打頭的屬于中國銀聯,“62”、“60”打頭的銀聯卡是符合國際標准的銀聯標准卡,可以在國外使用。

2)銀行標識

銀行標識指顯示在銀行卡上的銀行LOGO,含中英文名稱,如工農中建交,招商、浦發、平安等。

3)其他信息

卡面還有卡主姓名、有效期、銀聯標識、防僞標志、CVV安全碼、客服電話等信息,網上已有很多介紹。

看到有效期,想到了借記卡換卡不換號業務,因爲有經曆過。有的行同號換卡大概要兩個禮拜,甚至一個月,所以印象深。

其實,換卡時間區間與制卡機放在那裏有關。另外如果要客戶自己跑網點領,就會慢,銀行需要做運送。前段時間看到新聞介紹工行ECOS智慧運營系統不錯,一般只需要3天左右新卡便可寄到家中,極大的方便了客戶,實實在在的提升了服務效率和客戶體驗。

3.3 業務人員的視角

在工作中,常會遇到産品、業務與開發互怼,協作難的問題。主要表現在業務人員有各自的想法,或是做需求分析時只有一個粗顆粒的想法,具體業務可行性和流程並沒有想清楚。

而IT人員對業務不熟悉,對系統的業務實現原理也解釋不清楚,導致雙方溝通困難,出現IT覺得業務不靠譜,業務不太信任IT的能力等現象。

作爲IT人員,需要將系統原理和實現方法淺顯易懂的說清楚,多深入挖掘業務人員的真實意圖,會有利于提升工作效率和個人成長。

所以在這裏,以監管、業務和IT人員的多角度觀察銀行卡業務,提供一些好的工作思路。讓你在銀行業如雄鷹,展翅翺翔;如駿馬,逐日追風。

(1)收入來源

前幾天,在知乎上看到有人提問:銀行卡業務爲什麽屬于中間業務?

就先和大家說說銀行卡的收入來源。很多人都認爲銀行卡用于存取款,那麽銀行卡就屬于存款或負債業務,其實並不是。因爲銀行卡只是一種交易介質,自身並不是存款,其主要來的收入源于手續費收入。

比如辦卡需要10塊錢,還有每年的年費,結算清算業務,代理委托手續費及傭金收入、卡丟了挂失補卡又需要交錢等等,這些都屬于中間業務收入。

所以,銀行卡業務屬于中間業務。

我們以招商銀行2018年的數據爲例,具體看看。(注:銀行年報數據可以在銀行的官方網站查到,若已上市,可以在巨潮資訊網查詢)

從圖中,可以看到招商銀行的中間業務包括銀行卡手續費、結算與清算業務手續費、代理服務手續費、信貸承諾及貸款業務傭金、托管及其他受托業務傭金和其他等六大類中間業務。

與前文中介紹的分類不完全一樣,是因爲每家銀行的業務歸類有所不同,所以不必太在意。

還可以看到招商銀行2018年的手續費及傭金收入,在整個年報中可以看到利息收入和其他數據,能夠用于商業或投資分析。例如,分析出銀行的營業收入中,是否絕大部分是傳統的資産業務帶來的。

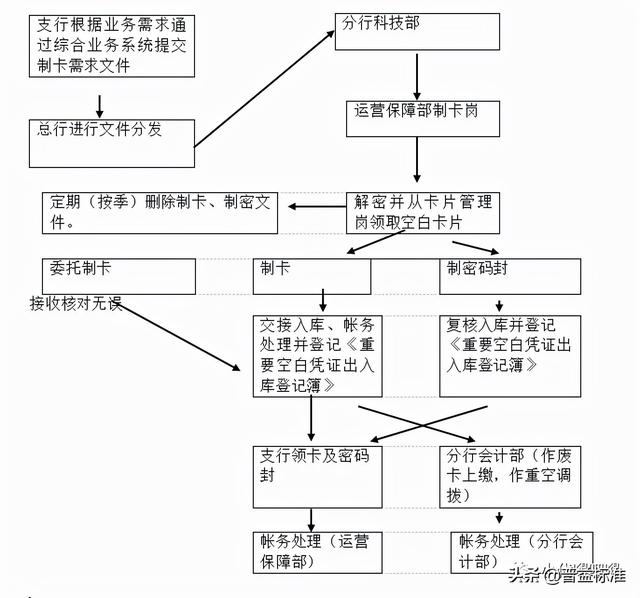

(2)制卡流程

對業務人員來說,找一個合適的制卡廠商非常重要。如天喻、金邦達、楚天龍等(不代表任何推薦意見)。只需要提出具體的卡主題、卡樣式、卡號組成規則、卡的資信等級(如普卡、白金)等需求,卡廠商會提供對應的樣式和價格供選擇。

借記卡制卡、制密流程圖如下:

不難看出,制卡具體流程涉及比較多,但不用太擔心。因爲制卡廠商會給予指導,只要處理管理密鑰,與銀行系統、銀聯系統對接等流程,業務人員工作主要在于提供信息以及推進制卡進度。(注:至2011年後,卡系統基本都不在核心管理,屬于獨立的系統)

通常一張卡的制作成爲在6元左右,銀行爲客戶開卡時,會收取10元工本費,其中的差價也是銀行的利潤點。

但目前,由于銀行競爭激烈,許多股份制銀行、城商行,都會免費開卡。(注:開戶也是,現在都 0余額開戶了)

(3)卡功能和費用處理

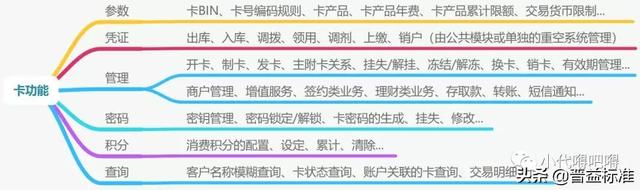

銀行卡功能指卡的全生命周期管理,主要包括:産品–制卡–發卡–換卡–業務辦理–銷卡。功能列舉如下:

以上子功能仍可以細分,如短信通知,可以分微信、支付寶、APP等不同渠道采用不同短信模板;又如增值服務,可以分保險、商旅、救援、做經濟艙享受VIP的休息室、高爾夫場5折優惠等(通常並不會占到多少便宜)。

關于費用的處理,涉及的內容也不少,且沒有沒有統一的標准,不同銀行的業務需求不一樣。例如,卡年費、卡工本費、預借現金手續費、透支利率、逾期利率、滯納金、損壞換卡手續費、快速發卡手續費、開具證明文件手續費等。(滯納金:指在到期還款日前未還款或還款金額不足最低還寬額,除記收利息外,還將按最低還款額未還款部分的5%收取一筆費用。)

整體來看,業務人員對費用的處理的需求是收費方式靈活、及收費控制靈活。例如,不同的費用類型采取不同的收費方式,不同的客戶類型給予不同的優惠費率,不同的地區或城市可定制靈活的年費方式等。

3.4 科技人員的視角

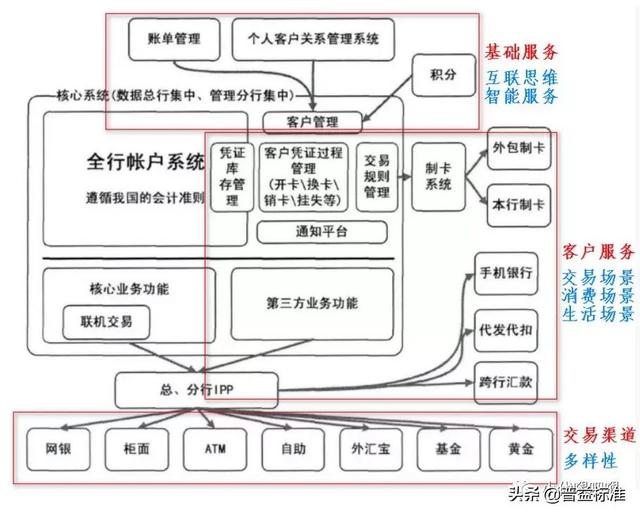

銀行卡業務是銀行的核心業務之一,同時也是核心系統中需要支持的重要模塊。

(1)卡系統功能結構

隨著科技力量的發展,支付場景不斷深化,支付結算進一步一體化,支付的方式也越來越多,逐步的在取代直接刷卡的方式,如二維碼/條形碼支付、刷臉支付、語音支付、NFC等等。這給銀行卡業帶來了競爭和風險,及一定機遇。

據易觀數據顯示,我國人民消費行爲以移動化爲主,如2018年我國手機網民規模8.29億,普及率達59.6,手機網民占整體網民98.6%;截止2018年12月掌上生活APP月活達3287萬,其95%的網點服務可在APP端實現。

因此在互聯網金融下半場,老一代的卡系統功能結構難以支撐業務的發展。在基礎服務方面,采用互聯網思維打造跨界智能的支付服務,如強化積分的優惠、增加賬單分期、支持消費分期、統一客戶管理等,便于增加存量用戶粘度。

在客戶服務方面,要提高交易場景、消費場景和生活場景的應用,如引入餐飲、購物、航空、買車、留學、遊戲、運動、醫療、美容、裝修、教育等,便于沉澱數字資産,針對細分的用戶群構建豐富的産品體系,進行精准化營銷。

在交易渠道方面,需要支持多樣性,如移動支付、在線支付,同時還要注意以客戶爲中心的服務,便于提升用戶體驗、獲客引流。

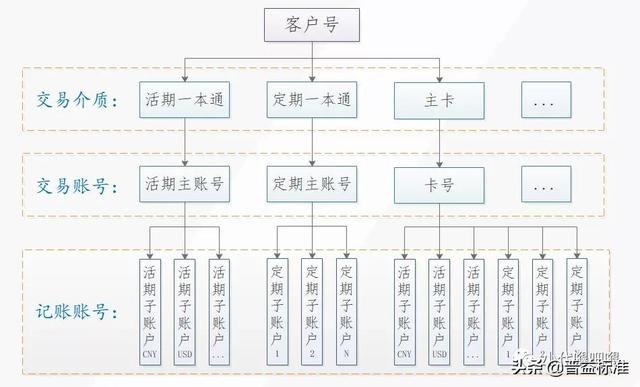

(2)卡與其他模塊的關系

卡系統與存款模塊有關(卡賬關聯)、與公共模塊有關(涉及重空管理)、與會計模塊有關(賬務處理)等。這裏簡單介紹一下卡與存款模塊的關系,舉例。

借記卡提供對外服務,卡只是一種載體或者媒介。它用于將各類賬戶與個人聯系起來,並使其對最終用戶透明,使客戶不用陷入紛亂的賬戶的困擾,從而達到更好的服務效果。

在銀行賬戶是銀行內部的會計核算單位,比如辦理存取款、轉賬和結算業務,系統會根據賬戶産品所配置的科目進行核算。並且銀行不會將賬號直接展現給客戶,而是通過客戶憑證將賬戶進行包裝。

我們所見到的借記卡、存折、支票等都是客戶憑證,而借記卡則是運用最廣泛的客戶憑證。在《銀行系統賬戶體系》文章中已經介紹過,不再重複。好了,銀行卡業務就介紹到這吧。

回顧本文的學習重點:

- 銀行卡的起源與發展曆程

- 銀行卡的分類與卡面信息

- 銀行卡的制卡與收入來源

- 銀行卡的功能與其他系統

- 銀行卡的記賬與賬戶結構

參考書籍或文獻:

1.陳剛.《銀行卡新生活》,2012年

2.中國金融網.《淺談銀行卡的發展趨勢》,2019年

3.網絡.《銀行卡業務流程圖》,2018年

4.金融業老兵.《核心銀行系統–重新認識銀行卡業務》,2018年

5.CS1026.《核心銀行系統之十五銀行卡》,2018年

6.彙豐金融學院.《銀行卡業務系列培訓》,2019年

7.易觀.《2019-6-信用卡數字化轉型》,2019年

8.中國銀行業協會.《中國銀行卡産業發展藍皮書》,2019年