目前,美國國債實時鍾上顯示的債務總額爲25.2萬億美元,另根據美聯儲在1月最新編制的報告顯示,美國金融體系的債務已經達到73萬億美元,除了美國公債外,較高的債務還包括公司借款,消費貸款以及州和地方政府增加的債務,簡單的計算表明,美國人平均欠債約22萬美元,甚至本周,美國財政部還安排在接下去發行了規模爲540億的30年期國債(30年來的首次),同時,暗示或將考慮發行50年期或100年期的債券。

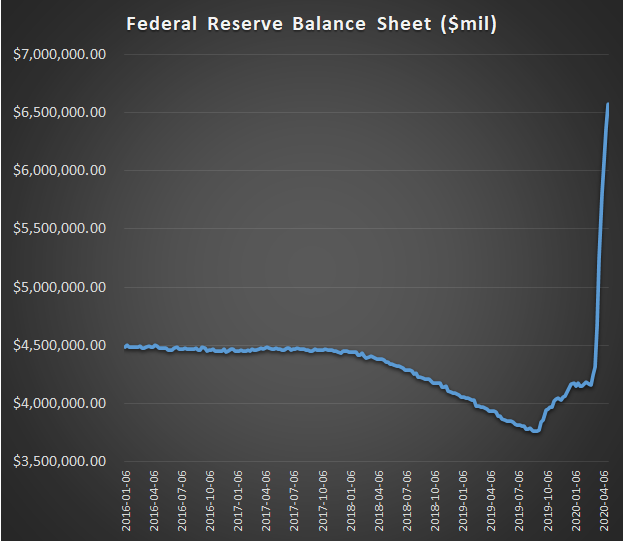

美國國會預算辦公室已經在二周前預計聯邦將在未來十年再增加12萬億美元的赤字,認爲從2020年開始,美國聯邦赤字才會每年均超過1萬億美元,而近段時間以來,美聯儲和美國財政部將利率降息至零水平,並擰開印鈔機的水龍頭持續地向市場注入流動性,並使得到5月20日其資産負債表將會超過其有史以來最高的7萬億美元,這也意味著在過去的23個工作日內,財政部和美聯儲已總計向市場投放達12萬億美元的流動性和經濟刺激方案來彌補系統的脆弱性。

盡管,美聯儲雖然口頭上以“明確表示不可能實施負利率”爲背景,但美聯儲身體很誠實的表現已經反映出在貨幣政策上認輸投降了,同時,上周,聯邦基金期貨也顯示市場已經連續多天押注負政策利率,猜測美聯儲可能在未來某個時候改變主意,轉而支持負利率,並在爲2020年下半年美國實施負利率政策的可能性做准備。

而這可能將會給美債市場帶來深遠影響,這也意味著包括中國、日本等在內的全球美債投資者或將要爲持有美債轉而向美國財政部付款,同時,美聯儲在實施無底線的量化寬松措施後,除了負利率,美聯儲似乎很難再找到更具力度的貨幣寬松措施了,這在美聯儲近七周以來,在貨幣政策上已經開啓

“傾家蕩産、彈盡糧絕”式的核彈級別的貨幣舉措的背景下變得更加明確。

甚至,現在連美國人自己都覺得美元越來越不可信,據華爾街日報稍早前稱,美國西弗吉尼亞州終于有位議員亞曆克斯.穆尼大膽的建議美國應退回到金本位,提出的解決辦法是美元的印鈔權應交還給市場,而不是美聯儲。

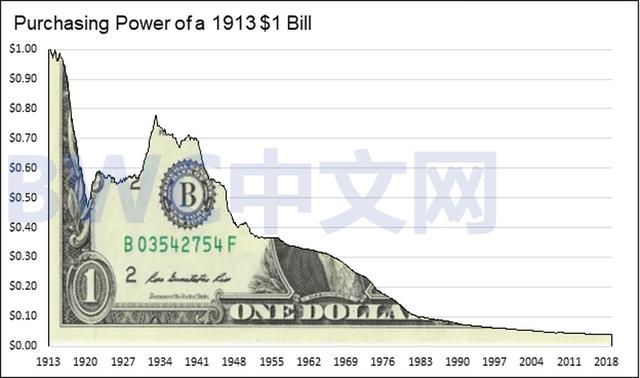

對此,美國《貨幣戰爭》一書的作者,華爾街資深經濟學家Jim Rickards在上周稱,多年來,全球的貨幣分析師一直在尋找美元作爲國際主要貨幣重置的迹象,這將削弱美元的角色。因爲,現在的美元沒有黃金支持,更不斷的被美聯儲多輪量化寬松稀釋掉,事實上,當美元脫離金本位,這件事本身就在說明美元的價值在削弱。

美元購買力持續崩潰,數據由聖路易斯聯邦儲備銀行提供

不僅于此,新興市場和歐洲國家目前還加大了黃金生産、開采和交易的合作,或運回存在美國等地的實物黃金,對此,新加坡首屈一指的黃金交易員羅南曼利表示,俄羅斯、土耳其等國積累的黃金也可以被看作是擺脫美元主導國際商品交易結算的一部分,或許未來將會回到金本位。

而這背後體現的,美國主要是靠債務增長來驅動經濟發展的,但凱恩斯主義經濟學並不是萬能藥,這也決定了大部分的美元以錨定美債規模發行後其價值會被不斷的稀釋,而這幾乎也成爲美國精心炮制了收割這些市場投資者財富的過程。

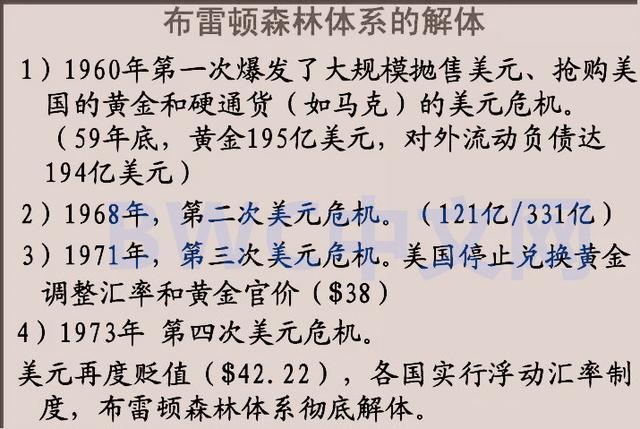

事實上,自從1971年布雷頓森林體系解散以來,美元重新通過“石油-美元-美債”體系並充當著最主要儲備貨幣的地位,幾乎所有的國家銀行系統維持外儲核心資産總量和比率的穩定,不是黃金,而是美債,但40多年過去了,現在這種情況已經發生了很大的變化——資深經濟學家Jim Rickards進一步表示,這種結果使得外儲管理者們逐步提高了非美元資産的配置,比如,黃金、人民幣和歐元等,而且接下去還將一直是這樣。

去年12月波蘭央行公開的空運回100噸黃金的現場圖

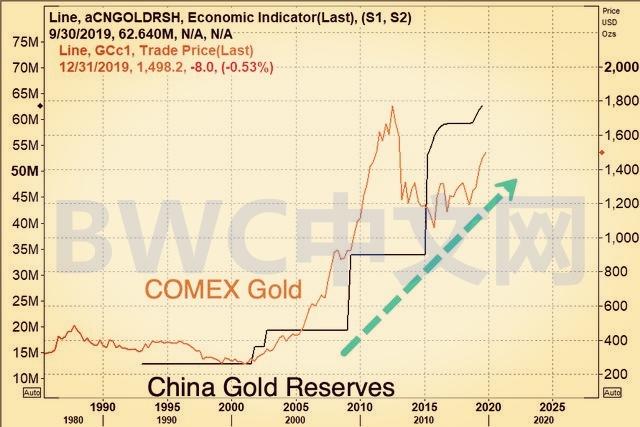

據世界黃金協會最新數據,今年前四個月全球央行購金活動依然活躍,而2019年全球央行的黃金淨購買量已經增長650噸,創下了1971年美元與黃金挂鈎以來的最高紀錄,在此期間中國也在2018年12月至2019年10月連續10個月增加了約106噸黃金,這在美聯儲無底線開啓放水和零利率的背景下變得更加明確。

中國連續10月增持黃金數量與金價趨勢

這些都在間接的說明,全球主要央行正在考慮讓本幣和黃金發揮更大作用。而這背後最大的莊家就是俄羅斯、波蘭和土耳其爲首的央行,與此同時,黃金市場也正在發生一件意義深遠的事,據BWC中文網統計,目前包括德國、土耳其、波蘭等多國也已完成或要計劃運回存在美聯儲等多地的黃金,這使得美聯儲地下金庫中的黃金存量目前已跌至曆史最低點,而就在這個節骨眼,一件意外的事情發生了。

據頂級的對沖基金經理Crispin Odey在5月20日發表的報告中表示,美國政府可能很快會禁止私人擁有黃金,因爲新冠狀病毒危機之後美國政府已經失去了對通貨膨脹的控制,Crispin Odey表示,未來美國當局可能會試圖將黃金貨幣化,這意味著美國個人再也沒有黃金私有權,囤黃金更是非法的,不過Crispin Odey也坦言美國政府只有在感到有必要爲全球貿易建立一個穩定的結算單位時才會這樣做。

而這似乎正在折射對美元失去信任後,按世界黃金協會的解釋就是,黃金的曆史貨幣價值正重新回到人類視野的邊緣,比如,在極端的情況下,貨幣會等同于紙,但黃金在任何時候都不會失去其作爲貴金屬的價值,因此,這一意義最明顯的體現即是黃金在通貨膨脹時代的價值,無節制發行的紙幣會因通脹而貶值,但黃金卻不會。

這一點在任職美聯儲主席時間最長的格林斯潘博士爲我們做了最好的解釋,他表示:在沒有金本位制的情況下,我們無法通過通貨膨脹來保護儲蓄的財富不被貶值消失,比如,在金本位制下1834年至1913年間的經濟增長就保持了零通貨膨脹的紀錄,所以,僅從這一點來說,理論上,一個100%以錨定黃金的貨幣是能夠抑制通脹、防止價格水平提升,還能消除可怕經濟周期的,同時令所有類型的貨幣危害也會幾乎無效,換句話說,金本位制度不僅從經濟角度勝過任何紙幣計劃,而且從道德角度看是公正的。

亞曆克斯.穆尼進一步稱,我們的大多數經濟和金融問題並不是單純的全球化和失業造成的結果,而是美聯儲通過印鈔—債務擴張—通貨膨脹來摧毀我們的資金,對此,美聯儲應該承擔責任,首席投資官Jack Ablin相信美國會進入1980以來從未有過的通脹環境。而這背後的邏輯是,貨幣供應量的增加將減少工資的購買力,實際上工資購買力的增長停滯了。

一些與BWC中文網財經團隊有聯系的經濟學家稱,單就金本位來說,在戰略上回歸不是沒有可能,但戰術上不具備可操作性,因爲,全球央行們目前都沒有足夠的理由放棄主權信用貨幣,換句話說,即使金本位的支持者也通常不會提及黃金對中産階級的有利影響。

同時,我們也注意到,近年來,包括美國猶他州、俄克拉荷馬州和亞利桑那州等正在加速立法或已經讓黃金白銀成爲與美元並駕齊驅的合法貨幣,比如,在愛達荷州使用金幣或銀幣交易將和現金一樣,不再需要再征收資本利得稅。同時,目前,近十來種數字黃金貨幣也正在開始執行商品交易過程中的一般等價物職能,而正在這些背景下,又出現了一件讓市場意外的事。

據美國金融網站Zerohedge三周前的跟進報道中稱,自從全球一些央行沒有向國際貨幣基金組織或世界黃金協會報告一些官方黃金儲備收購數據以來,中國可能已經獲得了大量的黃金。

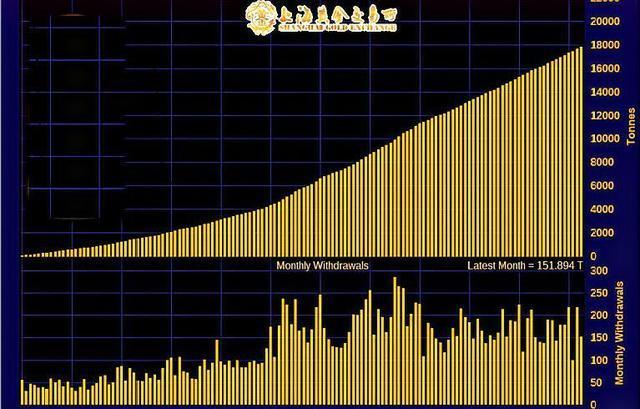

Jim Rickards認爲,這並不奇怪,近年來,全球的實物黃金一直在流向中國市場,就像在布雷頓森林體系之前黃金流向美國一樣,這些黃金數量遠不止官方數據公布的1948噸,根據有關中國黃金開采商的進口和産量及上海黃金交易所的現有數據來看,該外媒稱,數千噸黃金可能已經流入了中國市場,根據上交所5月10日給到我們的最新數據顯示,一季度,上海黃金交易所黃金成交量1.8萬噸,成交額6.4萬億元,同比增長54.08%,這意味著中國市場目前正在吸收全球每年黃金産量的三分之二。

對此,新加坡首屈一指的黃金交易商羅南曼利表示,作爲經濟戰略性動作的一部分,中國擴大人民幣黃金定價權的新行動表明,希望提高中國市場在國際黃金市場中的占有率,這將使中國在黃金與GDP的比率方面與美國和歐盟相當,並將爲中國、俄羅斯、歐洲及部分新興市場的削減美債並這些市場的黃金聯合升值提供新的交易場所和道路。

First Mining Gold的董事長也爲我們做了最好的解釋,他確信,“當全球真正需要解決美國數十萬億債務赤字風險時,金融和貨幣市場中的重置現象將會發生,到時可能會將一切與黃金挂鈎,這也意味著我們正在接近布雷頓森林體系解體和美元與黃金脫鈎後49年以來以美元爲主導的全球貨幣和金融體系的尾聲。(完)

BWC中文網原創作品,本文不得以任何形式摘編、改編、轉載或轉化視頻、音頻等,違者必究。