記者丨劉晨光

因爲趕了一把香港資本市場的新潮,71歲的王石重回大衆視野。

4月初,由王石擔任發起人和主席職務的深石收購企業有限公司在港交所遞交招股書,嘗鮮“特殊目的收購公司”(SPAC)機制。而在此前,衛哲、李甯、陳德霖、胡祖六等商界金融界大佬也都以SPAC發起人的身份遞表港交所。

SPAC機制是近兩年來國際資本市場上的香饽饽。自香港SPAC制度今年1月1日生效至今,港交所已經收到12份上市申請,首家SPAC- Aquila Acquisition Corporation已于3月18日在主板上市。

資本市場怎麽看待剛試水不久的香港版SPAC?與風靡多年的華爾街SPAC有何異同?這種被稱爲“上市盲盒”的另類IPO在港會否掀起熱潮?未來走向如何?

港交所迎SPAC遞表潮

SPAC(Special Purpose Acquisition Company,特殊目的收購公司)並非新鮮事物,其曆史最早要追溯至上世紀90年代,當時已有SPAC在美國各交易所上市,其後SPAC一度沉寂,直至近年在全球量化寬松、資金泛濫的大背景下重新掀起熱潮。

公開數據顯示,2021年有613家SPAC上市,共籌集了1450億美元,比2020年的籌資額增長了91%。占新上市總數的59%以上,高于2020年的約53%。

不同于借殼上市,SPAC是自己“造殼”,即首先設立一個特殊目的公司,公司只有現金,沒有實業和資産,這類公司投資並購那些想要上市的目標企業,目標企業則通過與已上市SPAC進行並購的方式迅速實現上市融資的目的。

“兩三個月就能做一個SPAC,因爲這個文件都是現成的,類似批發性質,投行律所都非常熟悉。”海投CEO王金龍向界面新聞記者坦言,疫情沖擊下很多新興技術企業融資需求大幅增加,寬松的貨幣政策推高了資本市場上優質資産的估值。

而在今年1月1月才開始試水的香港市場,SPAC已初露頭角,目前已有12家SPAC遞表港交所,並且已有一家上市申請公司成功登陸港股。

SPAC靈活的定價機制在市況不佳時更顯優勢。“去年下半年,香港資本市場持續低迷,不少企業就算通過港交所的上市聆訊也因爲估值問題暫緩上市。如果當時香港SPAC制度已經存在,可能部分企業有望通過SPAC獲取較佳估值從而成功上市。”畢馬威中國資本市場咨詢組合夥人鄧浩然指出。

通常而言,除了第一階段殼上市的標准化,並購(De-SPAC)的時候也相對來說比較容易。“傳統IPO時間長,審核比較嚴格,另外投行要價比較高,SPAC即便是按照融資額度,成本通常也僅傳統IPO投行費用的一半左右。”王金龍補充說。

發起人華麗陣容

“SPAC上市前期融資的過程並沒有什麽資産,主要是看發起人的資質。”王金龍說道。

相比傳統IPO,SPAC制度多了發起人的角色,發起人會作爲標的公司上市的主要推手,承擔主導上市進程的任務,令到標的公司有更多時間精力專注在本身業務發展上。

界面新聞梳理發現,香港SPAC遞表公司發起人中不乏王石、李甯、衛哲等商界名人,以及陳德霖、胡祖六等金融圈大佬。

其中,Trinity Acquisition Holdings Limited 的發起人是知名運動員及企業家李甯,于1989年創立其同名體育用品品牌。最新一家遞表SPAC的發起人王石是萬科創始人及名譽主席。Interra Acquisition Corporation的發起人之一爲春華資本,創始人胡祖六曾任高盛集團合夥人兼大中華區主席。發起人中還有前香港金融管理局總裁陳德霖。

此外,也有部分發起人具有阿裏、騰訊大廠工作背景。如龍石資本的主要創始人謝國民早期是新浪音樂的負責人,後出任騰訊音樂聯席總裁。衛哲曾擔任阿裏巴巴的首席執行官。

值得留意的是,第11家遞表公司Black Spade Asia Acquisition Co的發起人背後閃現何猷龍的身影,他是澳門賭王何鴻燊的長子。

“發起人的參與不是沒有代價的,發起人會收取發起人股份和權證作爲報酬,對標的公司股東的權益産生攤薄效應。這是選擇通過SPAC上市的企業必須注意的事項。” 鄧浩然坦言。

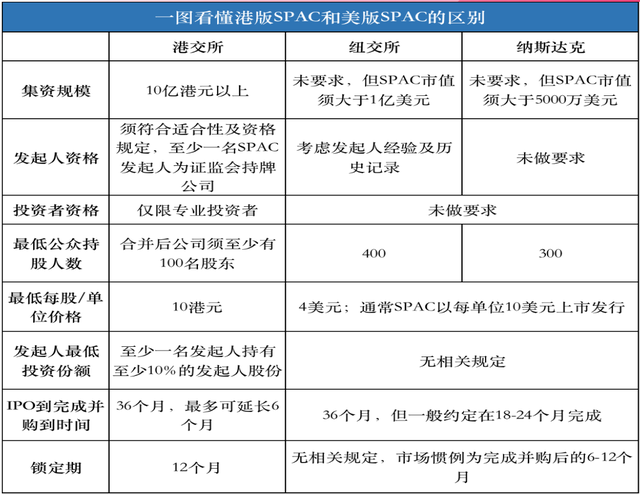

鄧浩然告訴界面新聞,鑒于市場質量的重要性,香港監管機構對SPAC制度的參與者以及標的公司規模都較美國等主要競爭對手市場有更高要求,無論對發起人、投資者以及PIPE(投資已上市公司股份的私募股權投資)都有更嚴格的要求。

如發起人方面,港交所要求至少有一位持股比例超過10%的發起人是香港證監會持牌人士。投資者方面,SPAC證券買賣僅限于專業投資者,這與美國所有人都可以投資SPAC證券有所不同。PIPE在香港SPAC制度下扮演著驗證De-SPAC交易對價是否合理的重要角色。港交所除了要求所有PIPE都是專業投資者以外,還根據標的公司的估值規模設定了不同的最低投資比例。

麥楷博平MarcumBP(MBP)聯合主席和聯合創始人助•伯斯汀指出,SPAC發起人和目標公司之間的關系是互惠互利的。“SPAC發起人可以實現其目標並履行對投資者的義務,而目標公司則可以獲得資金、價格確定性和發起人管理團隊的支持。這爲發起人完成SPAC交易創造了途徑,也爲目標公司作爲獨立公司上市鋪平了道路。”他分析指出。

就香港SPAC從上市到完成並購這個過程而言,西盟斯律師行合夥人馬柏智認爲,一家SPAC能否成功達成此目標取決于兩個主要因素。

一方面,相比起海外市場,香港聯交所對于SPAC(包括De-SPAC並購交易)的規管更爲嚴格,SPAC及其參與方必須確保其運作、合規及交易均符合相關規則的要求。由于香港聯交所一向重視對市場投資者的保障,它們將重點審視SPAC及繼承公司的持續合規性,以確保市場上的SPAC均達到一定的質量標准。

另一方面,由于SPAC爲沒有實質業務的空殼公司,從SPAC申請上市到進行SPAC並購交易的各個階段,SPAC發起人的投資經驗、以往表現及對于目標産業的行業知識亦尤其重要。

馬柏智告訴界面新聞,投資者依靠SPAC發起人物色適當的目標公司以獲取投資回報,而當投資者對交易及條款進行表決的時候,SPAC發起人的專業分析亦極具參考價值。“能否物色合適的目標公司取決于衆多市場因素,而能否達成交易亦取決于股東當時對該市場及目標公司的信心。”

香港SPAC制度走向何方?

在業內看來,香港監管機構在引入SPAC時也借鑒了美國相對成熟的制度經驗,並應市場實際情況作出針對性的優化改良。

畢馬威中國資本市場咨詢組合夥人文肇基向界面新聞記者坦言,香港SPAC制度能否成功的關鍵,正在于各參與者能否發揮自身優勢。

如果券商、資産管理機構以及家族辦公室作爲SPAC發起人可以通過其獨到的眼光和豐富的人脈發掘具潛力的標的公司,“一方面利用其專業知識爲標的公司創造價值,另一方面透過將標的公司的潛力轉化爲投資回報使其他各參與者都能分享成果,而其他參與者能圍繞相關制度構建良好的生態系統,香港SPAC制度有望在這生態系統下持續健康發展。” 文肇基補充道。

不過,在鄧浩然看來,正因爲香港SPAC制度更講究專業性,因此不應預期通過香港SPAC制度上市的公司數目,會像去年一季度高峰期的美國市場一樣。

多位業內人士認爲,IPO仍然會是香港市場的主流上市方式,也是較具規模企業上市的首選方式,而SPAC制度將爲企業在傳統IPO以外提供額外的上市選項。

鄧浩然坦言,企業如何在傳統IPO和De-SPAC兩者之間作出選擇,將取決于企業自身情況以及市場環境等多方面因素。當然企業也可以考慮雙軌並行,根據實際情況在傳統IPO和De-SPAC兩種模式之間互相轉換,港交所對雙軌並行基本上持開放態度。

除了港交所,新加坡交易所也在去年逐步有SPAC公司上市。畢馬威報告指出,新加坡證券交易所是亞洲首家于2021年9月引入SPAC制度的交易所,至今已有三家SPAC在市場上市。

根據Crunchbase數據,全球獨角獸企業數量(超過1200只)繼續快速增長,僅在過去兩年就增長了一倍多,它們一半以上來自中國和亞洲其他地區,SPAC交易在亞洲的機會巨大。助•伯斯汀認爲,基于對創新科技公司的關注,以及需要找到目標公司的SPAC數量衆多,亞洲將成爲SPAC市場的下一個前沿。

在行業方面,未來新經濟公司如科技、生物科技、醫療保健、數字和消費等領域,非常適合通過香港SPAC模式公開上市。“這些行業往往會産生吸引投資者的高增長公司。當地市場的規則適用于所有公司,不分行業和地域。香港交易所對公司上市有具體規定。公司應遵循會計和財務程序,以確保合規。” 助•伯斯汀分析道。

華興證券(香港)首席經濟學家兼首席策略分析師龐溟則告訴界面新聞,SPAC機制是在傳統IPO之外讓企業上市融資的一條快捷方式,並不符合東亞地區一貫的監管文化。香港證監會、中國證監會等其他監管機構也對風險點多、風險度高的SPAC機制謹慎地著手加強研究與監管准備。

港交所行政總裁歐冠升于近日公開指出,港交所並不想在市場上出現很多SPAC,而是想要很謹慎地來建設這種制度。通過特殊目的收購公司這種機制,港交所擬吸納非常優質的公司、保薦人以及投資者。

“我們並不是想要給一些人創造逃避規管的方法,關鍵是要提供不同的渠道,讓市場上的相關主體可以好好衡量他們的選擇。”歐冠升補充道。