數據是個寶

數據寶

炒股少煩惱

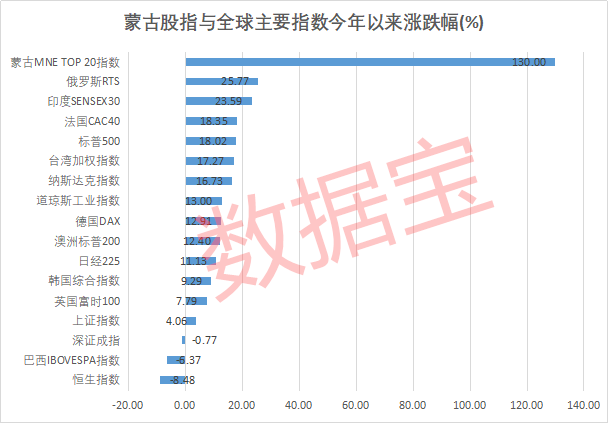

周一,恒生指數大跌近4%,年內漲幅墊底全球主要指數。蒙古股市今年內已經翻番,印度在新冠疫情肆虐下,股市漲幅仍居全球前列。

地産、金融暴跌 恒生指數大挫千點

早盤,恒生指數低開低走,跌勢不斷擴大,截止午間收盤,恒指跌3.87%,重挫近1000點收報23955.18點,爲去年10月以來首次擊穿24000點。國企指數大跌4.22%,恒生科技指數跌3%。

港股地産板塊重挫,中國恒大跌幅超16%,市值跌破300億港幣,恒基地産、世貿服務、新力控股、華人置業、新世界發展、碧桂園服務、恒大物業、富力地産、融創中國均大跌超10%。

金融股也大跌,中國平安跌超7%創2017年以來新低,招商銀行大跌近10%,重慶銀行、渤海銀行、中信銀行、民生銀行跌幅均超過5%。銅礦股大跌,中國有色礦業和五礦資源跌8%,江西銅業跌7.55%。大型科技股小米、快手、京東、美團均跌超3%。

新加坡富時中國A50指數期貨今日開盤後一路走低,截止午間12點,大跌近4%。

新加坡鐵礦石期貨盤中一度大跌近12%,最低價觸及90美元。

家裏真有礦,蒙古股指牛冠全球

最近,不少股民被蒙古股指征服,該國股指今年以來累計漲幅超過130%,打敗美國,成爲全球漲幅居首的指數。國際經濟分析師認爲,蒙古國擁有豐富的礦産資源,而今年全球大宗商品大漲,是蒙古股市走出火爆行情的主因。

據了解,蒙古國的塔溫陶勒蓋煤礦是世界上最大的尚未完全開發的露天焦煤礦,儲量約爲65億噸,焦煤約20億噸。受疫情影響,2020年蒙古國取代澳大利亞,成爲中國最大煉焦煤進口來源國。

縱觀全球,今年亞洲股市出盡風頭,越南指數年內漲超75%,阿聯酋ADX棕指、沙特全指、印度BSE500漲幅均超過30%,均超過美國三大指數漲幅。

印度SENSEX30指數20年漲21倍

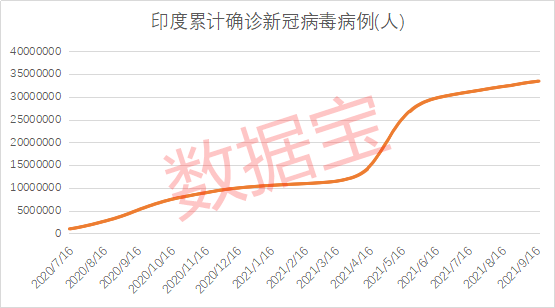

蒙古股指的表現著實令人意外,印度股市的表現絕對令人咂舌。新冠疫情對印度股市幾乎無任何影響,其股市牛到什麽程度?

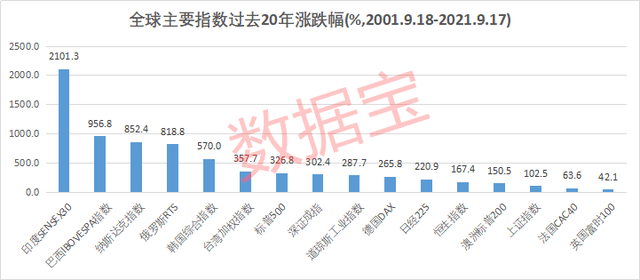

新冠疫情在印度持續凶猛爆發,印度股市依然一路上漲,去年以來累計漲幅超過40%。過去十年,印度SENSEX30指數漲幅近2.5倍,位居全球重要指數第三位。過去20年,印度SENSEX30指數漲21倍多,位居全球重要指數首位,遠超第二的巴西IBOVESPA指數,同期上證指數漲幅僅一倍。

新冠疫情以來,印度宵禁、封鎖政策幾乎未有間斷,這爲投資者提供了更多的時間,一路水漲船高的股市吸引了不少印度投資者開設賬戶。根據印度國家銀行報告,去年以來印度散戶投資者數量快速增長,截至2021年7月,印度擁有獨立賬戶數達到4000萬個,較2020年初翻倍。

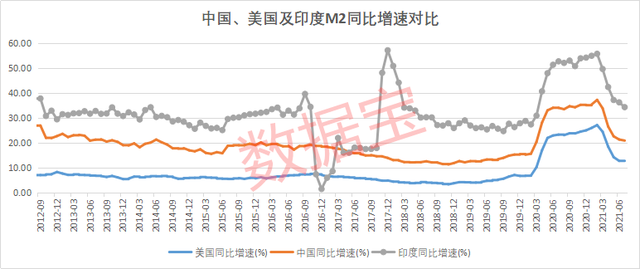

印度大放水,連續45個月M2同比增速超10%

印度股指大漲與其通過膨脹率有重要關系。據印度統計局數據,印度2021年8月份CPI較2021年末增加63%,通貨膨脹率在全球前十大經濟體中居首。

另外一項數據同樣值得關注:貨幣供應量。貨幣放水與股指漲跌幅正相關性極強。數據寶對中國、美國以及印度的M2進行研究,自2017年6月以來,印度M2同比增速大幅超越中國及美國,連續45個月(2007年11月至2021年7月)同比增速超過10%,美國也僅僅是從去年3月份開始加大貨幣投放,持續17個月M2同比增速超過10%。大放水期間,印度SENSEX指數分別跑贏滬指、道指70個百分點和30個百分點。

印度疫情失控,致死率更高的病毒接踵而至

繁榮的股市與印度的經濟、以及持續爆發的疫情嚴重不匹配。根據公開信息,印度當前累計確診人數超過3346萬例,確診率超過2%,但《紐約時報》文章推測,由于印度檢測數據不准確,目前感染率是印度所報告病例數的13.5至28.5倍,也就是說可能有一半人口已感染新冠病毒,或有7億人。

事實上,按照此前的預測模型對印度政府公布的數據進行預測發現,印度疫情的拐點仍爲出現,疫情造成的經濟、社會問題早已無法衡量。

除新冠病毒外,印度還出現了尼帕病毒、登革熱、叢林斑疹傷寒等出現在印度,印度幾乎全面失控。據WHO數據,尼帕病毒致死率在40%至75%之間;感染登革熱和叢林斑疹傷寒病毒死亡的有百余人,致死率達到10%,這幾種病毒致死率遠遠超過新冠病毒。

張文宏醫生評論印度的狀況時說,現階段疫情已經大面積泛濫,疫苗可能也無法拯救印度。

A股不缺牛股,誰會是下一個“20倍牛”

中、美股市均不乏20年漲20倍的牛股,自2001年9月18日至2021年9月17日,A股有82只,美股有307只股票區間內漲幅超過21倍,貴州茅台、山西汾酒、泸州老窖區間漲幅均超過百倍,美股市場的網易、怪物飲料區間漲幅均超過1000倍。也有一些個股遭腰斬的,且數量還不少,2001年9月18日以前上市的1021股中,A股中區間內股價遭腰斬股數量占比4.4%,而美股同期接近10%。

這些上市超過20年的個股中,A股波動(漲跌幅的標准差)不到美股的1/5,A股穩定性略優于美股。在大多數人看來,印度股市與美國股市一樣是虛高的,誰會成爲A股下一個“20倍牛”?

依然按照巴菲特最愛的選股指標——淨資産收益率(ROE)來篩選,上市超過20年,過去九年(2012年-2020年)ROE均超過10%,2021中報ROE超過5%,2021年預測ROE超過10%(根據機構預測淨利潤增幅反推),並且過去20年股價漲幅低于5倍的個股,僅有12只,包括白雲山、深圳華強、華潤三九、聯美控股等。

市場表現來看,僅山東路橋、海信家電20年間漲幅略弱,仁和藥業漲近4倍。9月份以來北上資金加倉的有8股,愛建集團加倉近1個百分點;聯美控股加倉0.05個百分點,近20年間該公司股價上漲2.75倍,測算其2021年ROE達到21.16%,有望超過2020年水平,該公司ROE連續三年保持在20%以上,這12股中僅此一家。

聲明:數據寶所有資訊內容不構成投資建議,股市有風險,投資需謹慎。

責任編輯:林麗峰

數據寶

數據寶(shujubao2015):證券時報智能原創新媒體。