(報告出品方/作者:西部證券,羅鑽輝、孫冀齊)

一、友邦保險:布局高潛力市場的壽險龍頭

友邦保險控股有限公司(以下簡稱“友邦保險”、“集團”或“公司”)是泛亞地區最大的 獨立上市的人壽保險集團,業務覆蓋亞太區內 18 個市場,爲個人及企業客戶提供壽險、 意外險、健康險、儲蓄計劃、員工福利、信貸保險及養老金等一系列服務。集團總部位于 中國香港,于 2010 年在港交所上市。截至 2021 年底,集團擁有超 3900 萬份個人保單及 超 1600 萬團險計劃成員。

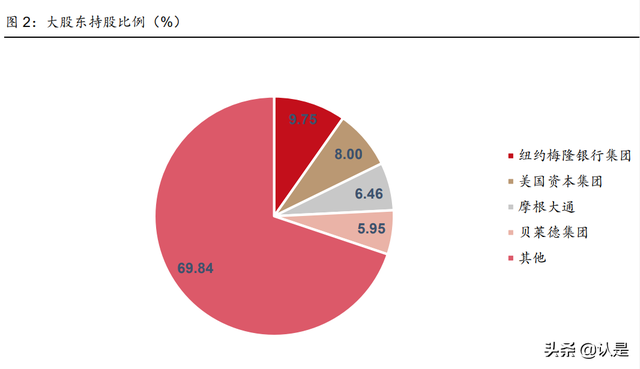

集團無控股股東,均衡、多元化的股權結構爲公司良好的治理結構奠定堅實基礎。截至 2021 年末,公司持股 5%以上的股東僅有 4 家:紐約梅隆銀行(9.75%)、美國資本集團 (8.00%)、摩根大通(6.46%)、貝萊德集團(5.95%),合計持股比例達 30.16%。均衡、多 元化的股權結構爲公司形成良好的治理結構奠定堅實基礎,確保長期保持市場化的運行機 制,有利于公司持續健康發展。

1.1 實現穿越周期的穩健增長,股份回購計劃提振市場信心

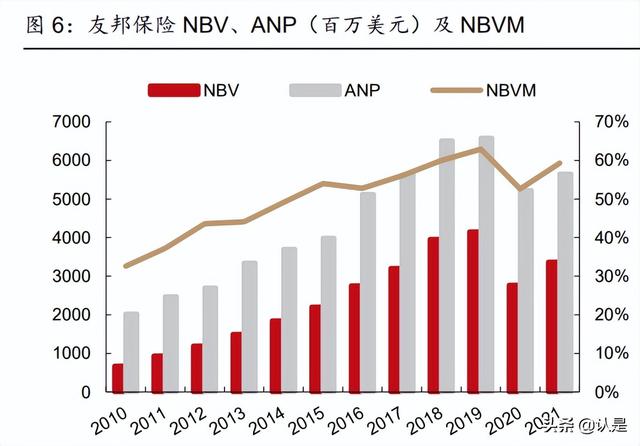

核心指標表現強勁。友邦保險 2021 年實現總收益 475.25 億美元,yoy-5.6%;公司保費 收入實現同比增長(yoy+3.8%),但投資收益(yoy-23.7%)拖累營收表現;公司實現歸 母淨利潤 74.27 億美元,yoy+28.5%,2015-2021 年 CAGR 達 18.57%;稅後營運利潤 (OPAT)達 64.09 億美元,同比(固定彙率口徑,下同)+6%,自上市以來(2010 年) CAGR 達 12.8%,OPAT 中約 60%來自于保險業務。 新業務穩健增長。2021 年公司 NBV 達 33.7 億美元,yoy+18%,主要受益于:1)新單保 費收入實現同比增長:年化新保費(ANP)達 56.5 億美元,yoy+6.0%;2)NBVM 同比 實現提升:受益于香港、泰國市場産品結構持續優化,NBVM yoy+6.3pct 至 59.3%。

增加分紅+啓動 100 億美元股權回購計劃提升股東回報。2021 年公司分紅同比增長 7.9% 至 1.46 港元/股,股利支付率達 30.5%,yoy-6.0pct;股息率爲 1.86%,yoy+0.44pct。近 期董事會通過了 100 億美元爲期三年的公開市場股份回購計劃,回購資金來源爲集團可用 資本及現金儲備。股份回購計劃超預期,有效提振市場信心,對公司估值形成支撐。 內含價值持續提升。截至 2021 年末,公司內含價值達 729.87 億美元,yoy(固定彙率口 徑)+13%。集團采取審慎的精算假設,2011-2021 年運營經驗偏差持續保持正貢獻,累 計貢獻內含價值增量 36.48 億美元。受益于 NBV 增長及持續的正運營偏差,運營 ROEV 保持穩健水平,2021 年達 12.1%,同比+0.4pct。

1.3 董事會成員背景多元

董事會成員背景多元,有效形成全面的市場洞見。李源祥先生于 2020 年 6 月獲委任爲公 司執行董事、集團首席執行官兼總裁,此前曾先後擔任平安人壽總經理、平安人壽董事長、 中國平安聯席 CEO,壽險行業經驗豐富。董事會成員涵蓋政、商及業界資深人員,有效 構建完善的管理模式。根據集團 2021 年年報,董事會 6 名成員曾在中國香港、新加坡、 泰國、菲律賓政府相關部門擔任職務,爲集團在多個市場的業務開展奠定良好基礎。

1.4 完善的薪酬及考核機制將管理層與股東利益深度綁定

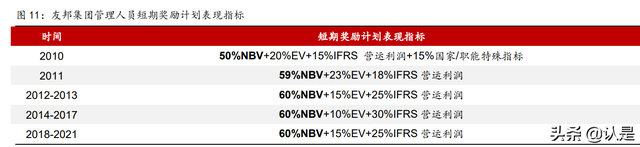

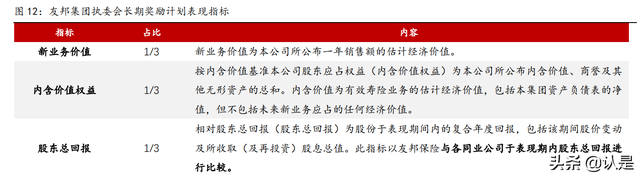

管理層薪酬結構完備,長短期激勵機制將管理層與股東利益深度綁定。管理層薪酬由基本 薪金、短期獎勵、長期獎勵、福利及津貼、雇員購股計劃 5 部分組成。短期考核以 NBV 爲主導,長期考核聚焦 NBV、內含價值權益及股東總回報三項核心指標,完善的激勵機 制有效化解代理問題,深化集團價值導向策略,疊加雇員持股計劃提升績優人員留存,助 力集團可持續發展。

1.3.1 短期獎勵計劃與 NBV 等核心指標挂鈎

短期考核指標與公司盈利能力緊密結合, 2010-2021 年間雖經多次調整,但執委會短期 考核指標中 NBV 占比呈穩中有升態勢,2021 年爲 60%,從管理層層面自上而下提升對新 業務價值的重視程度,有效推行價值主導策略,爲 NBV 穩定增長奠定堅實基礎。

1.3.2 長期獎勵計劃:受限制股份單位計劃+購股權計劃

爲進一步將高級管理人員與股東主要利益綁定,並提升核心員工留存率,集團在短期獎勵的基礎上設立受限制長期獎勵計劃。

1)受限制股份單位計劃

友邦選取 NBV、內含價值權益及股東總回報爲長期激勵計劃考核指標,以三年爲一次考核 期限。在三年期末評估與表現挂鈎的受限制股份單位的預設目標達成情況,每項指標的達 成情況將獨立決定 1/3 的獎勵歸屬。受限制股份單位計劃將管理層利益與集團長期業績情 況形成有效統一,促使管理層平衡短期與長期業績達成,助力集團長期、可持續發展。

2)購股權計劃

集團可向公司或任何附屬公司的雇員、董事(不包括獨立非執行董事)或主管授予購股權。 合格參與者每持有一份購股權即可認購公司一股普通股,變現收益僅限于股價超過行使價 的部分。購股權最短持有期爲自接納之日起 6 個月,自授出之日起至到期的最長時間爲 10 年。購股權通常在授予後 3 年可以開始行使,行權期限爲 7 年(參與者需處于雇傭狀態且 無不良記錄或退休)。

1.3.3 雇員購股計劃:助力核心人員留存

合格的雇員還可參與集團設立的雇員購股計劃,選擇購買公司股份並于參與計劃的 3 年後 通過獲授配送的受限制股份配售單位,購買每兩股股份即可獲得一股配送股份,配送的股 份可通過發行新股份或由雇員購股計劃的受托人購買取得。股份認購單位歸屬時,相關員工 需仍屬于集團雇員。計劃有效期爲十年,目前集團分別于 2011、2021 年開設了兩期雇員 購股計劃。2011 年設置的購買上限爲月薪的 8%或每月 9750 港元(或等值當地貨幣)中的 較小值,2020 年集團提升購買上限至月薪的 10%或每月 12500 港元(或等值當地貨幣)中 的較小值。雇員購股計劃給非管理層員工分享公司經營成果的機會,實現雇員與集團利益 的長期一致性,有助于提升核心人員留存率,提升整體運營效率。

二、負債端:高質量代理人策略表現優異,發力多元化渠道布局

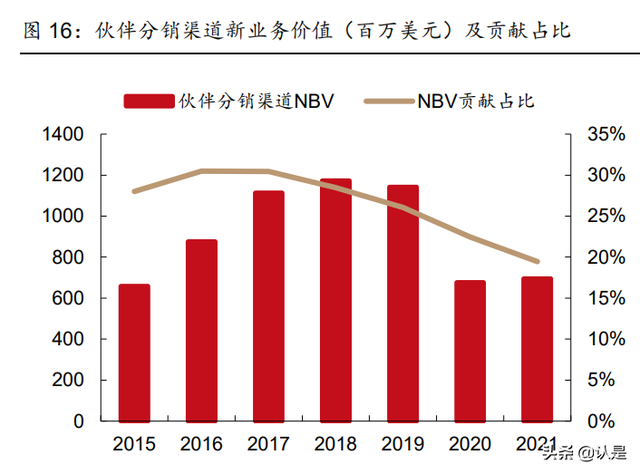

按照渠道劃分,公司的個人業務可分爲代理人渠道和夥伴關系渠道。代理人渠道爲公司收 入的主要來源,近五年來 NBV 占比保持在 70%以上,且呈穩步提升態勢。

2.1.1 代理人渠道:高質量代理人策略幫助公司構建核心競爭壁壘

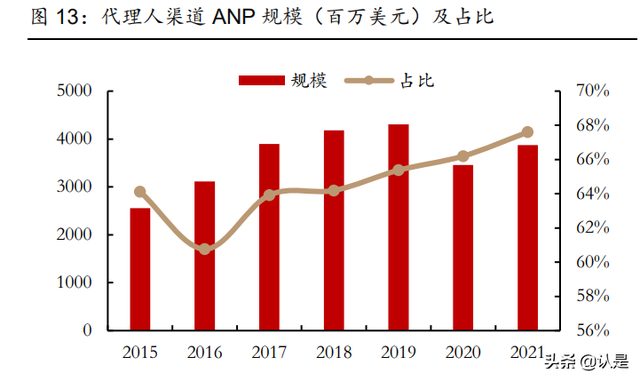

專業化銷售隊伍驅動渠道業績穩健增長。在疫情反複的情況下,高質量代理人策略的優勢 進一步凸顯,2021 年代理人渠道 ANP 固定彙率口徑下同比增長 10%至 38.72 億美元,占 比提升 2.4pct 至 68.6%;NBV 同比增長 20%至 28.77 億美元,占比 yoy+1.1pct 至 85.5%。 受益于産品結構持續優化,2021 年代理人渠道 NBVM 升至 74.3%,yoy+6.5pct,基本恢 複至疫情前水平。

集團持續實施高質量代理人策略,在增員、培訓、激勵方案及晉升機制等方面多措並舉, 形成“高素質-高産能-高收入”的正反饋循環。

1)代理人招募門檻高。集團與保險行業培訓及招聘頭部企業 LIMRA 建立戰略夥伴關系, 通過專業的特征分析工具協助甄選優質人才。以友邦人壽爲例,根據其在各大招聘網站上 發布的公開信息,公司要求候選者教育水平爲大專及以上,部分崗位要求擁有三年以上本 地工作經驗。同時,招聘流程層層篩選,確保招募員工與公司崗位要求雙向匹配。根據友 邦人壽官網,2021 年友邦人壽新進營銷員本科學曆占比超 50%,本科學曆營銷員中 44% 來自 985 和 211 院校。

2)專業化、體系化的內部培訓幫助締造高質量的團隊。集團致力于通過領先的培訓機制 提升代理人活動率、産能及價值貢獻,設立“AIA Premier Academy”平台,進行各地區 市場培訓,開辦 LIMRA 區域主管研修學院,幫助管理人員提升管理能力,更好的增強隊 伍産能及增員水平。以友邦香港爲例,友邦香港財務策劃顧問的內部培訓分爲基礎、進階及專業三個類別,層層遞進,幫助銷售隊伍逐步實現技能提升。

3)晉升制度入冊,高質量人才有望快速成長。以友邦人壽爲例,公司在官網設有保險營 銷員招聘專欄,並列出業務經理可供選擇的個人銷售、營業管理兩個方向的晉升路徑,使 候選者在職業初期即對未來發展有清晰的認識,幫助代理人樹立長期職業目標,實現個人 價值。

優質代理人策略塑造出高質量、專業化的銷售隊伍。MDRT(百萬美元圓桌論壇)會員是 國際壽險業的至高榮譽,2021 年友邦保險共有 16017 名百萬圓桌會員,代理人數目連續 7 年蟬聯世界第一,在高基數的基礎上實現同比增長 25%,較 2010 年公開招股時規模增 長 783%。優質代理人策略塑造出高質量、專業化的銷售隊伍,幫助公司建立競爭壁壘, 在開拓中高淨值客戶市場方面具有顯著優勢。

高質量代理人隊伍策略成效顯著,疫情之下人均産能及收入依然保持增長。我們根據中國 保險年鑒測算,2019 年友邦人壽(原友邦中國區業務)代理人渠道人均總保費收入達 64.2 萬元,與 2010 年人均 27.6 萬元水平相較增幅達 133%。2019 年代理人人均首年傭金(首 年期交傭金+趸交傭金)達 4.3 萬元,爲 2010 年集團上市時的 4.4 倍,CAGR 達 18%; 2019 年人均總傭金爲 12.6 萬元,爲 2010 年的 4.2 倍。根據集團業績發布會材料,2021 年集團活動代理人人均 ANP 同比增長 10%;友邦人壽活動人均 ANP 同比增速超 20%, 代理人活動率同比+7pct,活動代理人人均收入同比+11%。

2.1.1 夥伴分銷渠道:發力多元化渠道布局,探索發展新機遇

夥伴分銷渠道 ANP、NBVM 略增,NBV 實現一定反彈。夥伴分銷渠道新業務價值自 2011 年至 2019 年呈上升趨勢,從 2.19 增至 11.42 億美元,隨後受疫情影響降至 6.76 億美元, 2021 年爲 6.95 億美元,yoy(固定彙率口徑,下同)+0%,渠道 NBV 貢獻占比達 20.6%, yoy-3.8pct。2021 年 ANP yoy-2%至 17.75 億美元,貢獻占比 yoy-2.4pct 至 31.43%;渠 道 NBVM 爲 39.1%,yoy+0.6pct。

銀行的良好關系及排他性合作爲銀保渠道的發展保駕護航。集團在多個地區與多家銀行建立 了合作關系,通過科技賦能持續挖掘銀行的各類客戶。2021 年活動量管理是公司的焦點,公 司的數字化工具有效賦能銀行保險渠道的銷售人員,在疫情反複的情況下通過線上銷售鞏固渠 道競爭優勢。公司在東南亞地區的策略性銀行合作夥伴渠道的 NBV 實現兩位數增長,與東亞 銀行的良好合作關系也在 2021H2 爲渠道帶來顯著業績貢獻。

1)與東亞銀行建立長期獨家合作關系,增強在中國香港、中國內地的競爭優勢。2021 年 3 月,集團與東亞銀行有限公司(“東亞銀行”)達成爲期 15 年、覆蓋中國香港及中國內地的全 新獨家策略性銀行保險夥伴協議,協議中約定東亞銀行將向其零售銀行客戶獨家分銷友邦保險 的人壽保險及長期儲蓄産品。東亞銀行在中國香港及中國內地擁有超 140 家分行,借助其高淨 值客戶基礎,友邦保險有望提升在這兩個主要市場的競爭優勢。

2)入股中郵人壽+與郵儲銀行建立合作,進一步探索中國內地保險市場的發展機會。202 2 年 1 月,友邦保險認購中郵人壽保險股份有限公司(“中郵人壽”)新增注冊資本 71.63 億元獲銀保監會批複,友邦保險正式成爲中郵人壽的第二大股東。我們認爲,友邦入股中 郵人壽:i)與中郵人壽在産品等方面形成合作,進一步探索中國市場發展機會;ii)借助 郵儲銀行廣闊的客戶資源優勢,進一步布局銀保渠道;iii)持有中郵保險的股份以獲取財 務投資收益。(報告來源:未來智庫)

2.2 深耕泛亞市場,擴大輻射圈

2.2.1 業務布局泛亞地區高潛力市場,中國大陸業績貢獻占比高

與其他地區相比,亞洲保險市場擁有較高的發展潛力,主要原因在于:1)中高淨值人群 增速強勁;2)多數市場保險滲透率低,存在提升空間;3)新興市場經濟高速發展、人口 紅利逐步釋放;4)市場間差異較大,有望形成輪動,持續驅動業務增長。

泛亞地區高淨值人群規模提升爲友邦主攻的中高端保險市場注入源頭活水。友邦保險在中 國香港、中國大陸、泰國、新加坡、馬來西亞、澳大利亞(包括新西蘭)、柬埔寨、印度、 印度尼西亞、緬甸、菲律賓、韓國、斯裏蘭卡、中國台灣和越南 18 個市場開展業務。Kn ight Frank 發布的《2022 年財富報告》顯示,2021 年亞洲和澳洲高淨值人群(財富在 1 00 萬美元以上)達 2015 萬人,與 2016 年水平相較增長 69.8%,;亞洲和澳洲高淨值人 群占世界範圍內高淨值人群總數的 28.9%,有望在未來五年實現 30%的增長。

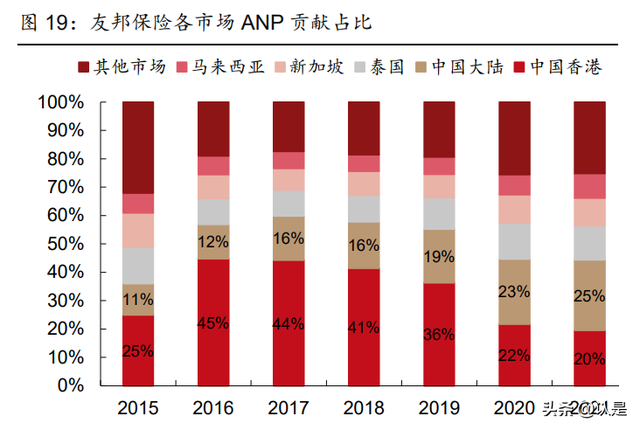

中國大陸新業務貢獻占比位列第一。中國大陸、中國香港、泰國、新加坡、馬來西亞爲公 司業績貢獻前五大市場,2021 年 NBV 貢獻占比分別爲 30%、21%、17%、10%、8%, ANP 貢獻占比分別爲 25%、19%、12%、10%、9%。2015-2019 年中國香港 NBV、AN P 貢獻占比保持第一;2020 年至今,疫情致使大陸訪客赴港投保受阻,中國大陸超越中 國香港成爲 NBV、ANP 貢獻占比第一的市場。 OPAT 方面,香港仍爲 OPAT 貢獻第一大 市場,2021 年貢獻占比達 34%,yoy-1pct;中國大陸、泰國、新加坡、馬來西亞市場 OP AT 貢獻占比分別爲 22%、15%、11%、6%。

2.2.2 中國大陸“分改子”驅動業務增長,成爲新的業務中心

中國大陸業務“分改子”後,進入版圖擴張階段。隨著我國金融市場監管逐步開放,2020 年友邦上海分公司正式更名爲友邦人壽,成爲友邦集團全資子公司,也是國內第一家 100% 境外資本控股的壽險公司,並統籌管理友邦在整個中國大陸的業務。“分改子”這一架構 上的變化將有效提升大陸業務經營效率,公司在經營管理、投資、渠道拓展及分支機構擴張方面擁有一定優勢,中國內地有望成爲未來業績增長的主要驅動力。

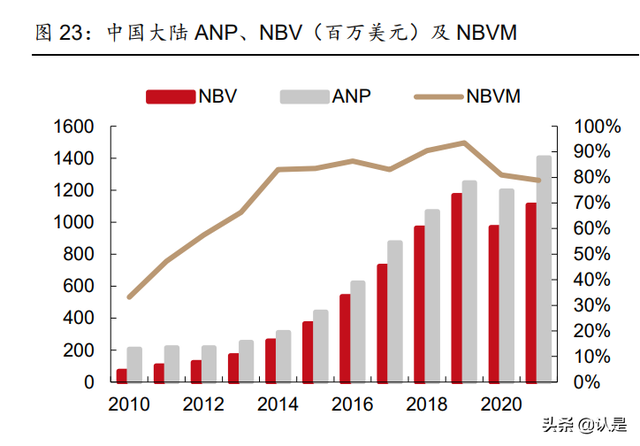

行業低迷態勢下,友邦人壽保持逆勢高增。2021 年友邦人壽在中國大陸壽險市場轉型承 壓的情況下,NBV 同比(固定彙率口徑,下同)逆勢增長 7%至 11.08 億美元,NBVM yoy-1.9pct 至 78.9%;ANP yoy+9%至 14.04 億美元。2021 年實現 OPAT13.71 億美元, yoy+4%,增速放緩的主要原因爲“分改子”後需繳納 5%的預扣稅及理賠從疫情期間的低 基數恢複至正常水平,不考慮以上項目,OPAT 同比增速爲 10%。高質量代理人策略在行 業轉型期間優勢凸顯,公司人均 ANP 同比增速超 20%,活動率同比+7pct,活動代理人收 入 yoy+11%。

非一線發展策略成功起勢,穩步拓展“新主場”。分改子後,友邦人壽計劃進一步擴張業 務版圖,聚焦二、三線城市,重點布局 10-12 個新的省市(除分改子前已設機構外)。2021 年 4 月,友邦人壽四川分公司開業;2022 年 1 月,湖北分公司獲批開業;2 月,友邦人 壽獲監管批複同意天津營銷服務部、石家莊營銷服務部改建升級爲分公司、中心支公司。 公司加快在內地非一線城市版圖擴張的腳步,截至目前,公司已在上海、北京、廣東、深 圳、江蘇、天津、河北、四川、湖北 9 個省市設有分支機構,新設機構(天津、石家莊及 四川)2021 年 NBV yoy+74%。

我們認爲下階段友邦人壽業務增長擁有三大動能,即:1)業務版圖擴張帶來增長新動能: 有效幫助公司觸達數目龐大的中高端客群,爲業績增長奠定堅實基礎;2)市占率提升驅動業績增長:成熟分支機構市場滲透率提升潛力仍存,有望拉動保費增長:3)積極布局 銀保渠道:投資中郵保險觸達郵儲銀行覆蓋的 6 億客群,在擴大銀保渠道布局的同時有望 獲取較好的投資收益,與友邦在大陸地區的“優質代理人”策略形成互補。

2.2.3 香港市場:受內地訪客影響大,預計通關後中國香港業務將逐步恢複

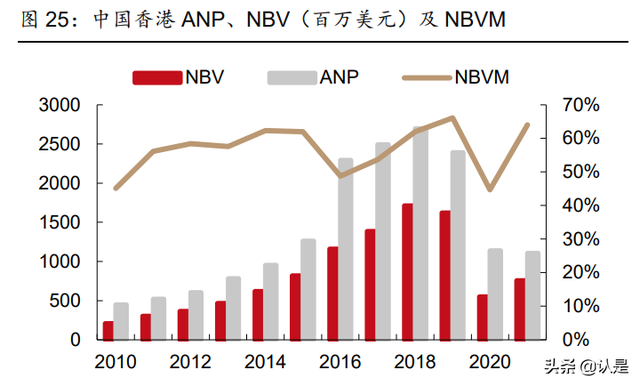

2010-2018 年友邦香港規模與價值穩步提升。自集團上市以來,友邦香港 2010-2018 年 NBV 實現高速增長,2018 年 NBV 規模爲 17.1 億美元,8 年來 CAGR 達 30%,在聚焦價值的引導 下,新單及 NBVM 基本實現雙增態勢。2018 年友邦香港 ANP 達 26.97 億美元,2010-2018 年 CAGR 達 25%;新業務價值率方面,公司持續倡導提升保障類産品占比,NBVM 實現高速 增長,2019 年達 62%,較 2010 年上市初期提升 17pct。

大陸遊客赴港投保受阻,友邦香港積極開拓本地市場。受香港示威活動、疫情封關影響,大陸 遊客赴港投保受阻,2019、2020 年友邦香港 NBV yoy-5%/-66%。2021 年在疫情持續封關的 情況下,友邦香港聚焦本地市場,代理人及銀保渠道均實現增長,NBV yoy(固定彙率口徑, 下同)+37%至 7.56 億美元,ANP yoy-3%至 11.06 億美元,NBVM yoy+19.3pct 至 64%。友 邦香港 OPAT yoy+4%至 21.43 億美元,增速同比下降 6pct,主要原因爲 2021 年公司醫療賠 付從 2020 年疫情導致的低基數恢複正常水平,同時少量的大額死亡賠償抵消了較高的投資回 報。我們預計隨著後續疫情進一步穩定,中國香港地區業務有望逐步恢複生機。

香港市場在産品及服務方面仍具優勢,通關後內地遊客業務有望恢複。我們認爲,對于中 國大陸客戶,香港保險市場主要存在以下三點吸引力:1)進一步豐富現有資産配置,實 現資産多元化配置;2)與內地市場相比,香港保險市場更爲成熟,在保單服務及健康管 理方面具有顯著優勢,可有效爲客戶的健康問題提供一站式服務;3)産品選擇更爲多樣 且較爲複雜,受到高淨值人群青睐。長期來看,隨著疫情逐步得到管控,我們預計香港通 關後,友邦香港的內地訪客業務有望逐步恢複。

2.2.4 泰國、新加坡、馬來西亞爲 NBV 貢獻前三的海外市場

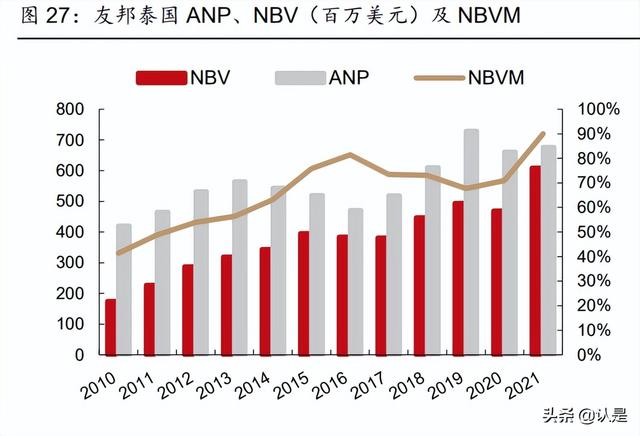

泰國市場爲友邦業績貢獻第三大市場,近年來 NBV 占比維持 10%左右。2010-2019 年 NBV/ANP/OPAT CAGR 分別爲 12%/9%/15%。2020 年受疫情影響,友邦泰國 NBV yoy-5% 至 4.69 億美元。2021 年友邦泰國積極推動投連險及保障類産品,産品結構實現大幅優化, NBVM yoy(固定彙率口徑,下同)+19.4pct 至 90%,ANP yoy+5%至 6.77 億美元,NBVM 與 ANP 雙增助力公司 2021 年實現 NBV6.09 億美元,yoy+34%。由于保單品質下滑致使營運 經驗負貢獻及較低的投資回報抵銷了業務增長,2021 年友邦泰國 OPAT yoy-1%至 9.60 億美 元。

友邦泰國代理人渠道及銀保合作夥伴盤谷銀行渠道 NBV 均實現強勁增長。友邦泰國市場大力 發展代理人業務,聚焦于財務顧問(FA)項目執行,助力高端人才的增長;友邦與盤谷銀行建 立了良好的戰略夥伴關系,持續推進銀行保險業務,通過培訓賦能銀行分支網點的員工,利用 銀行銷售網絡及客戶群體將友邦産品推廣至泰國各地。友邦在泰國市場業務電子支付占比逐步 提升,數字化經營助力業務規模增長,提升了運營效率,同時給用戶帶來更加便捷的體驗。公 司持續提升新入職代理人及銀行保險銷售人員的産能,2021 年代理人渠道及銀保合作夥伴盤 谷銀行渠道 NBV 均實現強勁增長。

新加坡是友邦 2021 年業績貢獻第四大市場,在疫情影響下新業務仍實現較爲穩健增長。202 1 年友邦新加坡 ANP 同比(固定彙率口徑,下同)增長 3%至 5.49 億美元;NBVM yoy+1.4p ct 至 64.7%,帶動 NBV 同比增長 6%至 3.56 億美元。其中,友邦新加坡代理人渠道 NBV 實 現兩位數增長,但夥伴分銷渠道 NBV 同比負增長拖累公司 NBV 表現。2021 年受益于有效保 單組合增長及較高的投資回報,友邦新加坡 OPAT 同比增長 13%至 7.23 億元。

友邦新加坡致力于産品創新,積極布局線上化經營,取得良好成效。2019 年推出業界領先的 定制化財富解決方案,爲客戶提供個性化的保險覆蓋及參與全球領先資管公司産品投資的機會。 同時,公司致力于加強與市場上主要醫療提供商的關系,積極緩解不斷上升的醫療理賠成本對 産品組合的影響。友邦新加坡 2019 年公司推出全新線上化平台,支持代理人線上化處理客戶 各項要求,有效提升經營效率及客戶體驗。在疫情初期,友邦迅速推出新的代理人線上展業工 具,幫助代理人實現 100%遠程銷售。

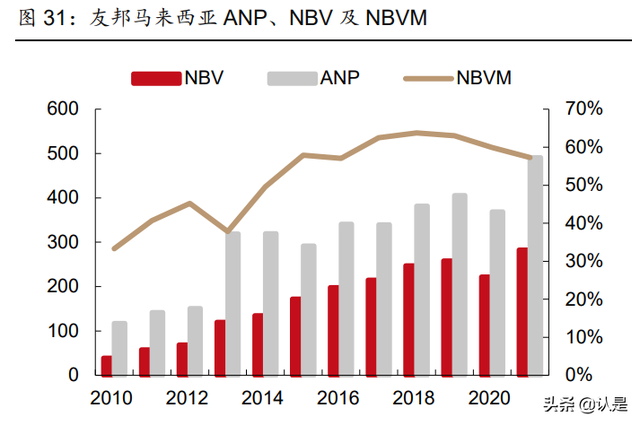

代理人渠道、夥伴關系渠道雙優,友邦馬來西亞實現強勁增長。馬來西亞近年來 NBV 貢獻占 比保持在 6-9%區間內,2021 年友邦馬來西亞 ANP 同比(固定彙率口徑,下同)增長 32%至 4.91 億美元;NBVM yoy-2.5pct 至 57.3%,NBV yoy+26%至 2.83 億美元,代理人渠道及夥 伴關系渠道均表現強勁。受益于低基數,友邦馬來西亞 OPAT 實現同比高增(yoy+17%)。

2.3 以客戶爲本,加固産品優勢

2.3.1 持續優化産品結構,聚焦保障類産品

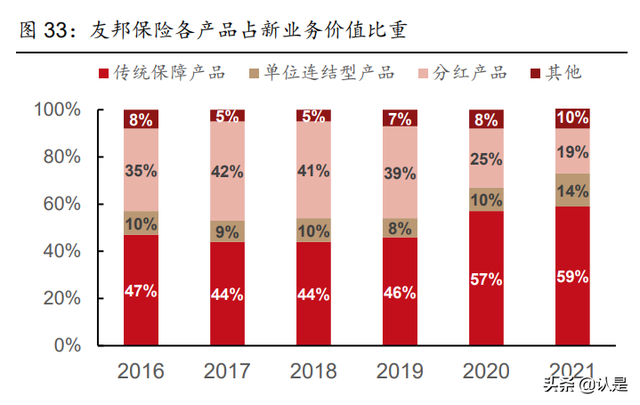

新冠疫情後傳統保障類産品份額持續提升。傳統保障産品和分紅産品爲 NBV 貢獻占比前 兩大産品,2016-2019 年平均占比分別爲 45%和 39%,産品結構波動較小。自 2020 年新 冠疫情以來,傳統保障産品 NBV 貢獻占比由 2019 年的 46%升至 2021 年的 59%。聚焦 價值聚焦保障的産品的策略有效幫助公司 NBVM 實現提升,驅動新業務價值增長。 續期保費占總保費比重逐步提升。友邦香港、中國大陸、新加坡市場續期保費收入占比自 2016 年來大致呈上升趨勢。其中友邦香港上升最爲明顯,續期保費收入占比從 2016 年的 67.39%上升到 2021 的 90.94%,主因爲大陸訪客赴港投保受阻致使新單疲弱。中國大陸 市場方面,續期保費收入占比從 2017 年的 72.67%升至 2021 的 80.30%。

除香港和其他市場外,各市場新單保費中期交保費占比總體保持平穩。香港市場期繳保費 占比由 2016 年的高點 90.02%降至 2021 的 69.71%,其他市場由 2017 年的高點 95%下 降至 2021 的 69.58%。2021 期繳保費占同比變化分別爲新加坡(yoy+2.35%)、中國大陸(yoy+0.52pct)、馬來西亞(yoy-1.25pct)、泰國(yoy-3.49pct)、其他(yoy-6.36pct)、 中國香港(yoy-10.25pct)。

2.3.2 全面布局”康養生態圈” ,賦能高質量代理人獲客

聚焦客戶需求,打造健康、養老生態圈賦能保險銷售。公司著力爲客戶打造覆蓋健康管理 前、中、後期(健康管理、健康保障、疾病康複)的全方位保障與服務,構建全方位一體化 的“健康生態圈”和“養老生態圈”,在滿足客戶需求的基礎上賦能高質量代理人獲客。

1)持續構建健康+醫療生態圈

友邦致力爲客戶提供涵蓋風險預估、疾病預防、診斷治療和康複全流程的健康服務,公司 健康和保健生態系統包括四大元素:1)“AIA Vitality”;2)遠距醫療和醫療服務機構網絡; 3)友邦保險區域醫療通行證;4)專業個人療程管理服務。

1)”AIA Vitality”——用戶健康管理專家:公司于 2015 年 9 月推出”AIA Vitality”,積極協 助客戶應對亞洲日漸普遍的非傳染性疾病,通過與全球數據科學及醫療保健技術公司 Holmusk 開展獨家區域夥伴關系,開發人工智能營養輔導服務;隨後“AIA Vitality”增設 精神健康支持功能,並在 2020 年完成接近 100 萬份新評估。2021 年結合“AIAVitality” 保障産品的新業務價值同比增長 45%至 6.33 億美元。

2)遠距醫療和醫療服務機構網絡:在社交距離限制下公司爲客戶提供遠距提供醫療支持, 以輔助傳統醫療機構服務。公司于 2019 年在馬來西亞、泰國、香港和澳門推出,並在 2021 年進一步擴展至六個其他市場。

3)友邦保險區域醫療通行證:利用友邦在亞洲廣泛的業務覆蓋,爲客戶提供國際醫院網 絡,向客戶提供方便的區內轉介和預約服務。不論客戶的保單在哪個市場發出,均可享用 跨境免現金繳費的便利。

4)個人療程管理服務:確保友邦保險的客戶被診斷患上嚴重或複雜病症時獲得最適切有 效的診斷和治療會診。2020 年友邦已將此項服務擴展至澳洲、印度和越南,爲客戶帶來 顯著裨益,其中 23%客戶通過 Medix 獲得完善的診斷,62%初步治療計劃根據世界頂級 臨床建議作出修訂調整。此外,27%客戶完全免除任何治療,客戶滿意度達到 93%。

通過收購及合作持續拓展醫療、健康領域布局,強化公司競爭優勢。1)收購藍十字(亞 太)及寶康醫療:2022 年 3 月,公司從東亞銀行手中收購藍十字(亞太)保險有限公司 的全部股份及寶康醫療服務有限公司 80%的股份。藍十字(亞太)成立于中國香港,專注 于爲客戶提供行業領先的醫療保險産品;寶康醫療在香港運營醫療中心,擁有大型的醫療 網絡。本次交易有望幫助公司進一步完善醫療保險布局,提升醫療服務能力,同時深化與 東亞銀行的合作關系,爲公司拓展銀保渠道客戶奠定堅實基礎。2)布局健康保險科技業 務:公司與 Discovery Limited (Discovery)合作成立了全新泛亞地區健康保險科技業務 Amplify Health,致力于爲個人、企業、付款人及供應商管理的醫療保險及醫療保健服務 的交付帶來轉變,本次合作有望將友邦的品牌、渠道優勢與 Discovery 的科技優勢形成有 機結合,助力提升公司的獲客能力及 NBVM 水平。

2)布局養老生態圈

友邦人壽于 2021 年 7 月推出”友自在”養老綜合解決方案,以滿足”養老財富+養老健康” 需求的全新産品矩陣爲核心基礎,同步上市六款新産品,供客戶靈活選擇、量身定制。 在 “養老財富”方面,友邦推出友邦友自在保險産品計劃,由友邦友自在年金保險和友邦自在 寶終身壽險(萬能型)組合而成。一方面,通過中期年金的累積功能以及針對養老客群的專 屬定制繳費期和保障年期,實現資金的安心儲備、長期規劃;另一方面,通過萬能賬戶的 穩健增值和靈活領取功能,最大程度地確保儲備養老基金的安全性、收益性和流動性。 在 “養老健康”方面,公司推出一整套養老健康解決方案,覆蓋養老客群特別關注的慢病管理、 癌症保障等問題,以及退休前人群對于中高端醫療的特殊需要。

三、投資端形成風險屏障

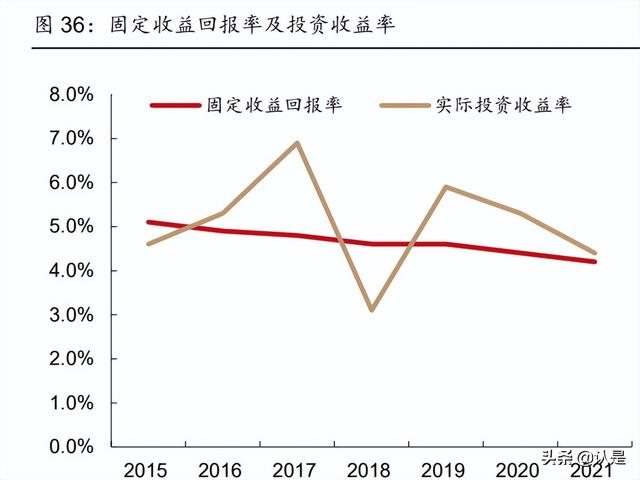

集團投資收益率相對穩定,2021 年減配固收、增配權益資産。公司淨投資收益率(固收 類資産收益率)相對穩定,實際投資收益率略有波動,2021 年公司淨投資收益率、實際 投資收益率分別爲 4.2%、4.4%,yoy-0.2pct/-0.9pct,二者近 7 年平均收益率分別爲 4.7%、 5.1%。自 2010 年上市以來,友邦集團保險資金中固收類資産占比保持在整體資産規模的 85%左右,近年來稍有下降。截至 2021 年底,險資中固收類資産占比爲 80%,yoy-3pct; 權益類資産占比爲 16%,yoy+3pct。

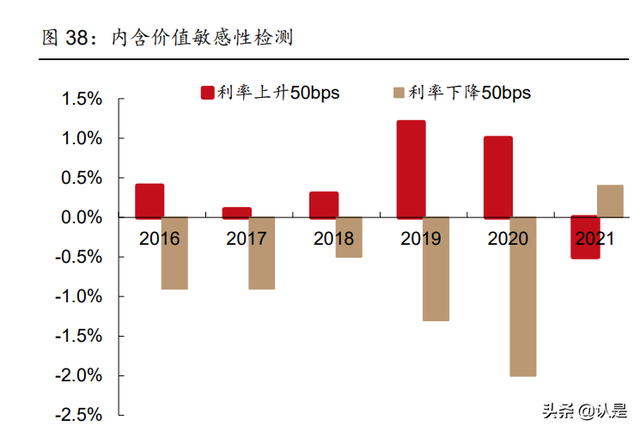

十年及以上長久期債券占比高,內含價值對利率變動的敏感性下降。按照債券類型來看, 政府債、公司債占比高,二者占固定收益資産比重分別達 43%、52%;權益類資産近年來 占比略有提升,2021 年達 16%。按照到期日來看,到期時間在十年及以上(含無確切到 期日)的固收資産占比達 72%,高比例配置長久期資産的策略助力公司實現資産負債久期 匹配,有效抵禦利率波動風險。2021 年內含價值對利率變化的敏感度出現明顯下降,利 率上升/下降 50bps 時,公司內含價值較基准值-0.5%/+0.4%,變動幅度同比收窄。

采取相對保守的假設模型,死差對集團價值影響相對更高。以友邦人壽爲例,2020 年友 邦人壽壽險保障風險占比 76%,高于內地上市險企均值 43pct。我們判斷主要系公司采取 相對保守的假設模型,死差對公司價值影響相對更高。同時,友邦人壽最低資本中市場風 險占比處于低位,2020 年占比爲 59%,低于內地上市險企均值 35pct,主要系資産配置 中固收類占比高,有效控制資産端與負債端久期差,對長期利率變化敏感性較低。

綜合償付能力充足率保持較高水平。集團綜合償付能力充足率基本維持在 300%-400%, 遠高于內地上市險企。2021 年達 399%,同比增長 25pct,在有效防範償付風險的同時有 望幫助公司平穩渡過償二代二期工程切換。(報告來源:未來智庫)

四、盈利預測

4.1 盈利預測

由于友邦布局泛亞地區多個市場,不同市場的業績驅動因素存在一定差異,我們按照細分 市場(中國大陸市場、香港市場、其他市場)預測公司核心指標表現情況。

4.1.1 中國大陸市場:2025年有望實現NBV 20.20億美元

招商銀行《2021 年私人財富報告》披露,截至 2020 年底,我國有廣東、上海、北京、江 蘇、浙江、山東、四川、湖北、福建 9 個省市高淨值人數突破十萬人。排名前十省份中, 剔除近期已開設分支機構的四川及湖北分公司,友邦人壽尚未在山東、福建 2 地開設分支 機構。此外,高淨值人群數目在 5-10 萬的省市有遼甯、天津、河北、湖南、安徽、江西、 雲南。結合友邦人壽關注非一線城市及下一步重點布局除分改子前已開設的分支機構外 10-12 個新省市的策略,我們預計友邦人壽將主要聚焦以上幾個高淨值人群數目較多的省 市拓展分支機構。

根據城市經濟狀況,我們將分支機構所在省市分爲一線及二三線市場,其中一線市場涵蓋 北京、上海、深圳、廣東,其他已開設機構地區及以上所述高淨值人群數目較多地區隸屬 二三線城市範疇。我們首先根據各地區人身險保費規模、友邦人壽滲透率、新單保費占比 及 NBVM 對友邦人壽 NBV 進行預測。同時,結合友邦人壽業務版圖逐步向二三線城市擴 張的戰略,我們根據增長模式的不同將分支機構分爲非近期新設機構、近期新設機構及未 來新設機構三部分。

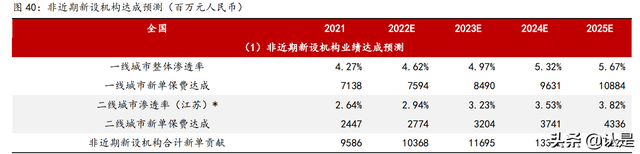

1)非近期新設機構 2025 年有望實現新單保費

152.21 億元人民幣 非近期新設機構涵蓋一線城市北京、上海、廣東、深圳分公司及位于二線省市的江蘇分公 司,此類分支機構設立時間長,業務模式相對成熟。根據中國保險年鑒披露的數據,2019 年友邦人壽在一線城市人身險市場保費占比達 3.92%。 i) 假設一線城市 2025 年滲透率將達 2019 年上海分公司的水平(5.67%),每年保費 占相應省市保費滲透率穩步提升。 ii) 友邦人壽 2019 年在二三線省市人身險市場保費占比爲 2.35%,我們假設 2025 年 有望提升至二線城市中的最高水平(江門 3.8%)。 結合上述新單保費占比假設 ,我們預估非近期新設機構2025 年有望貢獻新單保費152.21 億元人民幣。

2)近期新設機構 2025 年有望貢獻新單保費 14.70 億元人民幣

近期新設機構涵蓋 2019 年開設的天津、河北石家莊支公司、近期開業的四川分公司及湖 北分公司。此類機構由于開設時間及發展模式不同,需分別展開分析。我們假設新開設的 分支機構第一年保費占所占省市總保費比重爲 0.035%(天津及石家莊支公司 2019 年市 占率均值),市占率最終將達 2019 年江門支公司水平 3.8%,十年年均市占率增速基准爲0.38pct。考慮到前期人員招募、機構建設及因地制宜運營模式探索需要時間,疫情反複可 能制約業務發展,我們給予期初幾年滲透率增速一定折扣,後續將按照每年增加 0.38pct 穩定增長至 3.8%,測算未來新設機構 2025 年有望貢獻新單保費 14.70 億元人民幣。

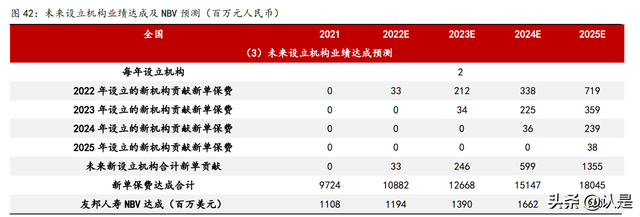

3)未來新設機構 2025 年有望貢獻新單保費 13.55 億元人民幣

結合友邦人壽提出的經營範圍擴展戰略,假設公司每年在 2 個二三線省市新設分支機構, 我們選取前期提及的高淨值人群數目較多的省市人身險保費收入均值爲基准進行預測, 2025 年新設立機構有望貢獻新單保費 13.55 億元人民幣,友邦人壽有望實現新單保費 180.45 億元人民幣,預計貢獻 NBV19.80 億美元。

4.1.2 中國香港市場:通關後業績有望實現複蘇,預估2025年NBV達成11.96億美元

隨著疫情逐步得到控制,我們預計旅行禁令有望于今年解除,參考過去 5 年友邦在香港市 場的 ANP、NBVM 情況,假設 2022-2025 年 ANP 增速爲 3%/15%/30%/8%,NBVM 保 持相對穩定,據此預測,2025 年友邦香港 NBV 有望達 11.96 億美元。

4.1.3 友邦集團2025年有望達成NBV55.71億美元,其他市場貢獻NBV23.96億美元

友邦 2021 年在除中國大陸及中國香港外其他市場年化新保費同比增速達 7.3%。假設其他 市場 2022-2025 年 ANP 增速爲 5%/10%/15%/15%;同時,隨著産品結構逐步優化,NBVM 有望實現提升,據此推測其他市場2025年有望貢獻NBV23.96億美元,預估友邦集團2025 年 NBV 有望增至 55.71 億美元。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 – 官方網站